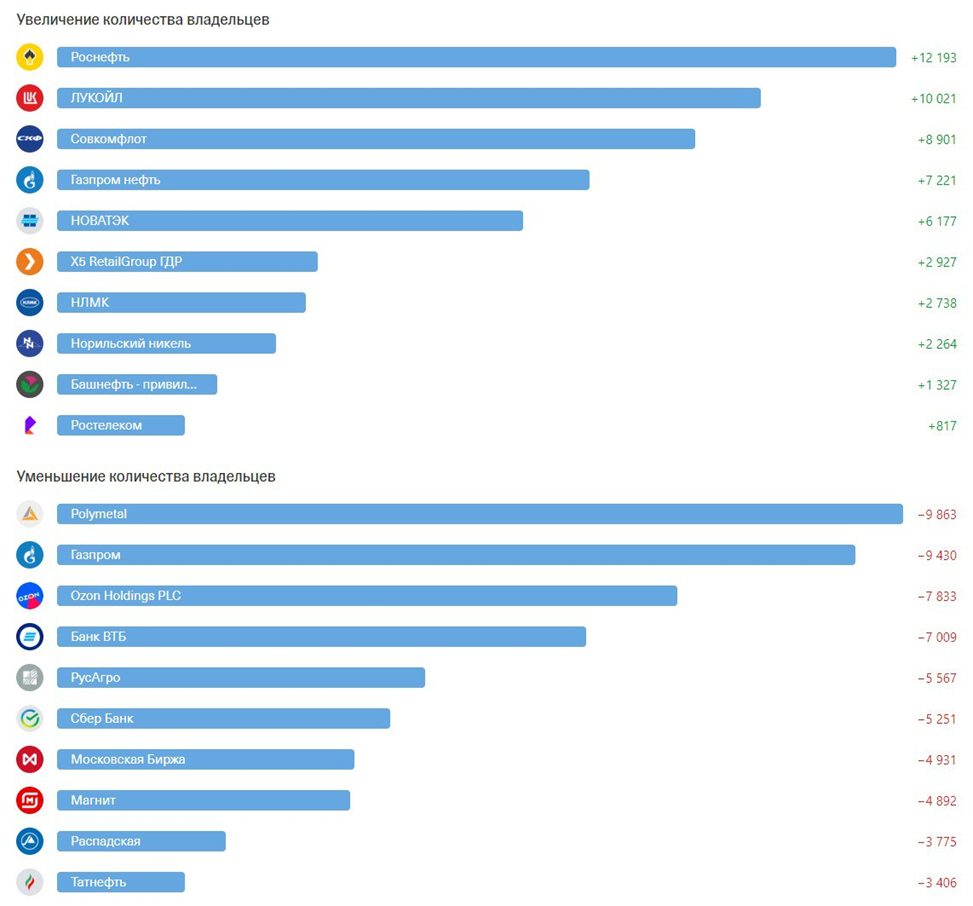

На российском рынке большая часть статистики по торгам идет от Московской биржи. Но и брокеры собирают информацию по итогам торгов за прошедший месяц. У Тинькофф при этом статистика более подробная. Брокер предоставляет информацию в каких бумагах сильнее всего изменилось число акционеров.

Эту статистику, вкупе с анализом состояния бумаги, можно использовать и для формирования портфеля акций, либо подтверждения уже открытых позиций. Вы смотрите, в каких акциях за месяц больше всего увеличилось число акционеров и разбираете, а почему это могло случиться. Тренд, который работал в прошлом месяце, может продолжать работать и на данный момент, а значит, продолжится и рост этих бумаг.

Итак, давайте посмотрим статистику от Тинькофф и разберем, какие идеи несут в себе представленные бумаги.

Инвесторы в ноябре были достаточно логичны в своих действиях. Покупки шли в основном в сильных и перспективных историях.

Роснефть (#ROSN)

«Роснефть» — российская интегрированная энергетическая компания. Роснефть специализируется на разведке, добыче, переработке, транспортировке и реализации нефти, природного газа и нефтепродуктов. Компания контролируется правительством России через холдинг Роснефтегаз.

От экспортера ждут хорошие дивиденды по итогам года. Из прибыли за первое полугодие Роснефть заплатит 30,77 рублей с доходностью 5,47%.

Лукойл (#LKOH)

ЛУКОЙЛ — одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится около 2% мировой добычи нефти и около 1% доказанных запасов углеводородов.

Ситуация во всех экспортерах схожая – инвесторов привлекают дивидендные истории с хорошей доходностью.

Лукойл немного разочаровал инвесторов своими промежуточными дивидендам (447 рублей, прогноз был выше 500 рублей), но стоит помнить, что этот дивиденд рассчитан по прибыли за 6 месяцев, как и в 2022 году. На бумаге же компания пишет, что выплата за 9 месяцев.

По итогам года можно ожидать от Лукойла выплату в районе 550 рублей и выше.

Газпромнефть (#SIBN)

ПАО "Газпром Нефть" – это одна из самых крупных компаний Российской Федерации, чья деятельность заключается в добычи нефти, ее переработке, производстве и продаже как на внутренний рынок, так и другим странам. За годы работы компания показывает неизменно высокий уровень прибыли, входя в десятку наиболее эффективных компаний страны.

Также интересна за счет объявленных дивидендов. За 9 месяцев компания выплачивает 82,94 рубля на акцию. Доходность выплаты составляет 9,7%. По итогам года компания также заплатит дивиденды с доходность около 4%.

Новатэк (#NVTK)

ПАО «НОВАТЭК» является крупнейшим независимым производителем природного газа в России. Компания занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов и имеет более чем двадцатилетний опыт работы в российской нефтегазовой отрасли.

Значительные перспективы компании в проекте Арктик СПГ-2. Проектная мощность завода - 19,8 млн тонн в год. Это 1/5 от текущего объема добычи.

Также компания платит дивиденды два раза в год. Выплаты не самые большие, но отличаются высокой стабильностью.

Башнефть ап (#BANEP)

ПАО АНК "Башнефть" – одно из самых старых нефтедобывающих предприятий, работающее с 1932 года. До 2016 года организация пережила несколько слияний и поглощений, а с 2016 стала дочерним предприятием ПАО «НК «Роснефть». Головной офис Башнефти находится в Уфе в Башкортостане.

Скупали именно привилегированные акции, так как по ним доходность выше.

По итогам года ожидается дивиденд с доходностью около 14%.

Совкомфлот (#FLOT)

ПАО «Современный коммерческий флот» -одна из крупнейших российских судоходных компаний. Компания входит в холдинг «Группа компаний Совкомфлот» и специализируется на морской транспортировке нефти и нефтепродуктов, насыпных грузов и различных энергоресурсов.

Еще одна дивидендная история с хорошими перспективами. Выплата не самая большая. За 9 месяцев компания заплатит 6,32 рубля на акцию. Это первые в истории промежуточные дивиденды. Ранее компания всегда платила только по итогам года.

Ожидается и выплата в конце года. Придется она на июль.

Аутсайдеры

Теперь перейдем к аутсайдерам и посмотрим на пару компаний, которые, по мнению автора, несправедливо распродавали.

Ozon (#OZON)

Ozon - крупнейший российский онлайн-ритейлер. Компания предлагает широкий ассортимент товаров, включая продукты питания, бытовую технику, электронику, одежду, обувь и другие товары. Ozon является лидером в российском сегменте рынка онлайн-торговли.

Компания все еще убыточна, но имеет одни из самых высоких темпов масштабирования бизнеса. Средний темп роста выручки 65%, валовой прибыли 100%.

Ozon является примером акции роста, поэтому ставка на нее увеличивает риски портфеля. Бумага имеет повышенную волатильность и движется быстрее индекса. То есть, если рынок падает, то Ozon будет упасть быстрее и сильнее. Такая же ситуация и с ростом. Этот фактор мог стать причиной для закрытия позиций спекулянтами в ноябре.

Сбер (#SBER)

ПАО "Сбербанк России" - российский финансовый конгломерат, крупнейший транснациональный и универсальный банк России, Центральной и Восточной Европы. Контролируется Российской Федерацией.

Про Сбер сказано уже очень много. Повторим важный параметр еще раз. Сбер представляет собой одну из интересных дивидендных историй на российском рынке. По итогам 2023 года ожидается дивиденд около 33 рублей, дальше он может только расти, судя по прогнозам банка.

Московская биржа (#MOEX)

Группа "Московская Биржа" управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

Еще одна компания, которую распродали незаслуженно.

Компания получает прибыль на любом рынке за счет комиссий. Падение рынка вызывает большой объем сделок с разной направленностью. Чем больше сделок, тем больше биржа заработает.

Кроме того, компания платит дивиденды. За 2023 год компания может заплатить около 12 рублей на акцию (6% доходности).

Данная подборка подготовлена командой аналитиков Клуба pro.finansy.

Вступить в закрытое сообщество Клуба можно по этой ссылке.

.jpg)