Для оценки надёжности облигаций инвесторам нужен кредитный рейтинг. Кредитный рейтинг — это оценка, по которой определяют платёжеспособность компании, вероятность её дефолта или банкротства.

Кредитные рейтинги рассчитывают и присваивают эмитентам специализированные организации – рейтинговые агентства. В России есть 4 востребованных рейтинговых агентства: Эксперт РА, АКРА, НРА и НКР. Среди международных рейтинговых агентств главными игроками являются S&P, Fitch и Moody`s.

Почему кредитный рейтинг важен для облигаций?

Облигация – это долговая ценная бумага. Заёмщики, бизнес или государство, занимают деньги на рынке, а не в банке или у другой компании. А кредиторами становятся инвесторы, купившие облигации.

Если мы даём деньги в долг, то для нас важны две вещи:

- какую выгоду мы от этого получим;

- вернёт ли заёмщик нам деньги в срок.

Выгода инвестора – это купоны, которые заёмщик платит по облигациям. А вернёт ли компания деньги, также просто определить самостоятельно уже не получится.

Как же понять, есть ли у бизнеса деньги, чтобы расплатиться с долгами? Нужно изучать финансовую отчётность. Можно самостоятельно, если есть знания и опыт. Или можно поручить это рейтинговому агентству.

Рейтинговые агентства – профессионалы в этом вопросе. Ведь это их главная задача – оценивать кредитоспособность заёмщика.

Как присваивают кредитный рейтинг облигациям?

Оценка рейтингового агентства включает в себя не только финансовое положение компании, но и такие аспекты как:

- Размер бизнеса, где определяющее – выручка компании.

- Конкурентность бизнес-модели.

- Широта охвата бизнеса компании: работает только в одном регионе или в нескольких.

- Широта линейки выпускаемой продукции. Чем больше разных товаров и услуг в своей сфере деятельности компания производит и предоставляет, тем лучше.

- Насколько сильны конкуренты и какую позицию предприятие занимает на рынке.

- Качество менеджмента.

- И многое другое.

Всё это позволяет рейтинговому агентству оценить кредитное качество эмитента и присвоить ему рейтинг.

Уровни кредитного рейтинга облигаций

Нет единого рейтинга, который использовали бы все агентства. Каждое из агентств разрабатывает свою методику оценки кредитоспособности предприятия. Но в мировой практике принято присваивать буквенные рейтинги заёмщику.

Типичная шкала рейтингов одного из рейтинговых агентств РФ выглядит так:

| Рейтинговая категория | Определение |

|---|---|

| ААА | Высокий уровень кредитоспособности |

| АА | |

| А | |

| ВВВ | Средний уровень кредитоспособности |

| ВВ | Умеренно низкий уровень кредитоспособности |

| В | Низкий уровень кредитоспособности |

| ССС | Крайне низкий уровень кредитоспособности |

| СС | |

| С | |

| D | Дефолт |

Рейтинги с буквой «А» относятся к инвестиционной категории, а остальные – к спекулятивной.

Это не просто буквы, которые агентства присваивают эмитентам и отдельным выпускам. Они несут в себе и чисто прикладную информацию.

За каждым рейтингом стоит вероятность банкротства заёмщика, которую рассчитало рейтинговое агентство. И, как следствие, дефолта по всем долгам. Дефолт — это отказ должника от платежей по своим обязательствам: по основной сумме долга и по процентам. Подробнее о дефолте читайте в этой статье.

Каждой рейтинговой категории соответствует своя вероятность дефолта. Как агентства это рассчитывают? Они применяют методы финансового и статистического анализа.

Уровни дефолта по разным рейтинговым категориям от Эксперт РА:

| Рейтинговая категория | Частота дефолтов на горизонте 1 года | Частота дефолтов на горизонте 2 лет | Частота дефолтов на горизонте 3 лет |

|---|---|---|---|

| ААА | - | - | - |

| АА | 0,23% | 0,57% | 0,91% |

| А | 0,75% | 1,95% | 2,85% |

| BBB | 1,87% | 5,08% | 8,40% |

| BB | 3,70% | 9,83% | 14,61% |

| B | 7,86% | 14,44% | 21,28% |

| CCC | 21,21% | 33,33% | 34,85% |

| СС | 36,36% | 54,55% | 63,64% |

Если вы покупаете бумагу Сбербанка с рейтингом ААА и сроком погашения через год, риск дефолта практически отсутствует. А если облигации Альфа-Банка с рейтингом АА+ и погашением через 3 года, то риск дефолта присутствует, но он составляет менее 1%.

Почти все рейтинговые агентства используют буквенные обозначения кредитоспособности эмитентов. Иногда в них разобраться непросто, так как кроме основных градаций АА или В, присутствуют и более частные случаи, например, АА- или В+.

Как определить кредитный рейтинг облигаций на profinansy.ru?

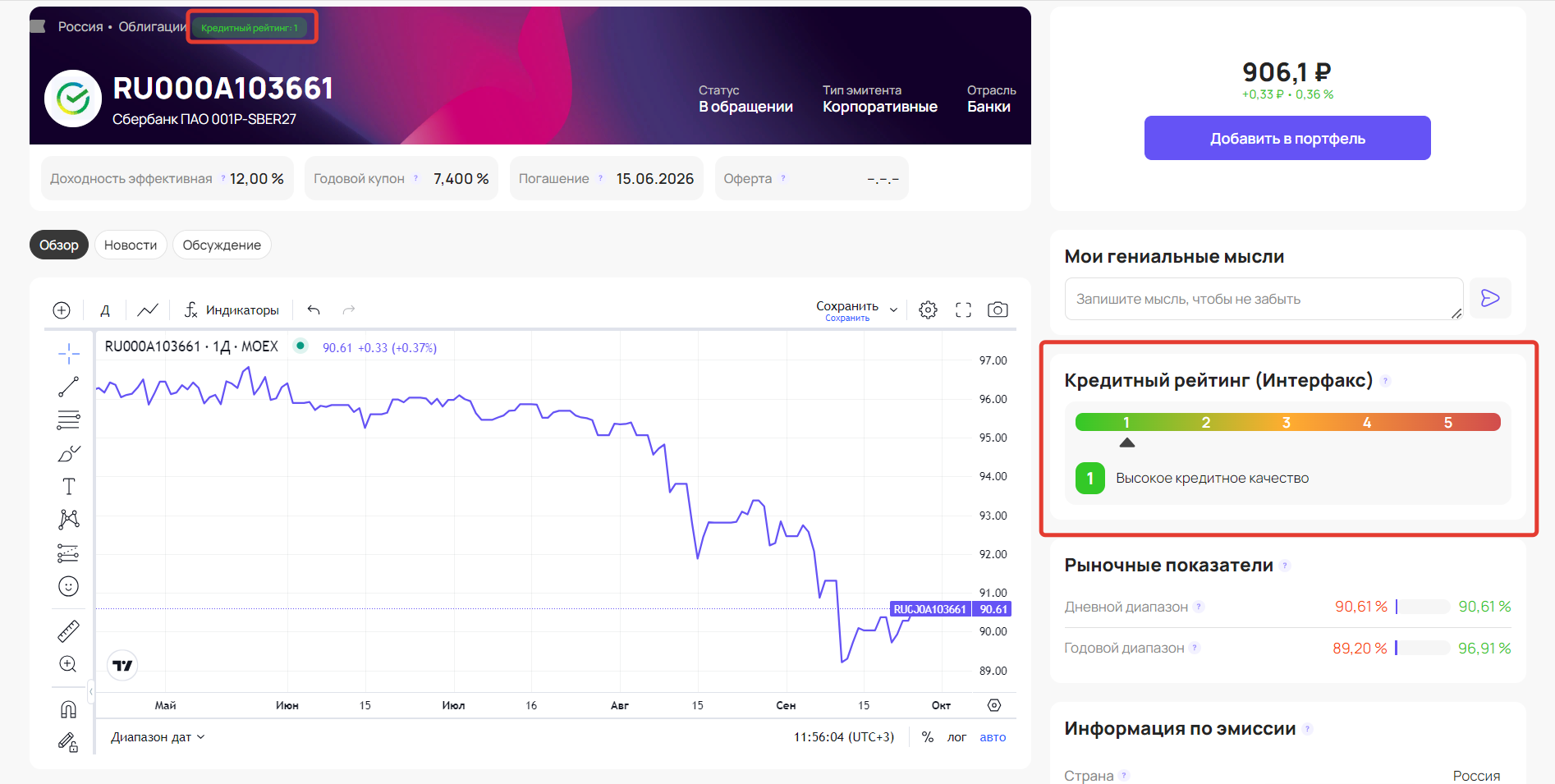

На сайте profinansy.ru мы упростили восприятие сложной буквенной аббревиатуры и сделали понятный «светофор» с градацией оценки от 1 до 5.

Кредитный рейтинг облигаций видно в карточке облигации над названием бумаги. А также справа от графика цены.

Как трактовать значения кредитного рейтинга облигаций?

Рейтинг 1

Наивысший уровень кредитоспособности, финансовой надёжности или финансовой устойчивости по сравнению с другими эмитентами облигаций. Чувствительность к негативным сценариям изменения в экономике крайне низкая.

Бумага подходит для портфелей с низким уровнем риска.

Рейтинг 1 имеют только самые надёжные и проверенные эмитенты. Риск невыплат по таким бумагам минимальный. Это могут быть Сбербанк, МТС или Норильский Никель.

Рейтинг 1 соответствует рейтингу ААА.

Рейтинг 2

Умеренно высокий уровень кредитоспособности, финансовой надёжности или финансовой устойчивости по сравнению с другими эмитентами облигаций. Чувствительность к негативным сценариям изменения в экономике умеренная.

Бумага подходит для портфелей с низким и умеренным уровнем риска.

Рейтинг 2 имеют достаточно надёжные, но меньшие по размеру компании. Например, Уралкалий или Вымпелком.

Рейтинг 2 соответствует рейтингу АА – А.

Рейтинг 3

Средний уровень кредитоспособности, финансовой надёжности или финансовой устойчивости по сравнению с другими эмитентами облигаций. Чувствительность к негативным сценариям изменения в экономике значительная.

Бумага подходит для портфелей с умеренным уровнем риска.

Рейтинг 3 присваивается небольшим компаниям или компаниям с менее комфортной кредитной нагрузкой. Например, Уральская сталь или ЛСР.

Рейтинг 3 соответствует рейтингу А – ВВВ.

Рейтинг 4

Низкий уровень кредитоспособности, финансовой надёжности или финансовой устойчивости по сравнению с другими эмитентами облигаций. Эмитент уязвим даже к умеренно негативным тенденциям ухудшения в экономической среде.

Бумага подходит для портфелей с умеренным уровнем риска и спекулятивных портфелей.

Рейтинг 4 присваивается маленьким компаниям и компаниям, у которых много долгов. Такие как Маныч-Агро или АО им. Т.Г. Шевченко.

Рейтинг 4 соответствует рейтингу ВВ.

Рейтинг 5

Крайне низкий уровень кредитоспособности, финансовой надёжности или финансовой устойчивости по сравнению с другими эмитентами облигаций. Есть высокая вероятность, что эмитент не выполнит финансовые обязательства на коротком горизонте времени. У эмитента критическая зависимость от внешней конъюнктуры, отраслевых тенденций и качества антикризисного управления.

Бумага подходит только для спекулятивных портфелей.

Рейтинг 5 присваивается бизнесу, у которого ярко выраженные финансовые проблемы. Быть просто маленьким для этого уровня недостаточно, нужно иметь много долгов или серьёзные проблемы с корпоративным управлением. Например, Феррони или Агрофирма-племзавод Победа.

Рейтинг 5 соответствует рейтингу В и ниже.

Выводы:

- Кредитный рейтинг помогает определить платёжеспособность компании, вероятность её дефолта или банкротства.

- Чем выше кредитный рейтинг эмитента, тем надёжнее его облигация.

- Когда вы покупаете облигации в свой портфель, всегда проверяйте рейтинг эмитента.

- Проверка рейтинга снижает риск купить бумагу потенциального банкрота, сохранит ваши деньги и нервы.