С 2015 года инвесторы могут торговать на бирже не только на брокерском счёте, но и через индивидуальный инвестиционный счёт или ИИС. Инвесторы открывают ИИС, чтобы заработать на инвестициях ещё больше.

ИИС и брокерский счёт: в чём разница?

Брокерский счёт – это специальный счёт, который используют для покупки ценных бумаг на бирже.

Индивидуальный инвестиционный счёт (ИИС) – это тоже брокерский счёт для инвестирования, но он даёт право использовать налоговые льготы. За счёт налоговых вычетов инвесторы увеличивают свой доход.

Посмотрим, чем же отличается индивидуальный инвестиционный счёт от брокерского счёта.

Брокерский счёт | ИИС |

Доход инвестора = доход от инвестирования | Доход инвестора = доход от инвестирования + налоговый вычет |

Можно открывать несколько счетов у разных брокеров. | Можно иметь только один открытый счёт. |

Пополнять счёт можно на любую сумму. | Пополнять можно максимум на 1 млн рублей в год. |

Вывести деньги можно в любом размере и в любое время. | Вывести деньги можно только при закрытии ИИС. |

Закрыть брокерский счёт можно в любое время. | Закрыть ИИС можно в любое время, но право на налоговые вычеты будет потеряно, если его закрыть ранее 3-х лет с момента открытия. |

Особенности индивидуального инвестиционного счёта

- Чтобы получать налоговые вычеты, ИИС должен быть открыт не менее 3-х лет. Если закрыть ИИС раньше, то инвестор не сможет их получить. А если успел получить, то должен будет вычеты вернуть.

- У одного человека может быть открыт только один ИИС. Но вместе с ИИС можно открывать любое количество брокерских счетов.

- У ИИС нет максимального срока существования.

- Максимальная сумма пополнения ИИС – 1 млн рублей ежегодно.

- Вывести деньги и приобретённые ценные бумаги можно только в момент закрытия счёта. Причём ценные бумаги можно не только покупать, но и продавать. Продажа активов на счёте не приводит к закрытию ИИС.

- Вносить на ИИС можно только рубли. Необязательно заводить деньги на ИИС сразу при открытии счёта. Пополнять ИИС можно в любое время и с любой частотой.

- ИИС нужно пополнять только со своего личного банковского счёта. Если ИИС пополнить ИИС с чужого счёта, то налоговая откажет в вычете.

Типы инвестиционных вычетов

Инвестиционный налоговый вычет — это льгота, которая даёт инвесторам право вернуть уплаченный ранее НДФЛ (налог на доход физических лиц).

Есть два вида инвестиционных налоговых вычетов:

- вычет типа А – налоговый вычет на взносы. Государство возвращает инвестору 13% от суммы, которую он внёс на ИИС.

- вычет типа Б – налоговый вычет на доход. Государство полностью освобождает доходы инвестора на ИИС от налога.

Почему же государство возвращает уплаченные налоги?

У государства есть свои выгоды:

- растёт количество инвесторов на российском рынке;

- от частных инвесторов в российскую экономику поступает больше денег;

- население становится финансово грамотным.

В конце 2 квартала 2023 года открытых индивидуальных инвестиционных счетов стало уже 5,6 млн.

Как работает ИИС типа А?

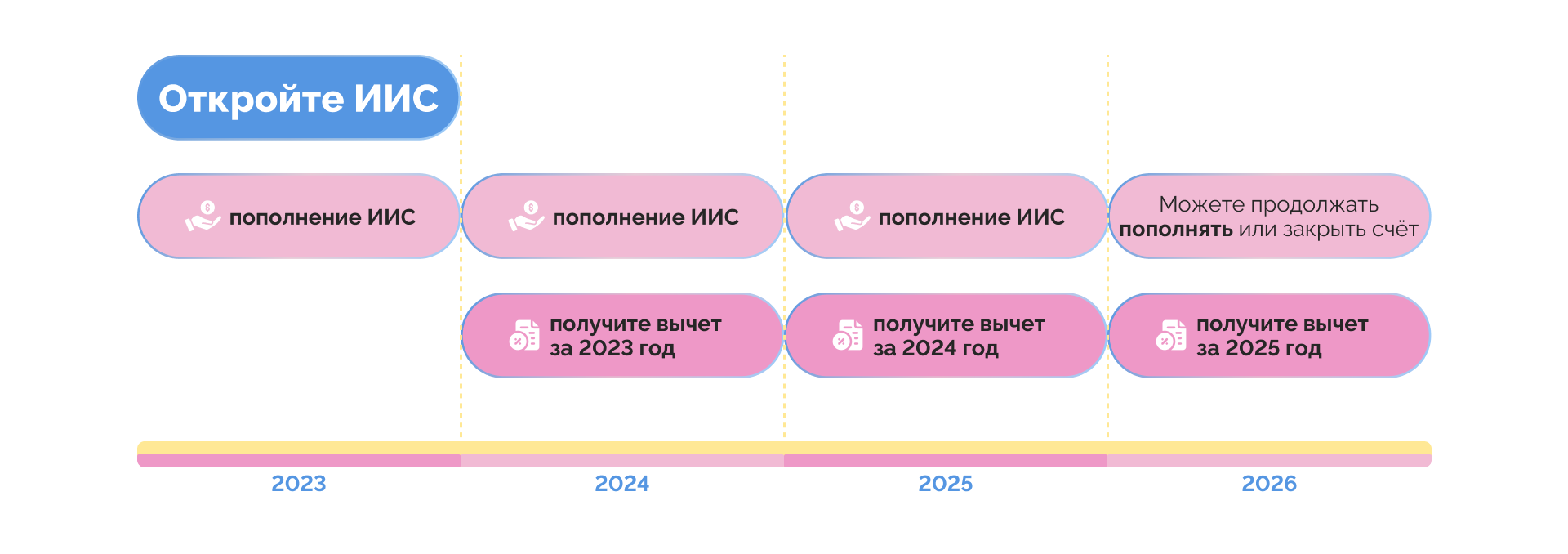

Инвестор открывает ИИС и пополняет его. На следующий год он может вернуть через вычет 13% от внесённой суммы.

.png)

Кто может получить вычет на взнос? | Резидент РФ, у которого есть доход, облагаемый НДФЛ. |

Максимальная сумма в год, с которой выплачивают вычет? | 400 000 рублей.

|

Сколько денег можно вернуть ежегодно? | До 52 000 рублей. Ежегодная сумма возврата не может быть больше уплаченного за тот же год НДФЛ. |

Как часто можно пополнять ИИС?

| Нет ограничений по количеству пополнений. Общая сумма пополнений за год – не больше 1 млн рублей. |

Сколько раз можно получить вычет? | Пока ИИС не закрыт, вычет можно получать ежегодно. Для этого надо ежегодно пополнять ИИС и платить НДФЛ. |

Когда можно подать на вычет? | На следующий после пополнения год. |

ИИС с вычетом на взнос подходит всем инвесторам, которые регулярно платят 13% НДФЛ, в любом из следующих случаев:

- официально трудоустроены

- ИП на общей системе налогообложения (ОСН)

- работают по договору гражданско-правового характера (ГПХ)

- получают стабильный доход от сдачи недвижимости в аренду (когда платят 13% НДФЛ с дохода).

Как получить налоговый вычет по ИИС типа А?

Для получения вычета на взнос инвестор предоставляет в ФНС декларацию 3-НДФЛ. Это можно сделать, не выходя из дома, через личный кабинет налогоплательщика. Налоговую декларацию надо подать в течение трёх лет после того года, в котором пополняли ИИС.

Например, вы внесли деньги на ИИС в 2023 году. Вы можете обратиться за вычетом за 2023 год один раз следующие три года – в 2024, 2025 или в 2026 году. В 2027 году вы уже не сможете вернуть вычет с тех денег, которые внесли в 2023 году.

Как работает ИИС типа Б?

Инвестор открывает и пополняет ИИС, на котором покупает и продаёт ценные бумаги. С прибыльных сделок инвестор получает доход. Налоговый вычет равен размеру налога с дохода. При закрытии ИИС брокер освобождает инвестора от уплаты налога:

- с купонного дохода;

- с дохода по сделкам.

Кто может получить вычет на доход? | Резидент РФ. |

Максимальный размер вычета в год? | Нет ограничений. |

Сколько денег можно вернуть ежегодно? | Нет ограничений. |

Как часто можно пополнять ИИС?

| Нет ограничений по количеству пополнений. Общая годовая сумма пополнений – не больше 1 млн рублей. |

Сколько раз можно получить вычет? | Один раз за весь срок существования ИИС. |

Когда можно подать на вычет? | При закрытии счёта. |

ИИС с вычетом на доход подходит тем инвесторам, у которых нет уплаченного НДФЛ. Это могут быть ИП на УСН, родители в декрете, люди с неофициальной занятостью, безработные, неработающие пенсионеры. А также те инвесторы и трейдеры, которые хотят освободиться от налога на прибыль.

Как получить налоговый вычет по ИИС типа Б?

Для получения вычета на доход необходимо заказать справку в налоговой о том, что инвестор не пользовался вычетом типа А. Эту справку инвестор предоставляет брокеру и подаёт заявление о закрытии ИИС. При наличии справки брокер не удержит налог с прибыли по сделкам и с купонов. Если справку не предоставить, то при закрытии ИИС брокер удержит налог. В этом случае инвестор может вернуть его через подачу декларации.

Как открыть ИИС?

Открыть индивидуальный инвестиционный счёт и получать вычеты может налоговый резидент РФ. Налоговыми резидентами считаются физические лица, которые проживают в России не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Может ли инвестор с иностранным гражданством открыть ИИС? Закон о рынке ценных бумаг не содержит ограничений на открытие ИИС и получение вычетов физическими лицами с иностранным гражданством.

Открывая ИИС, инвестор должен решить, какое будет управление ИИС. Бывает самостоятельное управление и доверительное управление.

При самостоятельном управлении инвестор решает сам, во что инвестировать, а также сам совершает сделки.

При доверительном управлении управляющая компания (УК) подбирает активы и совершает сделки вместо инвестора.

Если вы выбираете доверительное управление, то обратите внимание на:

- Комиссии. Управляющая компания может взимать деньги за вход, управление и вывод средств.

- Стратегии. Они могут быть консервативные, умеренные и рисковые. Чем выше риск стратегии, тем может быть выше доходность инвестора.

- Сумма пополнения. При открытии ИИС с доверительным управлением УК может требовать минимальную сумму пополнения.

Открыть ИИС онлайн можно как в приложении брокера, так и через веб-версию личного кабинета. У некоторых брокеров, чтобы открыть ИИС, нужно быть клиентом банка. Например, этого требуют такие брокеры, как Сбербанк и Тинькофф. Получить полную информацию о брокерах можно здесь.

Как закрыть ИИС?

Чтобы закрыть ИИС, необходимо обратиться к брокеру. Часть брокеров принимают заявления только при личном обращении в офис. У некоторых брокеров можно направить заявление через приложение или веб-версию личного кабинета. Точную информацию о закрытии ИИС уточняйте у вашего брокера.

Если при закрытии ИИС на нём есть деньги и активы, то активы можно продать и все деньги вывести. Если вы не хотите продавать ценные бумаги, то можете перевести их на брокерский счёт.

Закрыть ИИС можно в любой момент: через 1 год, 2 года, 5 лет, 10 лет и так далее. Но если с момента открытия ИИС ещё не прошло трёх лет, то инвестор теряет право на вычеты. В этом случае:

• если инвестор уже получал вычеты на взнос, то их надо вернуть и оплатить пени.

• если инвестор не получал вычет на доход, то при закрытии ИИС брокер удержит налог.

Как вывести деньги с ИИС?

Если вы внесли деньги на ИИС, то вывести их можно только в полном размере и только при закрытии ИИС.

Перевести деньги с ИИС на брокерский счёт нельзя. Вывести частично, например, выплаченные дивиденды и купоны, тоже нельзя. Некоторые брокеры дают возможность настроить поступление дивидендов и купонов не на ИИС, а на банковский счёт. О такой возможности необходимо уточнять у брокера.

Индивидуальный инвестиционный счёт: плюсы и минусы

Плюсы ИИС

- Право на ежегодные возвраты НДФЛ до 52 000 рублей.

- Освобождение от уплаты налога на прибыль по сделкам и купонам.

- Можно отложить накопления минимум на 3 года. ИИС мотивирует людей откладывать деньги и инвестировать на финансовые цели.

Минусы ИИС

- Можно инвестировать только на Московской и Санкт-Петербургской биржах.

- Нельзя поменять вид налогового вычета. Если получен вычет на взнос, то вычет на доход уже не применить.

- Максимальная сумма пополнения – не более 1 000 000 рублей ежегодно.

- Вывод денег приводит к закрытию ИИС.

- Минимальный срок существования ИИС 3 года, если рассчитывать на налоговые вычеты.

ИИС 3 типа. Что о нём известно?

19 декабря 2023 года Президент России Владимир Путин подписал закон, который с 1 января 2024 года вводит новый инструмент – долгосрочный индивидуальный инвестиционный счёт (ИИС-3). С 1 января 2024 г. инвесторы не смогут открывать старые виды ИИС – с вычетом на взнос (тип А) и с вычетом на доход (тип Б).

Минимальный срок существования ИИС-3 для получения налоговых льгот зависит от года заключения договора. Если ИИС-3 открыт:

- в 2024-2026 годах – 5 лет,

- в 2027 году – 6 лет,

- в 2028 году – 7 лет,

- в 2029 году – 8 лет,

- в 2030 году – 9 лет.

Другие особенности ИИС-3:

- С января 2024 года резиденты РФ смогут сразу до трёх ИИС, но все счета будут третьего типа.

- На ИИС-3 не будет ограничения по годовой сумме пополнения.

- Налоговые льготы по ИИС-3 – это комбинация льгот ИИС типа А и ИИС типа Б. Инвестор сможет получать вычеты на взнос с суммы до 400 000 рублей (как на ИИС типа А). При закрытии ИИС инвестор освободится от уплаты НДФЛ на доходы со сделок (как на ИИС типа Б). Ограничение – доходы должны быть на сумму до 30 млн рублей.

- Некоторые инструменты нельзя будет приобретать на ИИС-3, в том числе ценные бумаги иностранных эмитентов.

- В случае особой жизненной ситуации инвестор сможет полностью или частично вернуть деньги с ИИС-3 без прекращения договора. Какие именно могут быть особые жизненные ситуации пока неизвестно. Возможно, они будут устанавливаться правительством.

ИИС с вычетом типа А и ИИС с вычетом типа Б, открытые до 31 декабря 2023 года включительно, продолжат действовать на прежних условиях.