(Блумберг) -- Инвесторы в облигации активно участвуют в сделках, которые принесут прибыль в случае ралли на рынке казначейских облигаций, учитывая сценарий, который считается более вероятным при победе на выборах президента США Камалы Харрис, сокращая ставки, которые считаются благоприятными при победе Дональда Трампа.

С начала недели американскими опционами преобладают короткосрочные бычьи ставки, трейдеры позиционируются для возможной победы Харрис после того, как уикендом опросы показали, что вице-президент США набирает популярность против бывшего президента Трампа. Это изменение также происходит на фьючерсах.

Отдельно стоит отметить, что последнее клиентское исследование JPMorgan Chase & Co. показало наибольшие чистые длинные позиции в казначейских облигациях за примерно три месяца, еще один признак изменения настроений.

Эти движения являются корректировкой трейдеров, которые накопили медвежьи позиции частично в предвкушении потенциальной победы Трампа. Предполагалось, что его предложенная программа налоговых снижений и агрессивных тарифов поднимет доходность и стимулирует инфляцию. Но с опросами, показывающими равный рейтинг, инвесторы теперь готовятся к возможности того, что голосование пойдет по-другому, и готовятся к потенциальным рыночным колебаниям.

Перемены в опросах и прогнозах способствовали общему ощущению того, что президентские выборы являются самыми близкими за очень долгое время, - отметил Иэн Линген, главный стратег по ставкам США в BMO Capital Markets, в заметке на этой неделе. Это будет бурное время сейчас и до момента, когда выборы будут официально объявлены.

В понедельник, когда инвесторы пересматривали свои позиции, бычьи колл-опционы превосходили медвежьи пут-опционы в соотношении 4:1, показали данные о стоимости открытых позиций CME. Одной из выдающихся сделок была позиция на $5 миллионов, направленная на снижение доходности по 10-летним облигациям до примерно 3,9% к началу следующей недели, с понедельника на вторник - с 4,28%, в то время как потоки также соответствовали выходу из медвежьих ставок, направленных на более высокие доходности.

Спрос на бычьи хеджи продолжался во вторник, с аналогичными структурами, нацеленными на доходность 10-летних облигаций менее 4%. Тем временем на фьючерсном рынке в понедельник были зафиксированы новые длинные ставки, включая значительный спрос на облигации с более длительными сроками погашения.

Даже когда трейдеры строят сценарии выборов, которые могут не быть определены в течение нескольких дней, они продолжают отслеживать экономические сигналы перед четвергом, когда состоится заседание Федеральной резервной системы. Во вторник доходности на чувствительных к Феду двухлетних американских облигациях выросли после того, как отчет показал устойчивость в сфере услуг.

Хотя от Феда ожидается снижение ключевой ставки на четверть процентного пункта на этой неделе, экономические и политические перекрестные потоки добавляют ожидания повышенных колебаний в ближайшем будущем, с одним из показателей волатильности облигаций, поднимающимся до самого высокого уровня за последний год в понедельник.

Вот обзор последних индикаторов позиционирования на рынке ставок:

Опрос JPMorgan

На прошлой неделе по 4 ноября опрос клиентов JPMorgan по позициям в казначейских облигациях показал увеличение чистых длинных позиций и сокращение коротких, что привело к самой большой чистой длинной позиции, виденной с 12 августа.

Самые активные опционы SOFR

Изменения позиционирования по опциям SOFR по страйкам на декабрь 2024 года, март 2025 и июнь 2025 годов были относительно умеренными на прошлой неделе. Наибольший объем открытых позиций был зафиксирован на страйке 96,375, где включались значительные покупки пут-опций дерева SFRM5 96,375/96,125/95,75. Вторым по популярности стал страйк 95,5625, где недавние потоки включали пут-кондор SFRZ4 95,75/95,6875/95,625/95,5625.

Тепловая карта опционов SOFR

На опционах SOFR до июня 2025 года страйк 95,75 остается наиболее популированным из-за последнего спроса на пут и колл-кондор опции в страйке на декабрь 2024 года. Страйк 95,50 также остается плотно населенным, с большими накоплениями как в колл-опциях, так и в пут-опциях на декабрь 2024 года.

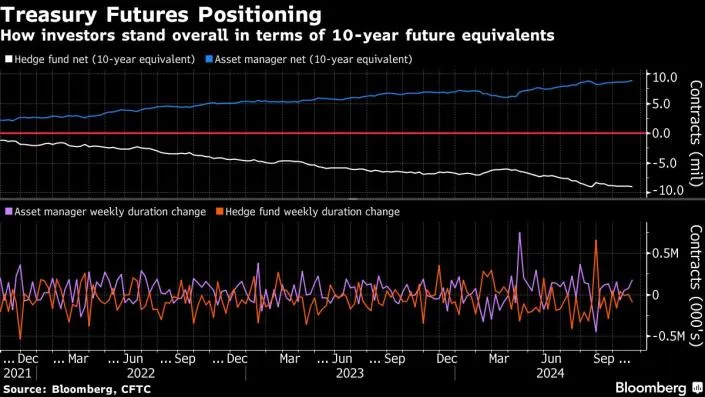

Позиционирование фьючерсы CFTC

Управляющие активами увеличили чистую длинную позицию на неделю до 29 октября примерно на 182 000 эквивалентов фьючерсов на 10-летние облигации, согласно данным Комиссии по торговле фьючерсами на товары. С другой стороны, хедж-фонды увеличили чистую короткую позицию примерно на 86 000 эквивалентов фьючерсов на 10-летние облигации за тот же период. Самое большое изменение позиций управляющих активами было замечено в фьючерсах на 5-летние облигации, где чистая длинная позиция была увеличена на 8,7 миллионов долларов на пункт риска.

Приманка на пут-опционы на облигации возвращается к нейтральной

Премия за хеджирование падения длинной части кривой доходности остается повышенной по сравнению с короткосрочными сроками, но приближается к нейтральной после снижения с самого дорогого уровня в этом году, увиденного недавно в терминах цены на пут-опционы на длинные облигации по сравнению с колл-опционами. Это отражает повышенный спрос на колл-опции, виденный в первой части этой недели, поскольку трейдеры стремятся занять новые позиции, хеджируя ралли на рынке облигаций.

2024 Bloomberg L.P.