Облигация с амортизацией долга - что это?

Амортизация номинала облигации — это один из параметров облигаций, который говорит, что номинал облигации возвращается не полностью в дату погашения облигации, а частями в то время, пока ценная бумага находится в обращении. Вместе с выплатой купона в дату погашения облигации с амортизацией, держателю ценной бумаги приходит последняя часть номинала.

.png) Особенность в том, что после каждой амортизационной выплаты номинал облигации уменьшается. Купон рассчитывается как процент от номинала, поэтому из-за амортизации размер купона снижается.

Особенность в том, что после каждой амортизационной выплаты номинал облигации уменьшается. Купон рассчитывается как процент от номинала, поэтому из-за амортизации размер купона снижается.

Амортизационная облигация может быть корпоративной, государственной (имеет обозначение «ОФЗ-ад» - Облигация Федерального Займа с амортизацией долга) или муниципальной. Особенности возврата номинала инвестору рассчитываются перед выпуском в обращение (эмиссия), индивидуально для каждого выпуска. На бирже можно встретить облигации, амортизационные выплаты по которым начинаются с отсрочкой на несколько лет.

Как происходит амортизация номинала облигации?

Не всегда долг гасится равными долями от номинала или через одинаковые промежутки времени. Рассмотрим классический пример возврата долга инвестору равными долями. Представим облигацию с номиналом 1000 рублей и сроком погашения через 5 лет. Купон составляет 10% годовых и с амортизацией, которую выплачивают один раз в год по 20% от номинала (200 ₽). Выплаты по этой облигации будут выглядеть следующим образом:

Год | Купонный доход | Возврат части номинала | Остаточный номинал |

|---|---|---|---|

1 | 1000 ₽ × 10% = 100 ₽ | 20% или 200 ₽ | 800 ₽ |

2 | 800 ₽ × 10% = 80 ₽ | 20% или 200 ₽ | 600 ₽ |

3 | 600 ₽ × 10% = 60 ₽ | 20% или 200 ₽ | 400 ₽ |

4 | 400 ₽ × 10% = 40 ₽ | 20% или 200 ₽ | 200 ₽ |

5 | 200 ₽ × 10% = 20 ₽ | 20% или 200 ₽ | 0 ₽ |

Что такое остаточный номинал?

Остаточный номинал облигации – это сумма, которую эмитент остался должен выплатить держателю облигации на конкретную дату. Это значение выражается в процентах от номинала. Именно с этого значения рассчитывается процент купонного дохода по облигации.

В обычных облигациях капитал заморожен до их погашения. Чтобы держателю облигации получить свои деньги раньше срока, надо продать ценную бумагу на бирже. При этом инвестору нужно заплатить комиссию брокеру за продажу. В этом случае появляется риск снижения стоимости облигации.

По облигациям с амортизацией инвестор получает часть вложений раньше срока погашения. Он может гибко управлять портфелем и реинвестировать полученный капитал. А при погашении, инвестор получает остаток номинала.

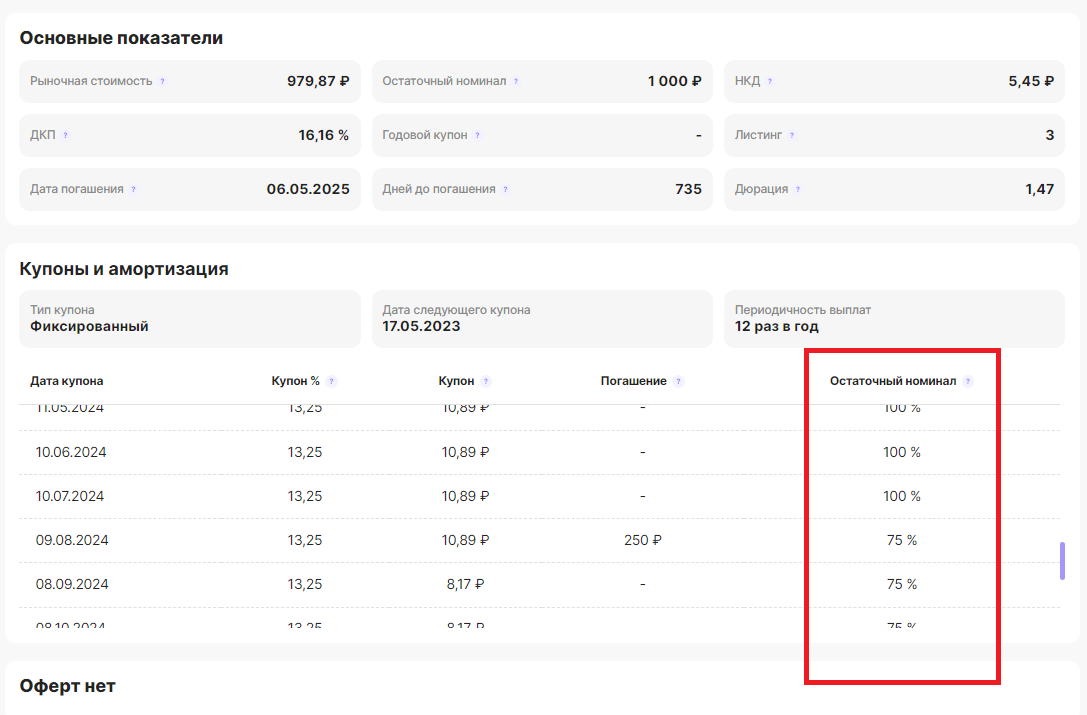

Где посмотреть остаточный номинал у облигации с амортизацией на profinansy.ru?

Эти данные можно увидеть в карточке любой облигации на profinansy.ru.

Под графиком цены облигации находится раздел Основные показатели. Ниже Купоны и амортизация. В столбце Остаточный номинал показано - какой процент от номинала эмитенту осталось выплатить инвесторам.

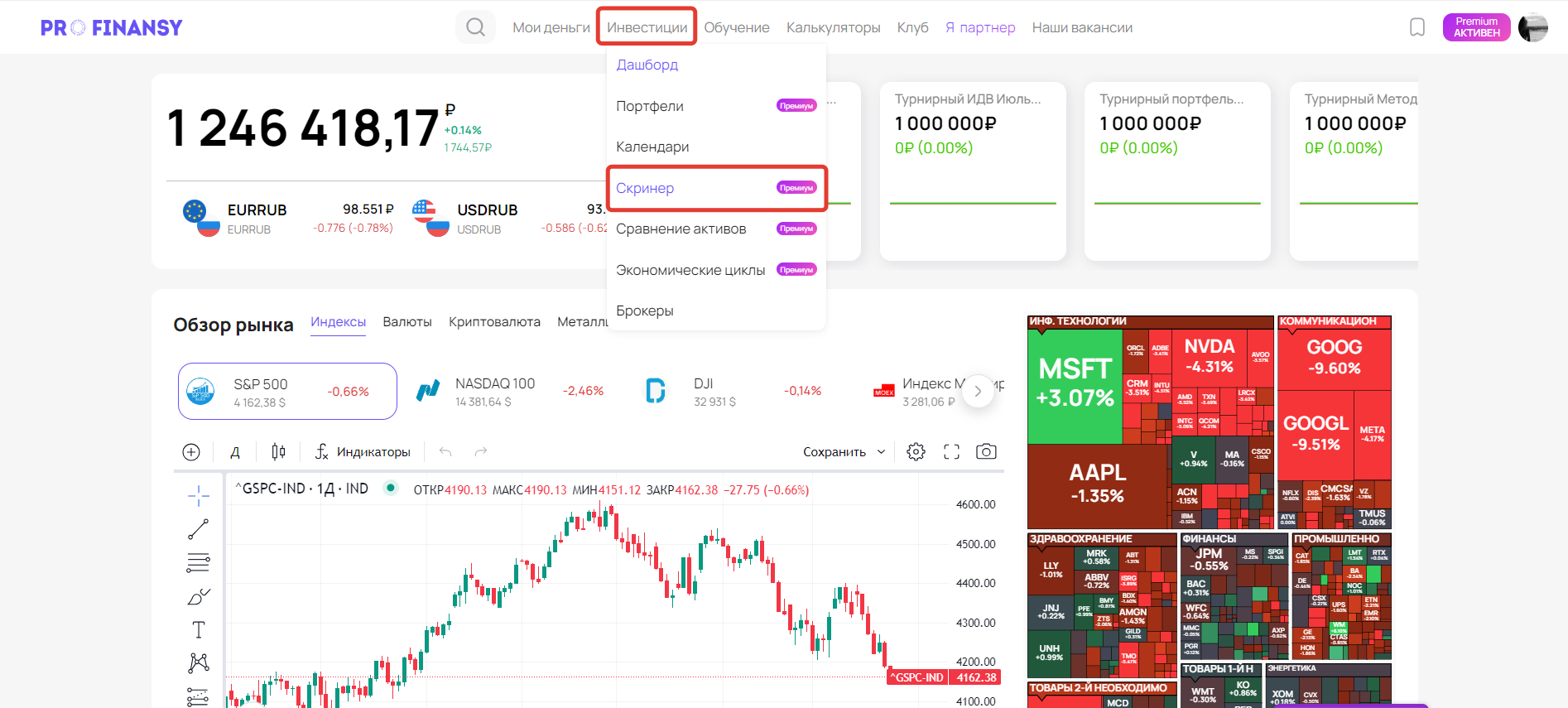

Как искать облигации с амортизацией или без неё, в поиске на profinansy.ru?

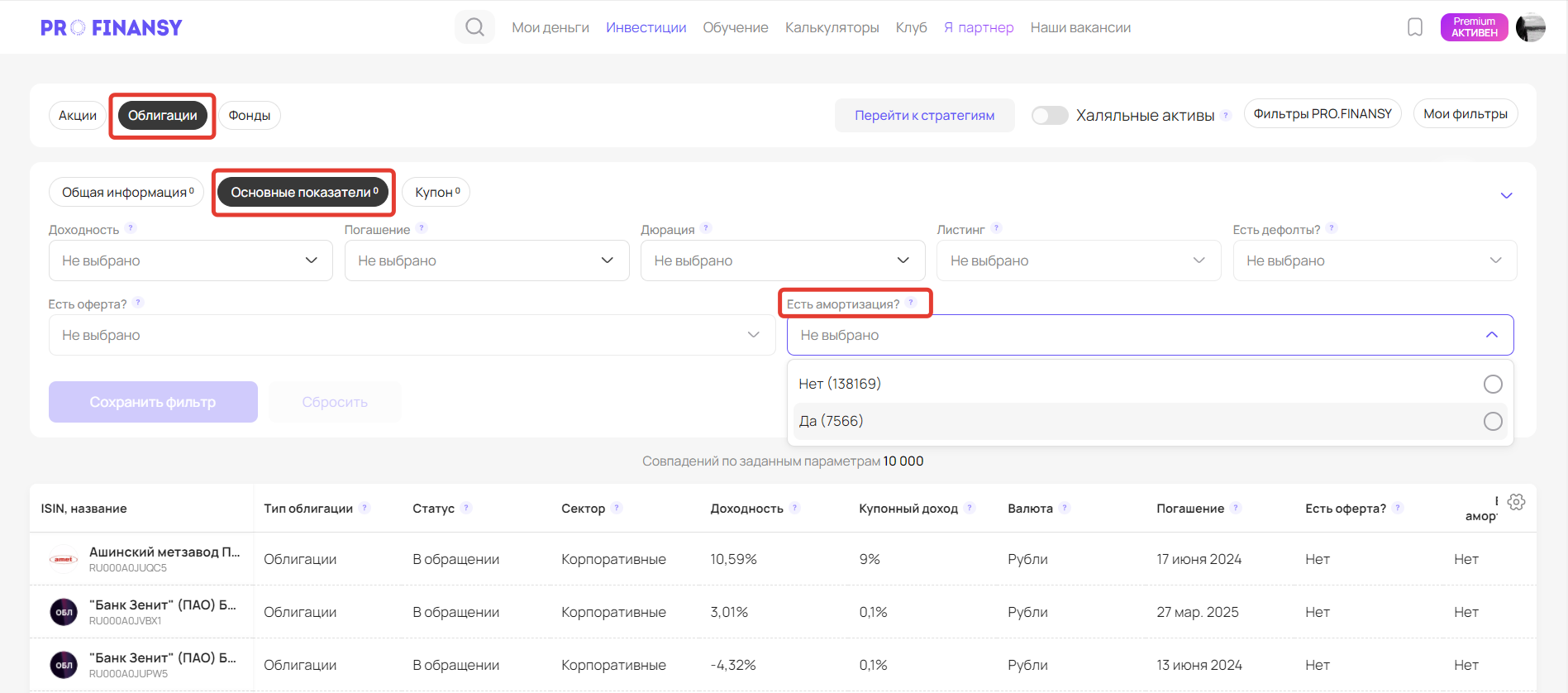

Найти облигации с амортизацией можно в разделе Инвестиции – Скринер.

Переходим в раздел «Облигации», далее в «Основные показатели». И в графе «Есть амортизация?» необходимо указать «Да» или «Нет». По заданным параметрам вам выдастся список облигаций.

Облигации с амортизацией долга: плюсы и минусы.

Преимущества:

- Позволяют постепенно погасить долг, не создавая повышенную нагрузку в конце периода. Это удобно для компаний с регулярным потоком доходов или для региональных властей;

- За счёт амортизации текущие выплаты инвесторам больше, по сравнению с обычными облигациями. Это привлекательно для них в ситуации сильной инфляции и, соответственно, высоких ставок. Это выгодно и тогда, когда наблюдается подъём рынка - у инвесторов появляется больше средств для вложений в акции;

- Амортизация снижает риск потерять капитал при банкротстве эмитента — инвестор сохранит его часть за счёт предыдущих выплат по амортизации. Например, это выгодно при покупке рисковых облигаций с высокой доходностью небольших растущих компаний.

Недостатки:

- Без реинвестирования дают меньшую доходность, чем обычные облигации;

- Капиталом, который вернулся по амортизации, необходимо управлять;

- Реинвестировать не всегда выгодно.

Выводы:

- Уменьшение номинала и размера купона происходит не с любыми облигациями, а только с амортизированными. Для инвестора это значит, что облигация погашается не единым платежом в конце срока, а постепенно, с разбивкой выплат. Вместе со снижением стоимости облигации, снижается и размер купонных выплат, ведь они рассчитываются как процент от остаточной стоимости облигации.

- Данный инструмент может быть полезен при определённых стратегиях инвестирования. Новичку проще избегать таких бумаг. Стоит проанализировать, насколько данный инструмент подходит вашей стратегии и какие у вас цели.