Что такое ключевая ставка Центрального банка?

Очень часто инвесторы слышат о ключевой ставке Центрального банка. Что означает этот показатель? Как он влияет на экономику в целом и на фондовый рынок в частности? Разбираемся в этой статье.

Ключевая ставка и денежно-кредитная политика

Ключевая ставка — это процент, под который Центральный банк выдаёт кредиты коммерческим банкам и принимает от них деньги на депозиты.

Изменение ключевой ставки влияет на спрос через ставки в экономике, и в итоге — на инфляцию. При этом Центральный банк опирается на макроэкономический прогноз и учитывает ситуацию в экономике и на финансовых рынках.

Ключевая ставка – один из основных инструментов денежно-кредитной политики государства (ДКП).

Денежно-кредитная политика – это комплекс государственных мер по управлению финансовыми потоками в стране. По-другому её ещё называют монетарной политикой.

С помощью ДКП:

- регулируют состояние кредитного рынка,

- контролируют деятельность коммерческих банков,

- влияют на деловую активность и совокупный спрос.

Основная цель ДКП – обеспечивать стабильные цены и низкую инфляцию. Чем ниже уровень инфляции, тем благоприятнее условия для жизни и ведения бизнеса.

Таким образом, именно через изменение уровня ключевой ставки Центральный банк воздействует на уровень инфляции в стране.

Как ключевая ставка влияет на инфляцию?

От процентных ставок зависит способность бизнеса получать кредиты. Чем ниже ставка, тем меньше затрат несут компании на обслуживание заёмных средств, тем выше рентабельность и прибыль (немного упрощённо, но по сути верно).

Кроме предприятий, кредиты берут и физические лица. Чем ниже ставка, тем большее количество людей могут позволить себе жить в кредит. А на что мы берём кредиты? Правильно, на всякого рода покупки. Растёт потребление, что благотворно сказывается на доходах компаний.

Кроме того, люди склонны сберегать излишек денег. Но когда ставки низкие, это мало кому интересно. И что мы делаем с оставшимися после всех расходов деньгами? Опять тратим.

Таким образом, низкая ключевая ставка – это дешёвые ресурсы. Для компаний – это возможность инвестировать в развитие бизнеса, заниматься инновациями и финансировать новые проекты.

А для простых граждан – это, прежде всего, доступные кредиты, в том числе и на такие существенные покупки, как квартиры или автомобили.

Чем характеризуется период низких процентных ставок?

- Денег много, и они дёшевы (процентная ставка – это стоимость денег).

- Экономика активно растёт, так как компании меньше тратят на обслуживание долгов и могут привлекать новые дешёвые ресурсы на развитие.

- Люди активно покупают товары и услуги и мало инвестируют. Сберегать деньги, когда ставка низкая, кажется не слишком заманчивым.

- Все это выглядит очень позитивно, но, к сожалению, дешёвые день рано или поздно приводят к росту инфляции.

Инфляция (от латинского inflatio "вздутие") — это повышение общего уровня цен на товары и услуги.

Неконтролируемый рост цен всегда был большой проблемой для монетарных властей любой страны мира. Из-за высокой инфляции обесцениваются сбережения, происходит бегство капитала, снижается инвестиционная привлекательность экономики.

Когда инфляция начинает расти, в дело вступает Центральный банк. Он повышает ключевую ставку. Деньги становятся всё более и более дорогими.

Чем характеризуется период высоких процентных ставок?

- Деньги становятся дорогими, то есть растёт стоимость заимствования как для компаний, так и для физических лиц.

- Застой в экономике. У компаний нет средств для развития производства и инвестиций. Заимствовать и обслуживать долги становится очень дорого.

- Люди выбирают сберегательную модель поведения. Так как ставки высокие, и вкладывать деньги становится выгодно.

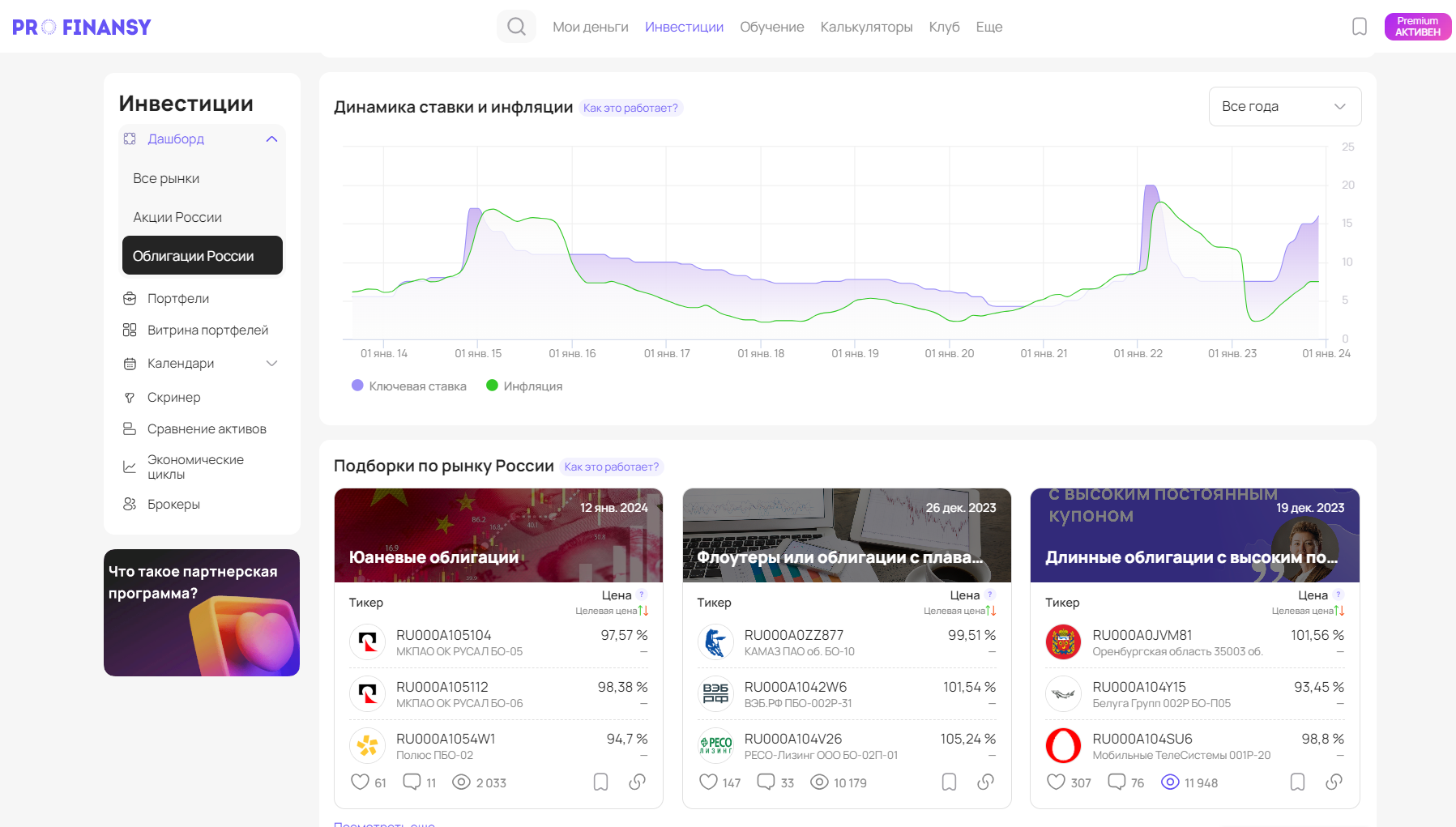

График ключевой ставки и инфляции

Начиная с 2014 года, Банк России пытается поддерживать инфляцию вблизи целевого уровня — 4%. Такая политика называется таргетированием инфляции (от англ. target — «цель»).

То есть, как только инфляция начинает расти и существенно превышать целевой уровень 4%, Центральный банк начинает поднимать ключевую ставку, увеличивая стоимость денег. И продолжает это делать до тех пор, пока рост инфляции не остановится, а инфляционные ожидания не начнут снижаться.

Взаимосвязь инфляции и ключевой ставки можно проследить на profinansy.ru.

Зайдите в Инвестиции → Дашборд → Облигации России. Пролистайте до раздела «Динамика ставки и инфляции».

С 2014 года наш Центральный банк менял ставку 52 раза. Он является мировым рекордсменом по этому показателю.

Как ключевая ставка влияет на облигации?

В первую очередь уровень ставки влияет на доходность облигаций. Почему это происходит?

Часто инвесторы ошибочно считают, что в облигациях доходность определяется ценой. Но в реальности всё наоборот: цена «подстраивается» под уровень доходности на рынке. Все доходности выстраиваются в соответствии с жёсткой иерархией.

Всё начинается с уровня инфляции в стране. Основываясь на показателях инфляции, Центральный банк принимает решение поднять или понизить ключевую ставку. За ставкой «подтягиваются» доходности государственных ценных бумаг (ОФЗ). А доходность корпоративных облигаций зависит от доходности ОФЗ и кредитного качества каждого конкретного эмитента.

Поэтому рост инфляции приводит к повышению ключевой ставки. Вслед за ставкой растёт доходность на рынке госдолга. А вместе с доходностью ОФЗ подрастают и доходности корпоративных облигаций.

Как ключевая ставка влияет на акции?

Высокие ставки оказывают влияние и на рынок акций. Почему это происходит?

Чем выше доходность на рынке облигаций, тем меньше так называемая «премия за риск». Премия за риск – это средняя историческая разница в доходности между менее рискованными инструментами с фиксированной доходностью (облигации или депозиты) и более высокорискованными инструментами (акциями).

Средняя историческая доходность индекса МосБиржи с учётом дивидендов около 15%. Корпоративные облигации зарабатывали в среднем 8,4%. Плата за риск варьировалась в районе 7%.

Когда премия за риск снижается очень существенно, или даже становится отрицательной, то долгосрочные инвесторы выбирают менее рискованные активы с тем же уровнем доходности. В итоге, это приводит к снижению стоимости акций.

Выводы:

- Ключевая ставка – это один из инструментов денежно-кредитной политики государства.

- Решение об изменение ключевой ставки принимает Центральный банк.

- Ключевая ставка зависит от уровня инфляции в стране. Центральный банк повышает её, чтобы снизить инфляцию. И понижает, когда инфляция начинает снижаться.

- Высокая ключевая ставка негативно влияет на экономику, так как делает кредиты дорогими.

- Высокая ключевая ставка приводит к росту доходностей на рынке инструментов с фиксированной доходностью (облигации и депозиты) и к снижению цен на рынке акций.