Что такое дивиденды?

Дивиденды – это выплата, которую периодически получают акционеры. Это часть прибыли, которая распределяется между инвесторами.

Дивиденды получают все инвесторы, которые владеют акциями этой компании. Компания устанавливает дивиденд на одну акцию – и сколько у инвестора акций, столько дивидендов он и получит.

Например, прогнозный дивиденд Сбербанка – 35 рублей на акцию. Если у инвестора 100 акций Сбербанка, то он получит 3 500 рублей дивидендами.

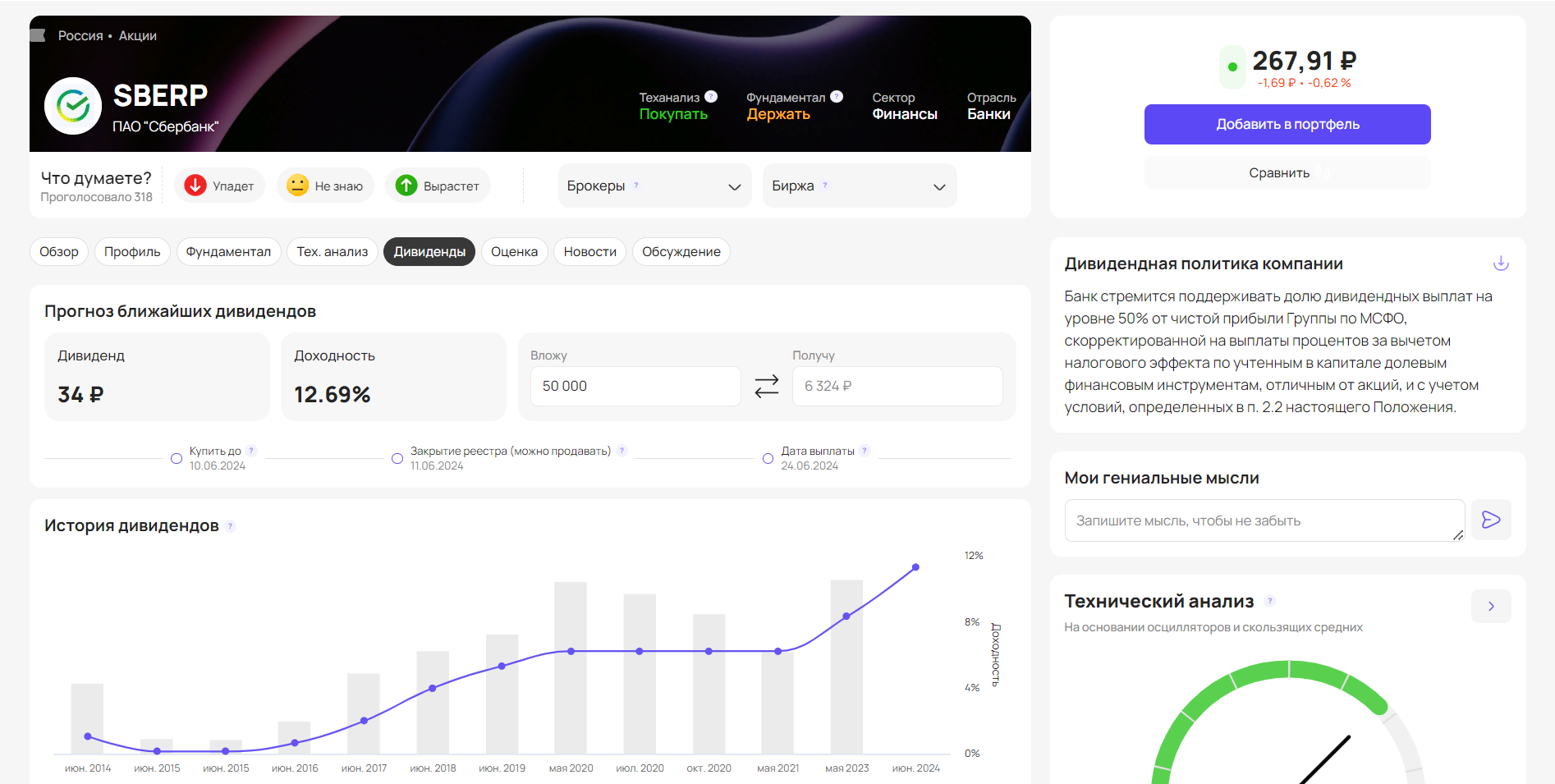

Чтобы узнать, сколько вы получите дивидендами, можно воспользоваться калькулятором дивидендов на profinansy.ru.

Калькулятор расположен в карточке компании во вкладке «Дивиденды». Вводите сумму, которую планируете вложить в акции этой компании – и видите сумму, которую получите дивидендами:

Дивиденды приходят на тот счёт, с которого инвестор купил ценную бумагу на бирже – на брокерский счёт или ИИС. А как выбрать брокера, который подойдёт именно вам, мы рассказали в этой статье.

Что делают с дивидендами?

Дивиденды можно вывести на банковскую карту, чтобы жить на них как на пассивный доход, или же оставить на счёте и реинвестировать – купить на них другие ценные бумаги. Некоторые брокеры дают вывести дивиденды даже с ИИС.

.png)

Когда выплачивают дивиденды?

Компания может выплачивать дивиденды раз в год, раз в полгода или раз в квартал. Если у компании был не очень хороший период (например, квартальные убытки), могут принять решение дивиденды не выплачивать. Периодичность зависит от дивидендной политики.

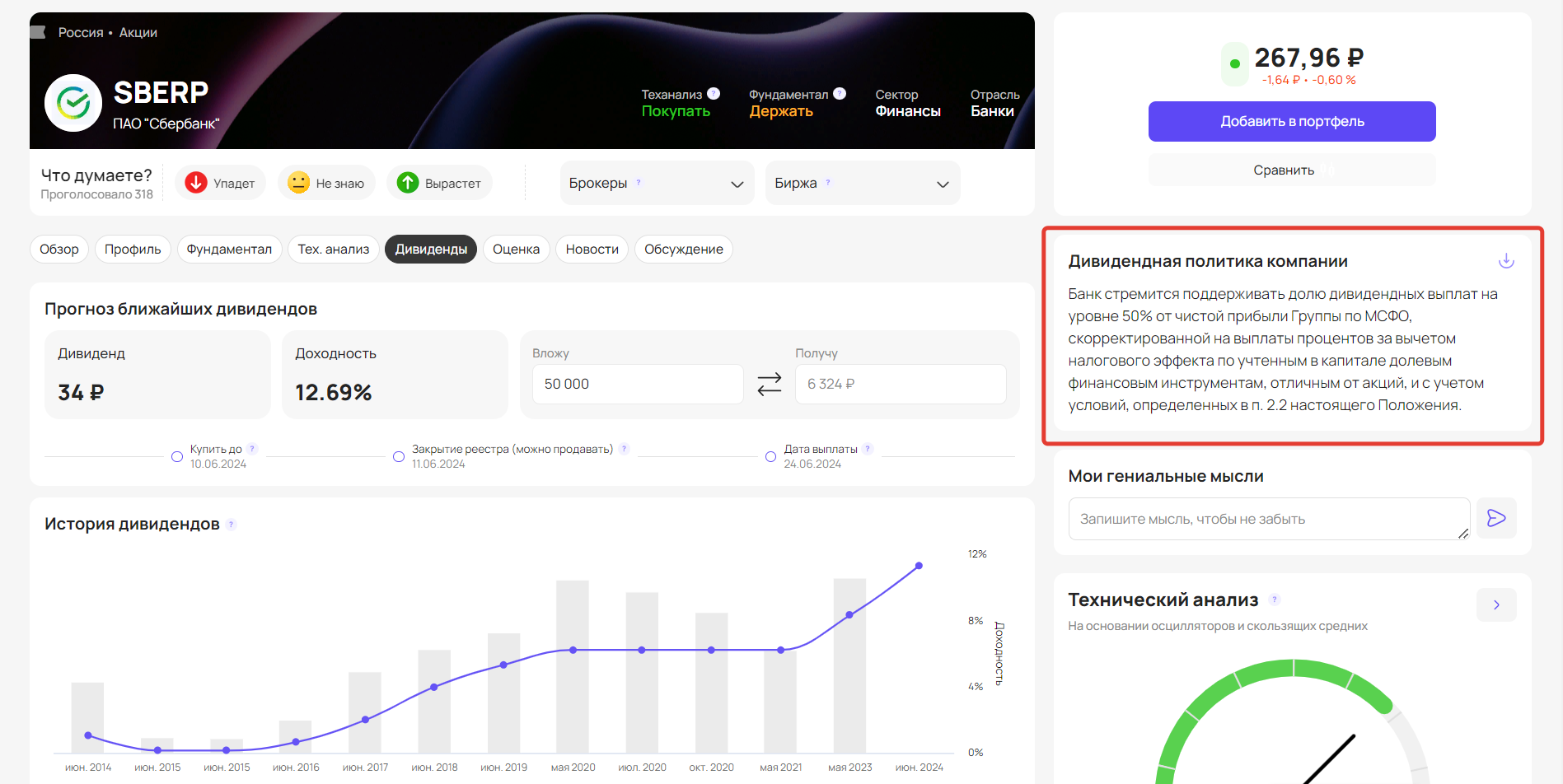

Дивидендная политика – это документ, в котором прописывается: выплачивает ли компания дивиденды, в каком размере, от чистой прибыли или от свободного денежного потока, как часто.

Где найти дивидендную политику? Обычно она размещается на официальном сайте компании, в разделе «Инвесторам». А на profinansy.ru дивидендная политика размещена справа от калькулятора дивидендов.

Кроме этого, могут выплачиваться и специальные дивиденды – по итогам успешной сделки или после продажи части имущества компании.

Как компания выплачивает дивиденды инвесторам?

Чтобы принять решение о выплате дивидендов, собирается Совет директоров. Они решают, будут ли выплачиваться дивиденды, в каком размере и в какой срок. Далее, это решение утверждается Общим собранием акционеров и объявляется дата закрытия реестра.

Дата закрытия реестра – это день, на который определяется список акционеров, которые получат дивиденды.

Инвестору нужно купить акции до этой даты, но обязательно учесть режим торгов. Расскажем, как это сделать.

Например, если дата закрытия реестра (её по-другому называют датой отсечки) – 11 августа 2023 года, то купить акции нужно до 10 августа включительно. С учётом режима торгов Т+1 (день покупки + один рабочий день) на 11 августа вы будете акционером и сможете претендовать на дивиденды.

Не забывайте о выходных, когда биржа не работает. Например, если дата отсечки 21 августа 2023 (понедельник), то купить акции нужно до 18 августа 2023 (пятница) включительно.

После даты отсечки дивиденды поступают на счета в среднем через месяц.

.png)

На следующий день после даты отсечки наступает экс-дивидендная дата. Если купить акции в эту дату, дивиденды вы уже не получите. Но вы купите акции дешевле, чем они были вчера, примерно на размер дивидендов.

Почему так происходит? Выплата дивидендов → на счёте компании становится меньше денег → для инвесторов она стоит дешевле → цена падает. В целом, можно купить акции в экс-дивидендную дату, когда дивиденды в виде платежа на счёт уже не получить, но зато можно получить «скидку» на покупку акций в размере дивидендов.

Что такое дивидендный гэп?

После выплаты дивидендов образуется дивидендный гэп – падение цены акции на размер дивидендов или даже ниже. Выглядит дивидендный гэп как разрыв между свечами:

Не нужно этого пугаться, ведь после дивидендного гэпа цена восстановится. У разных компаний разные сроки закрытия дивидендного гэпа. Бывает, что он закрывается несколько недель, а бывает, что и несколько месяцев.

Дивидендный гэп долго закрывается, если:

1) компания выплатила рекордные дивиденды;

или

2) компания фундаментально не очень стабильна и высокими дивидендами хотела привлечь инвесторов;

или

3) после дивидендного гэпа у компании началась «тёмная» полоса: снижаются продажи, выручка и прибыль, публикуются не очень хорошие отчёты.

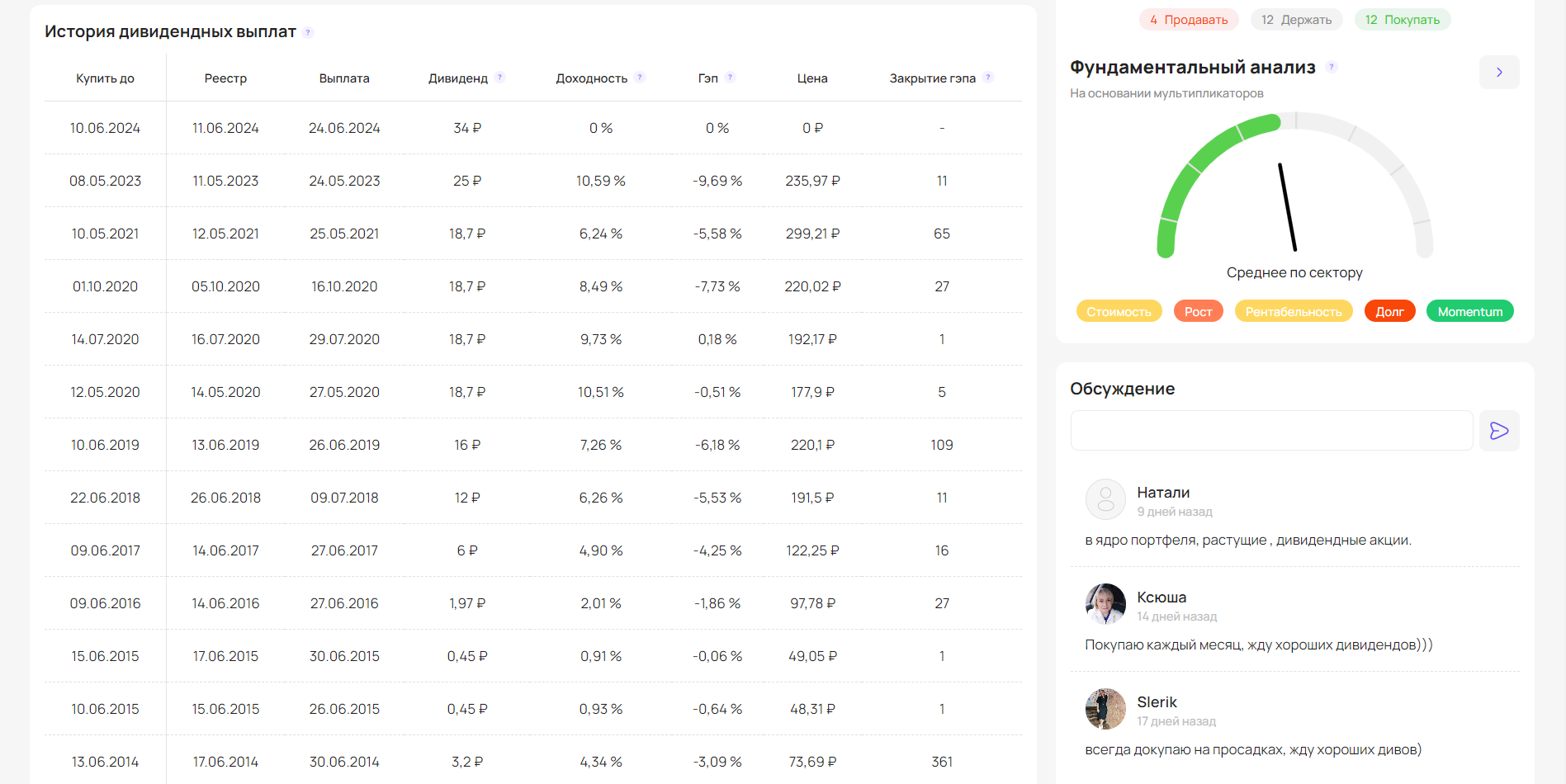

У крупных стабильных компаний дивидендный гэп закрывается обычно достаточно быстро. В разделе «Дивиденды» на profinansy.ru можно также посмотреть, как быстро закрывался гэп у компании. Вот пример Сбербанка:

Сколько я получу дивидендами?

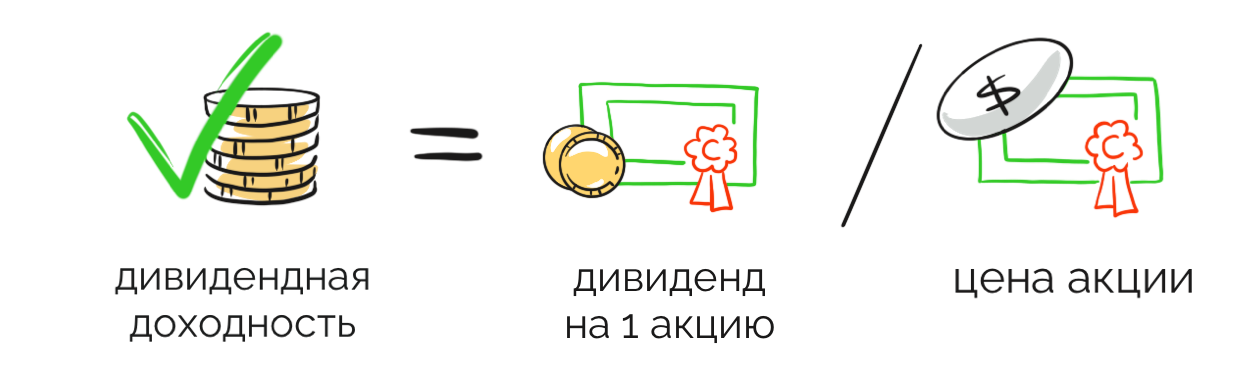

Важно различать размер дивиденда и дивидендную доходность.

Размер дивиденда – это конкретная сумма, например 34 рублей на акцию. Много это или мало? Если акция стоит 340 рублей, то достаточно много. Это доходность 10%, это очень хорошо. А если акция стоит 34 000 рублей, то доходность – 0,1%, вообще не густо.

Чтобы понимать, много или мало компания выплатит дивидендами, важно считать дивидендную доходность. Дивидендная доходность – это соотношение размера дивиденда к рыночной цене акции.

Рассмотрим на примере:

Если мы покупаем акции Сбербанка за 268 рублей на акцию, то наша дивидендная доходность = 34/268 * 100% (размер дивиденда делим на цену акции и умножаем на 100%) = 12.69%.

А если мы покупаем акции Сбербанка по 310 рублей, то 34/310 = 11%.

Дивиденд одинаковый в первом и во втором случае. Но в первом случае, дивидендная доходность выше. Почему? Акцию мы купили дешевле, значит размер выплаты в процентах для нас будет больше. Одним дивидендом вернём 12.69% затрат на покупку.

Как меняется цена акций при выплате дивидендов?

- Дивидендный гэп мы уже разобрали: после выплаты дивидендов акции падают в цене примерно на размер дивиденда.

- При объявлении дивидендов акции компании начинают расти. Это позитивная новость для инвесторов, они получат выплаты. Плюс некоторые инвесторы начинают покупать акции незадолго до выплаты дивидендов, как раз «под дивиденды», и это тоже увеличивает цену акций.

- Если компания решает не выплачивать дивиденды, или выплачивает их в меньшем объёме, чем надеялись инвесторы – это негатив для цены. Скорее всего, она пойдёт вниз.

Как зарабатывать на дивидендах?

Есть компании, которые стабильно и постоянно выплачивают дивиденды, их называют компаниями стоимости. А есть компании, которые дивиденды не выплачивают – их называют компаниями роста.

Компании, которые давно и стабильно выплачивают дивиденды, называют дивидендными аристократами. Это компании, которые несколько лет подряд, несмотря на кризисы и прочие неблагоприятные факторы, продолжают выплачивать дивиденды и стараются их увеличивать.

Мы подготовили две подборки – дивидендных аристократов России и США. Переходите к статьям, чтобы узнать, какие компании являются лидерами в выплатах дивидендов.

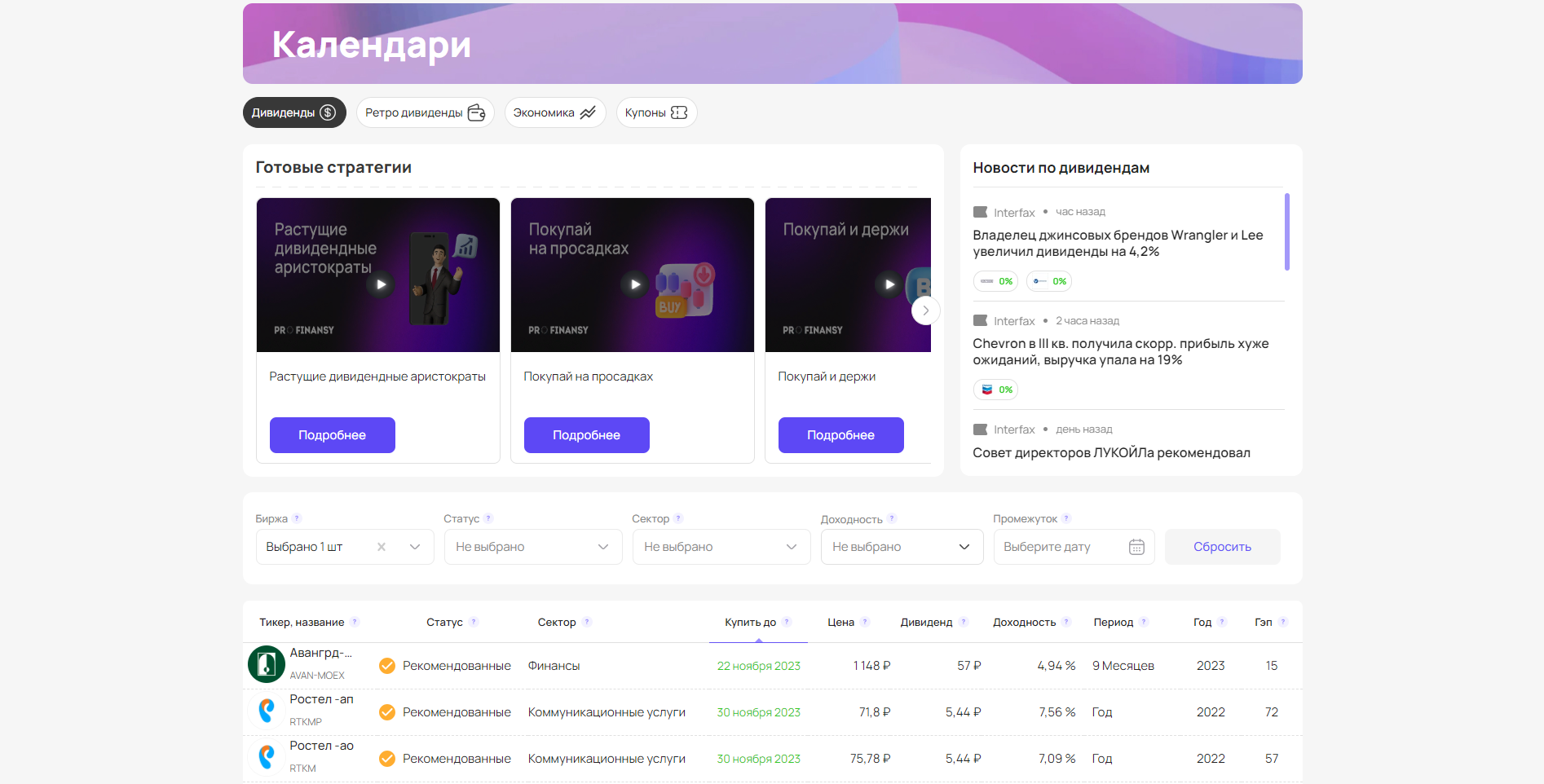

Чтобы стабильно зарабатывать на дивидендах, инвестор может придерживаться дивидендной стратегии. Она состоит в том, чтобы покупать дивидендные акции (преимущественно акции компаний стоимости, которые давно и стабильно выплачивают дивиденды) и дивидендные фонды. Эта стратегия подходит для тех инвесторов, у кого цель – пассивный доход. Когда накоплен капитал, можно закупить дивидендные акции и фонды, а также облигации – и получать дивиденды и купоны в виде пассивного дохода.

А чтобы планировать покупки и знать, когда будут приходить дивиденды, удобно пользоваться Календарём дивидендов на profinansy.ru.

Выводы:

- Выплата дивидендов – приятный бонус от компании, повышение доходности вложений в её акции. Дивиденды приходят на тот счёт, с которого была куплена акция.

- Чтобы получить выплату, акции нужно купить как минимум за два дня до даты отсечки (закрытия реестра). Если купить позже, выплата дивидендов не придёт, но вы получите «скидку» в размере дивиденда. Это и будет дивидендный гэп после выплаты дивидендов.

- Чтобы понять, много или мало компания заплатит дивидендами, лучше смотреть не на размер дивиденда, а на дивидендную доходность. Это соотношение размера дивиденда к цене акции.

- Дивиденды можно реинвестировать – вкладывать обратно в покупку ценных бумаг, или тратить как пассивный доход.

- Если сейчас цель – накопить капитал (на крупную покупку или пассивный доход), то лучше дивиденды реинвестировать. Так доходность ваших вложений будет выше. Если капитал уже накоплен и цель – получение пассивного дохода, тогда есть смысл придерживаться дивидендной стратегии – покупать дивидендные акции и фонды, чтобы получать дивиденды в виде пассивного дохода.