Что такое акция?

Акция - одна из ценных бумаг, выпускаемых эмитентами (организации, выпускающие разные активы, которые можно приобрести). Акции подтверждают, что вы владеете частичкой компании и претендуете на часть прибыли.

Компании выпускают свои акции, чтобы привлечь к себе внимание инвесторов на рынке. Компания может привлечь к себе большее финансирование, чем она сама может себе позволить. Например, если компания хочет расшириться ещё больше, то она может вывести свои акции на фондовый рынок, тем самым, заработать на этом вместе с инвестором.

Став публичной, компания обязуется регулярно предоставлять свою отчётность. Любой желающий может взять и посмотреть, чем занимается компания, сколько она зарабатывает и тратит, а также, какие у неё есть обязательства. С помощью этих отчетов и данных потенциальный инвестор может проанализировать и оценить способности компании, и принять решение, вкладывать в неё свои деньги или нет. Также, выпуск акции может повысить репутацию компании и поможет узнать справедливую рыночную цену для её активов. Первый выпуск акций на биржу называется IPO или Initial Public Offering.

Какие права дает акция?

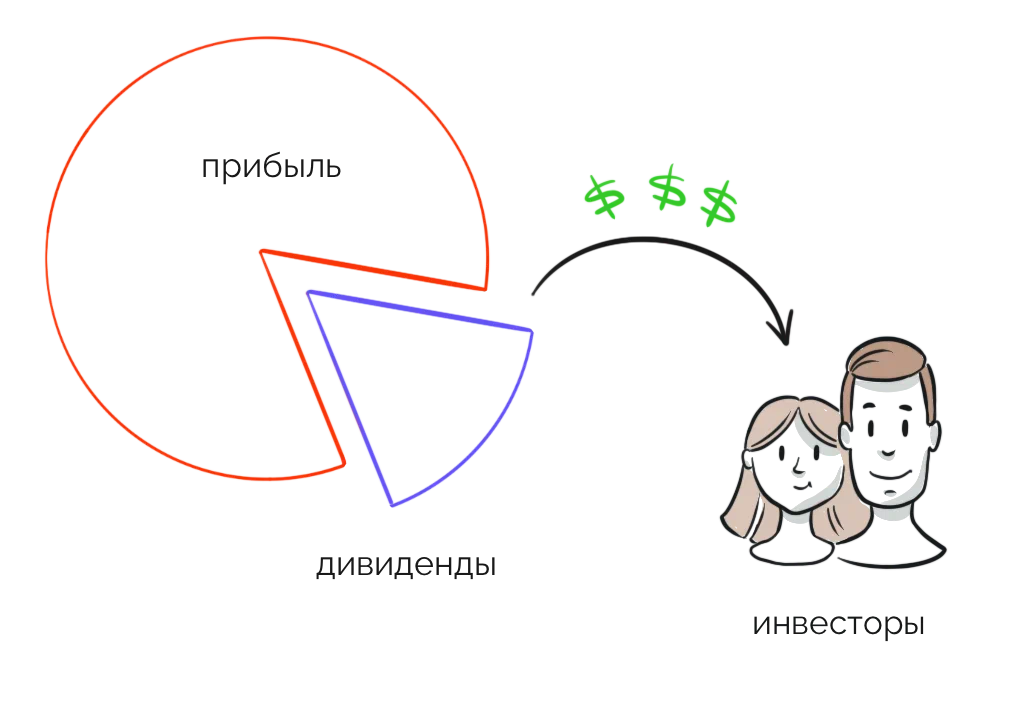

Инвестор, который приобретает акции той или иной компании, становится её акционером. Акционер в праве участвовать в голосованиях по любым вопросам в компании - все акционеры компании равны, ничей голос не является приоритетным. Также, акционер компании вправе получать дивиденды - часть прибыли компании, которая распределяется среди её совладельцев.

Если компания не смогла справиться со своими обязательствами перед инвесторами, то они могут получить часть имущества компании, потребовав этого.

Для приобретения своей первой акции, инвестор должен определиться, где ему более выгодно и удобно это сделать: на брокерском счёте или на Индивидуальном Инвестиционном Счёте (ИИС), с которого можно получать налоговые вычеты. Как выбрать брокера - читайте в этой статье и начинайте инвестировать.

В чём разница между обыкновенными и привилегированными акциями?

Существует два вида акций: обыкновенные и привилегированные (или же «префы»). Давайте разберёмся, в чём же отличие? Неужели привилегированные акции могут купить только богатые люди? Вовсе нет, всё совсем не так. Любой желающий может приобрести как обыкновенные, так и привилегированные акции.

Обыкновенные акции - самый распространенный вид, он дает права участвовать в собрании акционеров по любым вопросам, но не обещает выплачивать дивидендный доход регулярно и в определённом размере.

А привилегированные акции дают эту возможность. Имея акции этого типа, инвестор может рассчитывать на постоянные «плюшки» в виде дивидендов от компании, но возможность голосовать на собрании акционеров появляется только в том случае, если дивиденды не были выплачены.

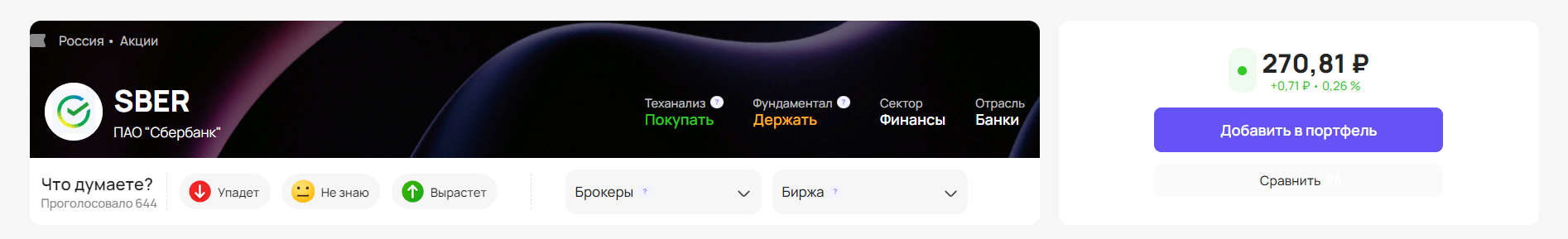

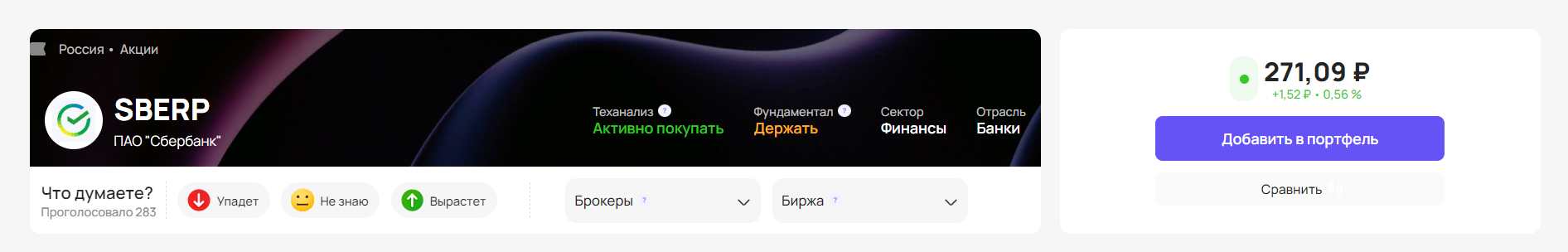

А как же определить какие акции обыкновенные, а какие - привилегированные? В этом нам поможет тикер - краткое название финансового инструмента, торгуемого на бирже. Для примера возьмём Сбербанк, который выпускает оба вида акций. Тикер обыкновенных акций «SBER», а привилегированных — «SBERP». Вся разница в букве «Р» на конце, именно она обозначает, к какому типу акций относится бумага.

И самое важное отличие между двумя видами - ликвидность. Ликвидность - это способность бумаги быстрее быть проданной близко к рыночной цене.

.png)

Обыкновенные акции, как правило, более ликвидные, чем привилегированные. Это происходит из-за того, что привилегированные акции не могут по объему превышать 25% капитала компании. Это может сказываться и на росте бумаги - порой цена обыкновенной акции может быть выше привилегированной. Перед покупкой «префов», инвестор должен обратить внимание на дивидендную политику компании и график выплаты дивидендов.

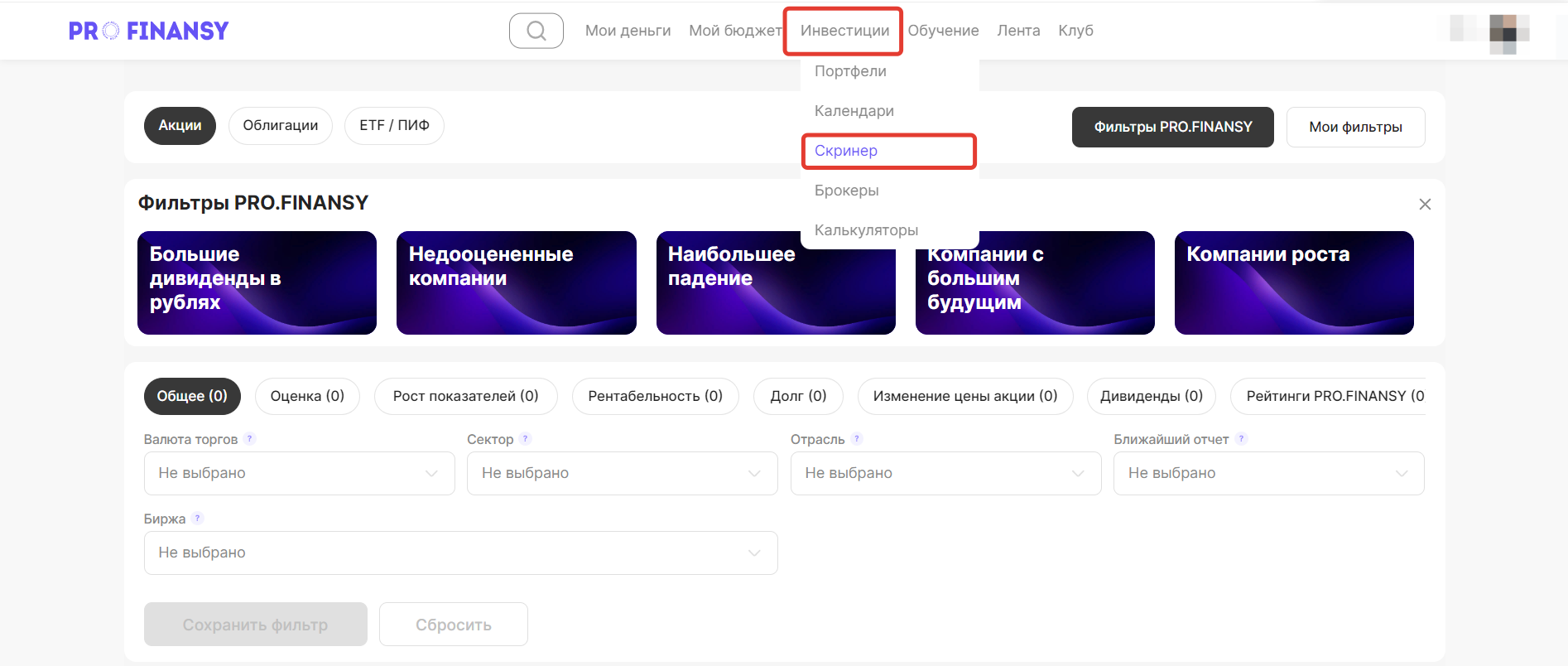

Чтобы определить, является акция привилегированной или обыкновенной, и посмотреть все финансовые показатели компании, переходите на profinansy.ru в раздел «Инвестиции», выбирайте «Скринер» и находите подходящую под ваши параметры ценную бумагу. Также, вы можете прямо на сайте проанализировать компанию, чья акция вас заинтересовала. Подробнее о поиске акций вы можете узнать в этой статье.

Что такое депозитарные расписки?

Депозитарная расписка — это инструмент, который позволяет вкладывать деньги в иностранные ценные бумаги, оставаясь на привычной бирже, через своего брокера. Существует два вида депозитарных расписок: АДР (американские депозитарные расписки) и ГДР (глобальные депозитарные расписки).

.png)

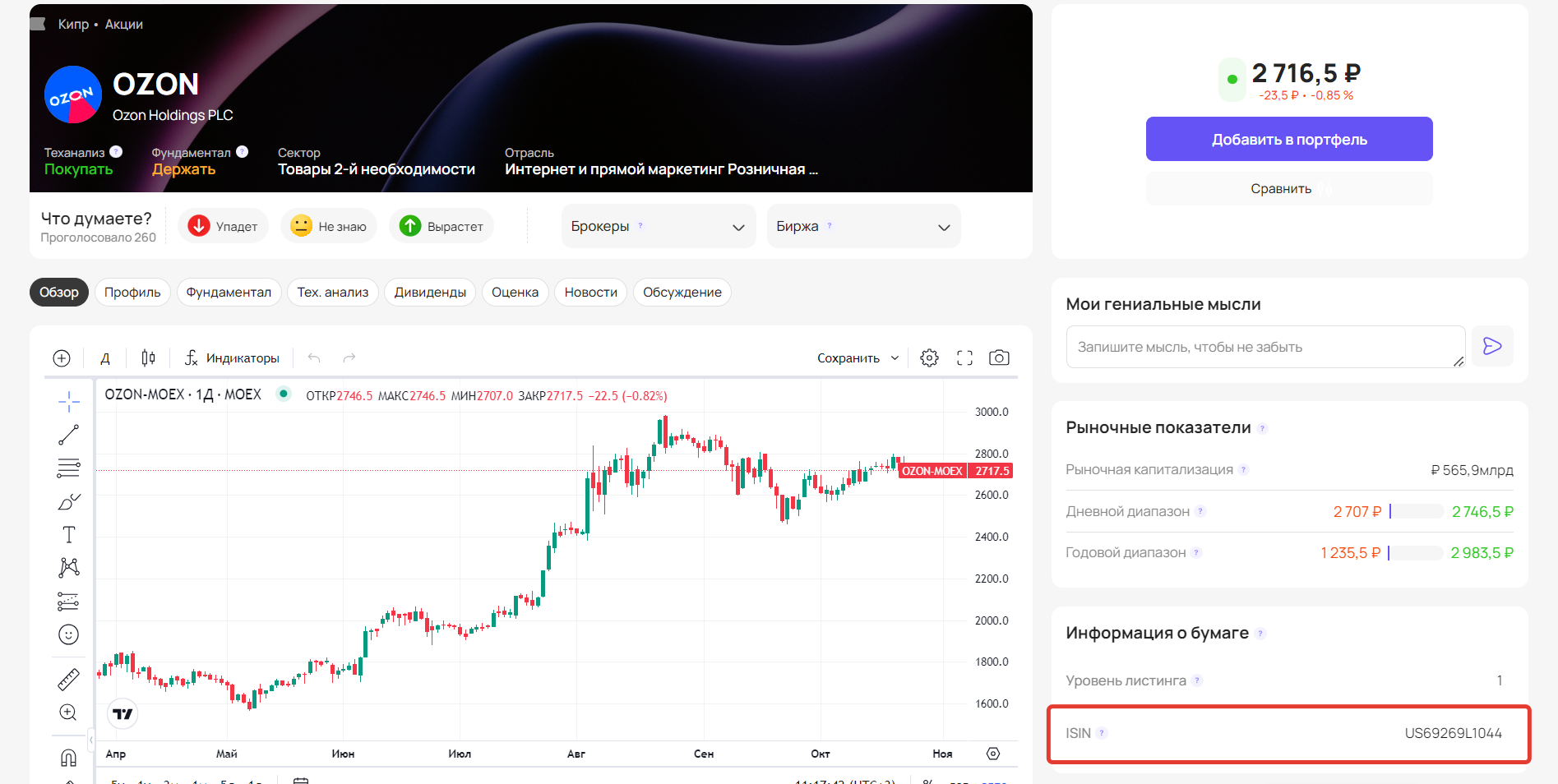

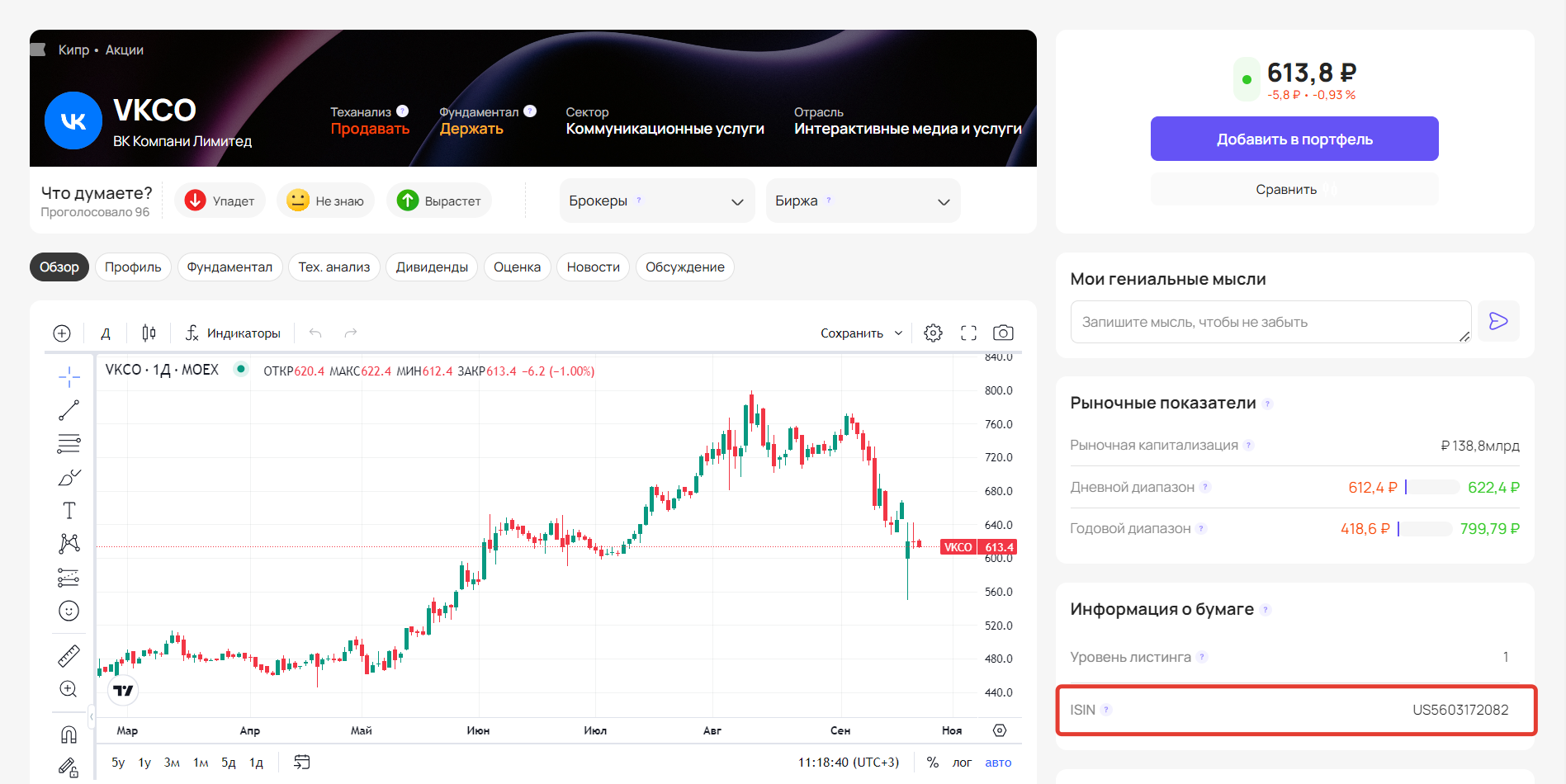

В России депозитарные расписки выпускают компании, которые зарегистрированы за рубежом. Чтобы отличить депозитарную расписку от акции, стоит всего лишь взглянуть на ISIN-код бумаги. Если код начинается с «RU», то это российская акция, а если в начале вы увидели «US», это уже иностранная бумага, торгующаяся на нашем рынке.

Примером депозитарной расписки является компания OZON, код которой US69269L1044, где первые буквы «US» говорят нам о том, что это депозитарная расписка.

Или возьмем бумагу VK, её код US5603172082, что также говорит нам о том, что данная бумага является депозитарной распиской.

Что такое инвестиционный портфель? Доля акций в инвестиционном портфеле

Инвестиционный портфель можно сравнить с пирогом, в состав которого входят доли акций, облигаций, фондов, валюты и других активов, являясь его ингредиентами. Вкус вашего пирога, то есть доходность вашего портфеля, зависит только от правильно подобранных вами ингредиентов - финансовых инструментов.

А в совокупности, все эти инструменты дают вам возможность заработать. Подобрать доходные финансовые инструменты вы можете на profinansy.ru в разделе «Скринер» (или «Инвестиции» в приложении pro.finansy).

Доля акций в инвестиционном портфеле зависит только от самого инвестора, его риск-профиля, стратегии и срока финансовой цели. Чем длиннее по сроку цель, тем больше акций можно добавить себе в портфель, но не стоит забывать о менее рискованной части. Желательно, чтобы максимальная доля долгосрочного портфеля в акциях не превышала 60%. Чем короче цель, тем меньше акций стоит добавлять себе в портфель, уделив большее внимание облигациям в валюте цели.

Что такое риск-профиль?

Риск профиль — это готовность инвестора идти на риск для достижения большей доходности.

Есть 4 вида риск-профиля:

- агрессивный

- умеренный

- консервативный

- осторожный

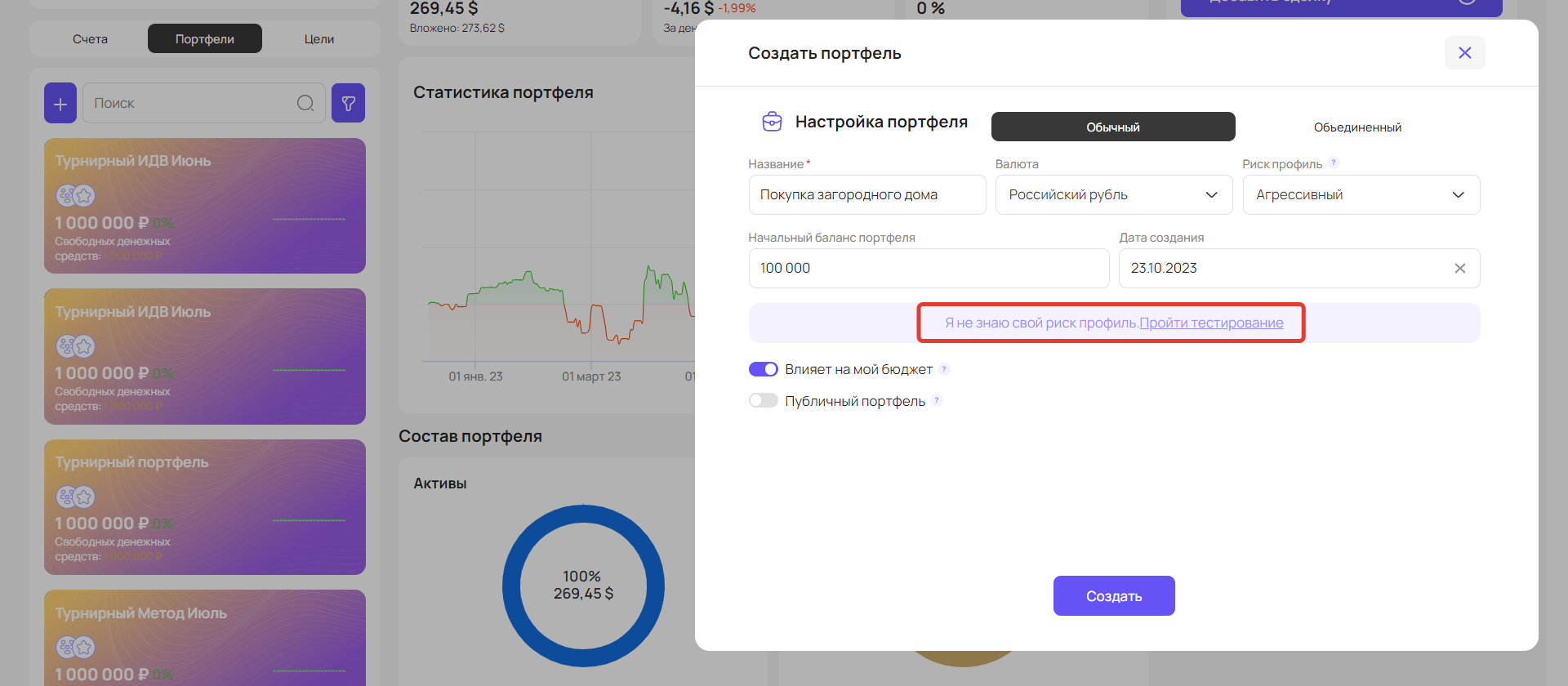

Для каждого вида есть свои долевые соотношения ценных бумаг, которые стоит учитывать. Пройти тестирование на определение риск-профиля можно при создании инвестиционного портфеля в разделе раздел «Инвестиции» - «Портфели»:

По результатам теста вы узнаете свой скор, который укажет на ваш риск-профиль. Также можно будет изучить типы скора и понять распределение активов по своему риск-профилю. Данный результат сохранится в вашем профиле и поможет вам правильно распределять активы.

Какие есть способы заработка на акциях?

Инвестор, приобретая акцию, может заработать не только на росте её цены, но ещё и на других факторах. Начнём от самых рискованных к менее рискованным.

Инвестор может поучаствовать в первичном размещении ценной бумаги - IPO. В этой стратегии можно «сорвать большой куш», но риски тоже очень велики. Ведь никто не знает, как рынок воспримет новую бумагу.

Также стоит отметить, что участие в IPO - дорогое удовольствие и может вылиться в знатную «копеечку».

Теперь поговорим про дивидендный доход. По результатам деятельности компании акционеры получают дивиденды. Некоторые компании не выплачивают дивиденды, так как направляют средства обратно на развитие компании. Но, если приобрести акции дивидендных аристократов, то они относятся к компаниям, которые регулярно выплачивают дивиденды. Переходите к подборкам дивидендных аристократов России и США, чтобы узнать, кто платит щедрые дивиденды.

Также можно рассмотреть акции компаний, входящих в список «голубых фишек», то есть бумаг тех эмитентов, которые имеют лидирующее место на рынке. Уточнить, когда они выплачивают дивиденды, можно в дивидендном календаре.

О рисках инвестирования в акции

Акции - один из самых волатильных видов ценных бумаг. Это значит, что цена бумаги постоянно меняется в течение определенного промежутка времени. На цену акции влияет множество факторов:

- политические и экономические события,

- какие-либо новости, связанные с компанией этой акции,

- а также котировки валют.

Все это нужно учитывать инвестору при выборе данного финансового инструмента, хотя не все события можно учесть. Но можно быть уверенным во внутренних делах компании, проанализировав её отчётность и сравнив с другими бумагами этого же сектора.

Не стоит забывать про самое главное правило рынка: “Большая доходность порождает большие риски”. Нужно быть готовым к кризисам и другим неприятным ситуациям, которые могут за короткий промежуток времени обвалить цены. Для этого нужно правильно составить свою инвестиционную стратегию и чётко придерживаться своего риск-профиля.

Выводы:

- Акция - отличный инструмент для приумножения своего капитала в долгосрочной перспективе.

- Перед покупкой каких-либо акций убедитесь, что вы строго следуете своей инвестиционной стратегии. А также, оцените надёжность эмитента и компанию по мультипликаторам, доходам и расходам.

- Помните про диверсификацию - не нужно инвестировать только в одну компанию и в один сектор.

- Сопоставьте риски с доходностью, соотнесите их со своим риск-профилем и своей целью.

- Используйте profinansy.ru для выбора бумаги, которая удовлетворит ваши предпочтения и ожидаемую доходность.