Как выплачивается доход по облигациям?

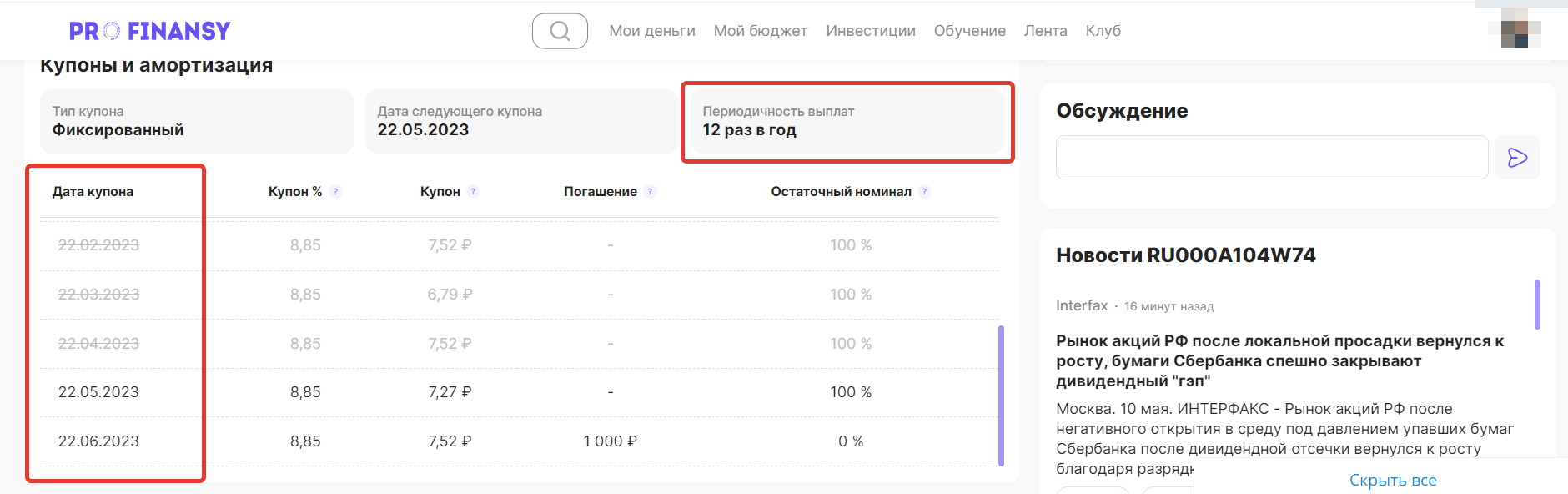

Доход по облигациям выплачивается в виде купонов ежемесячно, ежеквартально, раз в полгода или ежегодно. Это зависит от условий, предусмотренных в выпуске облигаций. Кроме того, существуют облигации с нулевой купонной ставкой, где доход выплачивается в виде разницы между номинальной стоимостью облигации и её ценой при погашении. Информацию о периодичности выплаты дохода можно найти в описании конкретного выпуска облигации. А ещё легче увидеть периодичность выплаты купона в карточке облигации на profinansy.ru. Например, у облигации RU000A104W74, выпущенной ВТБ, выплата купона происходит ежемесячно.

Чтобы при продаже на вторичном рынке держатель облигации не терял доход, накопленный за время владения облигацией, ему выплачивается накопленный купонный доход.

Что значит накопленный купонный доход?

Накопленный купонный доход по облигациям или НКД — это часть купонного процентного дохода по облигации, которая рассчитывается пропорционально количеству дней, прошедших от даты выпуска купонной облигации или даты выплаты предшествующего купонного дохода. Простыми словами НКД — это ежедневная доходность по облигации, которая начисляется инвестору.

Как работает НКД?

При расчёте накопленного купонного дохода по облигации необходимо учитывать тип купона. Рассмотрим, какой он бывает:

- постоянный — по облигациям с постоянным купонным доходом применяется единая ставка, которая известна заранее и прописана в проспекте эмиссии ценной бумаги;

- фиксированный — по таким бумагам процентная ставка и размер выплат меняются в соответствии с заранее определённым графиком, при этом он известен до окончания срока их погашения;

- переменный — в данном случае купонная ставка может меняться по решению эмитента с определённой периодичностью. По таким облигациям у инвестора не получится рассчитать заранее, какая сумма купона будет выплачена;

- плавающий — купон по таким облигациям обычно зависит от изменения определённого показателя - ключевой ставки Центрального Банка или ставки RUONIA (средневзвешенной ставки по межбанковским кредитам и депозитам). Размер плавающего процента может быть известен либо заранее, либо за несколько дней до окончания купонного периода.

Расчёт НКД

Расчёт накопленного купонного дохода облигации с постоянным купоном производится по формуле:

НКД = N*(C/100)*(D/365), где:

- N — номинальная стоимость бумаги;

- C — годовая ставка купона;

- D — число дней, прошедших с даты предыдущей выплаты купона.

Пример:

По облигации ПАО «Газпром Нефть» установлен постоянный купон 8%, он выплачивается раз в год. Инвестор продаёт облигацию на 70-ый день после предыдущей выплаты. То есть он был владельцем облигации 70 дней, за это время накопился купонный доход. Рассчитаем, какой НКД должен оплатить покупатель нашему инвестору.

НКД = 1000*(8/100)*(70/365) = 15,34 руб.

15,34 руб. получит инвестор при продаже облигации покупателю. Новому владельцу облигации эти деньги вернутся, когда через 295 дней он получит полный купонный доход – 80 руб.

Где посмотреть НКД в карточке облигации на profinansy.ru?

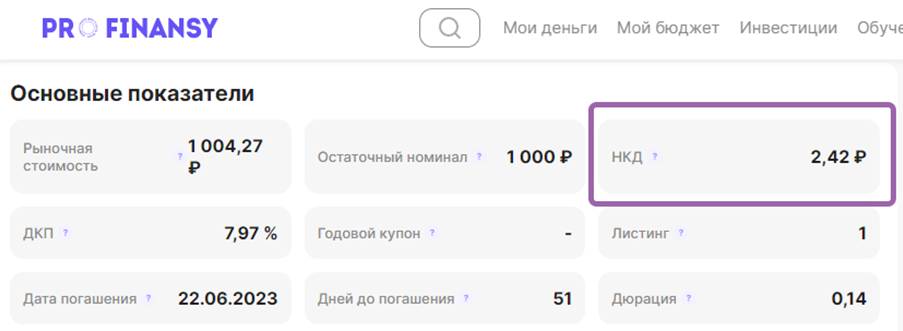

Величина накопленного купонного дохода ежедневно рассчитывается и публикуется среди прочих параметров на странице каждой облигации на дату расчётов на profinansy.ru.

Где посмотреть стоимость облигации с учётом НКД в карточке облигации?

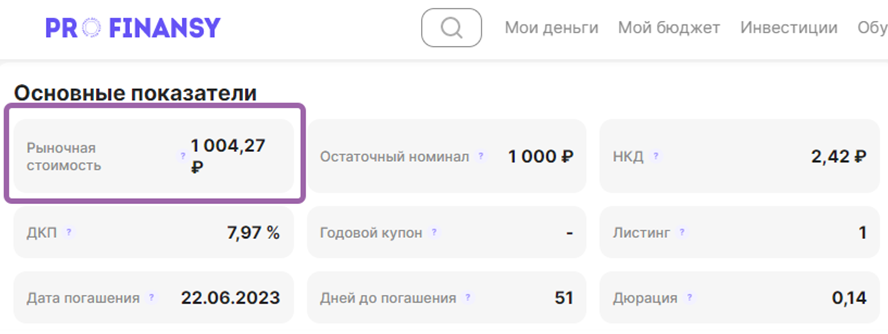

Показатель «Рыночная стоимость» включает в себя текущую стоимость облигации на рынке с учётом накопленного купонного дохода (НКД).

В какой момент выгоднее покупать облигацию?

Как правило, выгоднее покупать облигацию сразу после выплаты купона. В этот момент её цена может быть ниже, чем перед выплатой купона. Это связано с тем, что инвесторы, которые хотели получить доход от купона, уже продали свои облигации. Поэтому, если вы покупаете облигацию после выплаты купона, вы можете купить её по более низкой цене и получать доход от следующего купона.

Помимо этого, важно учитывать, что накопленный купонный доход становится частью прибыли инвестора, который продал облигацию до выплаты купона. Таким образом, сначала покупатель оплачивает накопленный купонный доход предыдущему держателю, а после получения выплаты купона платит налог со всей его суммы. Если инвестор купил облигацию за день до выплаты очередного купона, то новому владельцу необходимо будет заплатить налог на полученный накопленный купонный доход практически за весь предшествующий период. По окончании года убыток возможно будет вернуть за счёт пересчёта налога, но до этого момента средства будут выведены из оборота. Данная особенность является ещё одним аргументом для покупки облигации после очередной выплаты купона.

Однако, при покупке облигации, необходимо учитывать другие факторы, такие как динамика рынка, качество эмитента и прочие риски, связанные с инвестированием в облигации.

Почему облигации выигрывают у вкладов?

В большинстве случаев облигации приносят более высокий доход, чем банковские вклады, и имеют большую ликвидность. Это значит, что инвестор может продать свои облигации в любое время до даты погашения и получить свои деньги обратно.

В банке процентная ставка зависит от срока вложения средств и суммы вложенных средств. Доход по облигациям одинаковый, вне зависимости от срока владения и суммы вложений. Не важно, на какую сумму вы купили облигации – на 1 000 руб. или 1 000 000 руб., ставка купона будет одинаковая.

Во вкладах выплату процентов можно получить, только если держать деньги до момента окончания договора. Иначе, при досрочном возврате средств, вы получите доход по ставке до востребования (как правило 0,01%) от суммы размещённых средств. По облигациям вы можете вернуть свои вложения и забрать свой доход в любое время в виде НКД.

Выводы:

- Купонные выплаты по облигациям происходят регулярно и могут составлять значительную часть дохода от инвестиций.

- Механизм накопленного купонного дохода в облигациях удобен в первую очередь потому, что позволяет инвесторам получать доходы не только в дату выплаты купона, но и в любой другой день купонного периода при продаже облигации. Это делает облигации более ликвидными и привлекательными для инвесторов.