Что такое облигация и из чего складывается доход по ней?

Облигация – это эмиссионная долговая ценная бумага. Она закрепляет право её владельца на получение определённого дохода в оговорённые сроки, а также возврат номинала в установленную дату.

Проще говоря, инвестор даёт в долг эмитенту облигации (компании или государству) с условием, что в определённую дату ему вернут эти деньги, получая при этом ещё проценты за всё время владения облигацией.

Для того, чтобы перейти к изучению доходности к погашению, рассмотрим основные характеристики облигации, которые должен знать каждый инвестор.

Номинал или номинальная стоимость – стоимость облигации на этапе выпуска. В дату её погашения инвестор получает номинал облигации. Номинал, как правило, равен 1000₽, 1000$, 1000€.

Рыночная стоимость – текущая стоимость облигации на рынке. Облигация может стоить выше или ниже номинала.

Купоны – доход по облигации, который выплачивает эмитент инвестору. Купон выплачивается по определённой ставке от номинала.

Ставка купона – процентная ставка, под которую компания взяла у инвестора деньги в долг. Она выражается в годовых процентах и определяется от номинала облигации.

Накопленный купонный доход или НКД – сумма процентов, которая накопилась по облигации с момента последней выплаты купона. НКД рассчитывается пропорционально количеству дней между датами выплаты купонов.

Дата погашения облигации – в этот день эмитент обязуется вернуть деньги инвестору в размере номинала облигации.

Доход по облигации = Купоны + Разница между ценой покупки и продажи (погашения) облигации.

Что значит доходность к погашению или ДКП?

Теперь подробно разберём такое понятие как Доходность к погашению (ДКП) или Yield to maturity (YTM).

Доходность к погашению – это доходность, которую получит инвестор, продержав облигацию до погашения и получив все предусмотренные купоны. ДКП выражается в годовых процентах.

ДКП отличается от ставки купона тем, что, кроме купонов, учитывает разность между ценой покупки облигации и ценой продажи (погашения) облигации.

Как рассчитать доходность к погашению облигации?

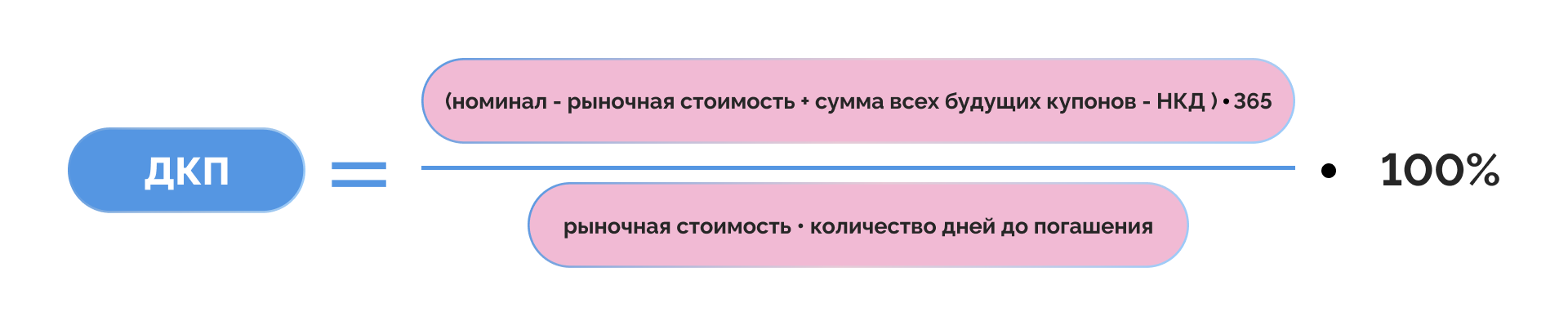

Расчёт доходности к погашению происходит по следующей формуле:

Пример расчёта доходности к погашению

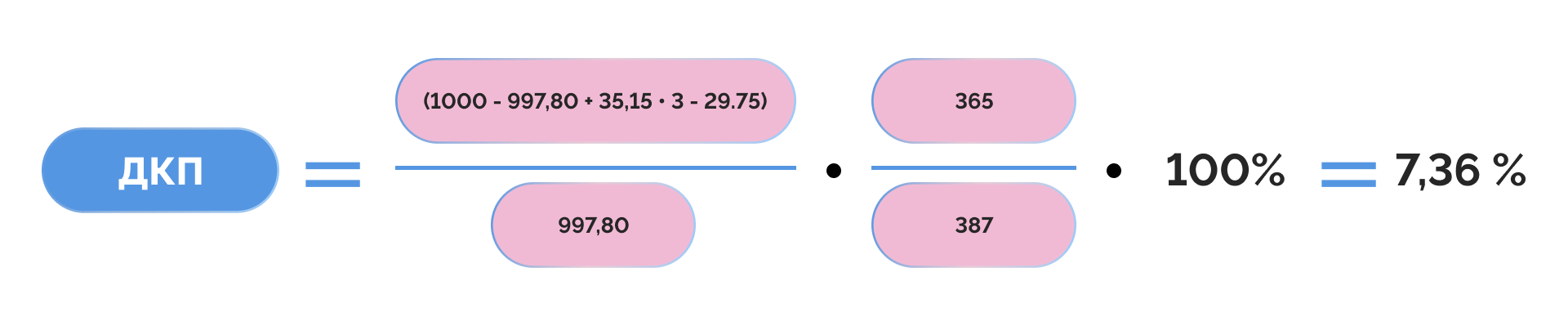

Инвестор 03 мая 2023 года приобрёл облигацию компании Магнит номинальной стоимостью 1000 рублей за 997,80 рублей. По облигации предусмотрена купонная выплата в размере 35,15 рублей дважды в год (в мае и ноябре) или 7,05% годовых. Погашение облигации 24.05.2024 года. НКД на момент покупки 29,75 рублей.

Обратите внимание, что реальная доходность инвестора 7,36% выше ставки купона 7,05%. Это связано с тем, что ДКП учитывает расходы инвестора. Если он купил облигацию по цене ниже номинала, то он получит доход не только в виде купонов, но и в виде разницы между ценой покупки и номиналом при погашении.

Как считается ДКП, если известны не все купоны или есть оферта?

Из формулы видно, что для расчёта ДКП нам необходимо знать сумму всех будущих купонов. Но не всегда все купоны до погашения облигации известны инвестору - по облигации может быть плавающая ставка купона. В таком случае известен только следующий купон.

Кроме того, по облигации может быть предусмотрена оферта. Это возможность эмитента изменить ставку купона в определённую дату.

В этих случаях посчитать ДКП можно только до даты последнего известного купона.

Оптимальная и рискованная доходность к погашению

Оптимальная ДКП - если доходность к погашению выше ставки Центрального Банка на 1-2%. Например, при ставке ЦБ в 7%, оптимальная ДКП будет в размере 8-9%.

Рискованная ДКП - доходность к погашению выше ставки Центрального Банка на 5% и более. Такие облигации относятся уже к высокодоходным и несут в себе повышенные риски. Основной риск – дефолт, когда эмитент не может выплатить инвесторам купон или вернуть номинал.

Как зависит доходность к погашению от ставки Центрального Банка?

Кроме спроса и предложения на рыночную стоимость облигации влияет изменение ставки Центрального Банка. Зачем Центральные Банки регулируют процентные ставки, читайте в этой статье.

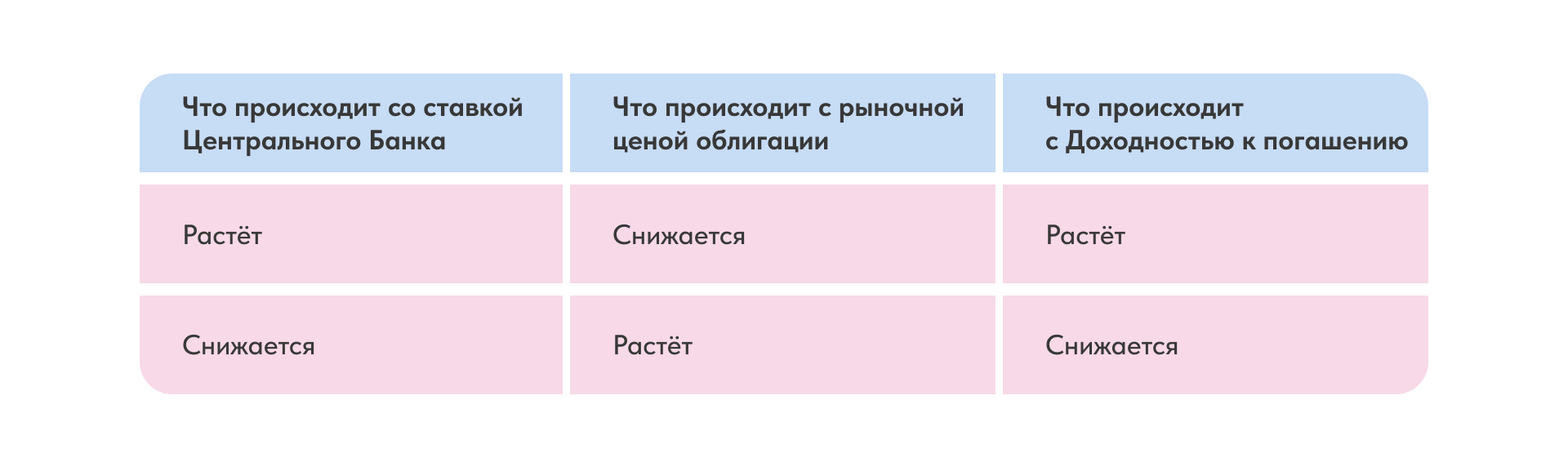

При росте ключевой ставки увеличиваются ставки по кредитам и вкладам. Инвесторы начинают вкладывать деньги в депозиты – менее рискованный и более понятный способ инвестирования. Спрос на облигации снижается. Чтобы инвестору продать имеющуюся облигацию, приходится снижать цену. При снижении цены растёт доходность к погашению.

.png)

Когда ключевая ставка снижается, проценты по кредитам и вкладам тоже снижаются. Облигации начинают выглядеть привлекательно для инвесторов, спрос на них увеличивается. Высокий спрос приводит к росту рыночной цены облигации. При росте рыночной цены доходность к погашению снижается.

.png)

Как зависят цена и доходность к погашению облигаций от изменения ставки ЦБ

Как меняется ДКП купленной облигации?

Когда инвестор покупает на рынке облигацию с фиксированным купоном, известным до конца срока облигации, и планирует продержать облигацию до погашения, то доходность к погашению в момент покупки будет зафиксирована на весь срок «жизни» облигации.

В этом случае для инвестора не важно дальнейшее изменение рыночной стоимости облигации. Купив облигацию, инвестор зафиксировал для себя её доходность.

Если облигация с переменным купоном или по облигации предусмотрена оферта, то доходность к погашению будет фиксированной до последнего известного купона. При изменении купонных выплат, доходность к погашению тоже изменится.

Где посмотреть доходность к погашению на profinansy.ru?

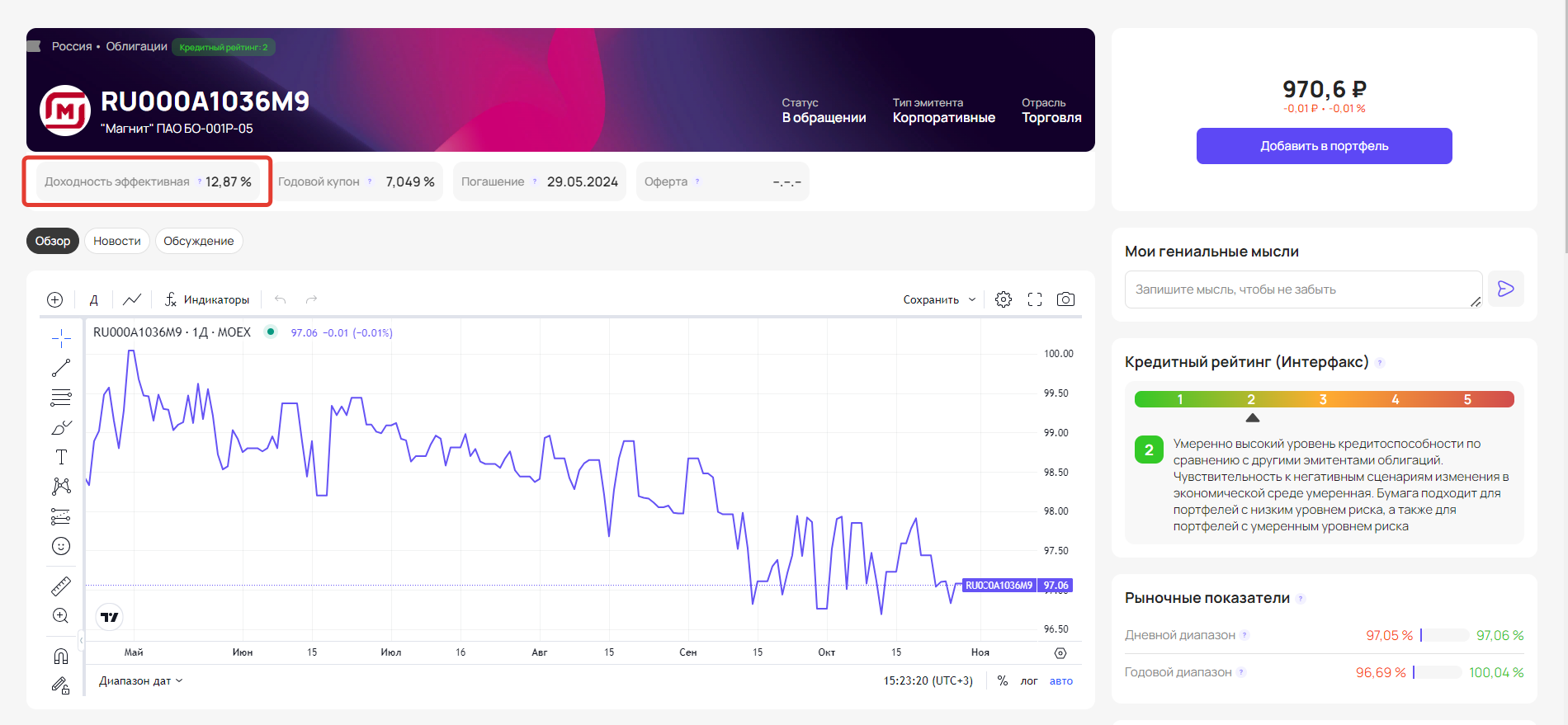

Чтобы не считать самостоятельно доходность к погашению по сложной формуле, можно воспользоваться готовыми данными на платформе profinansy.ru.

Это именно та годовая доходность, которую будет получать ежегодно инвестор, купив облигацию сейчас по текущей рыночной цене и продержав её до погашения. Именно поэтому при выборе облигации важно ориентироваться на ДКП.

Как искать облигации по ДКП на profinansy.ru?

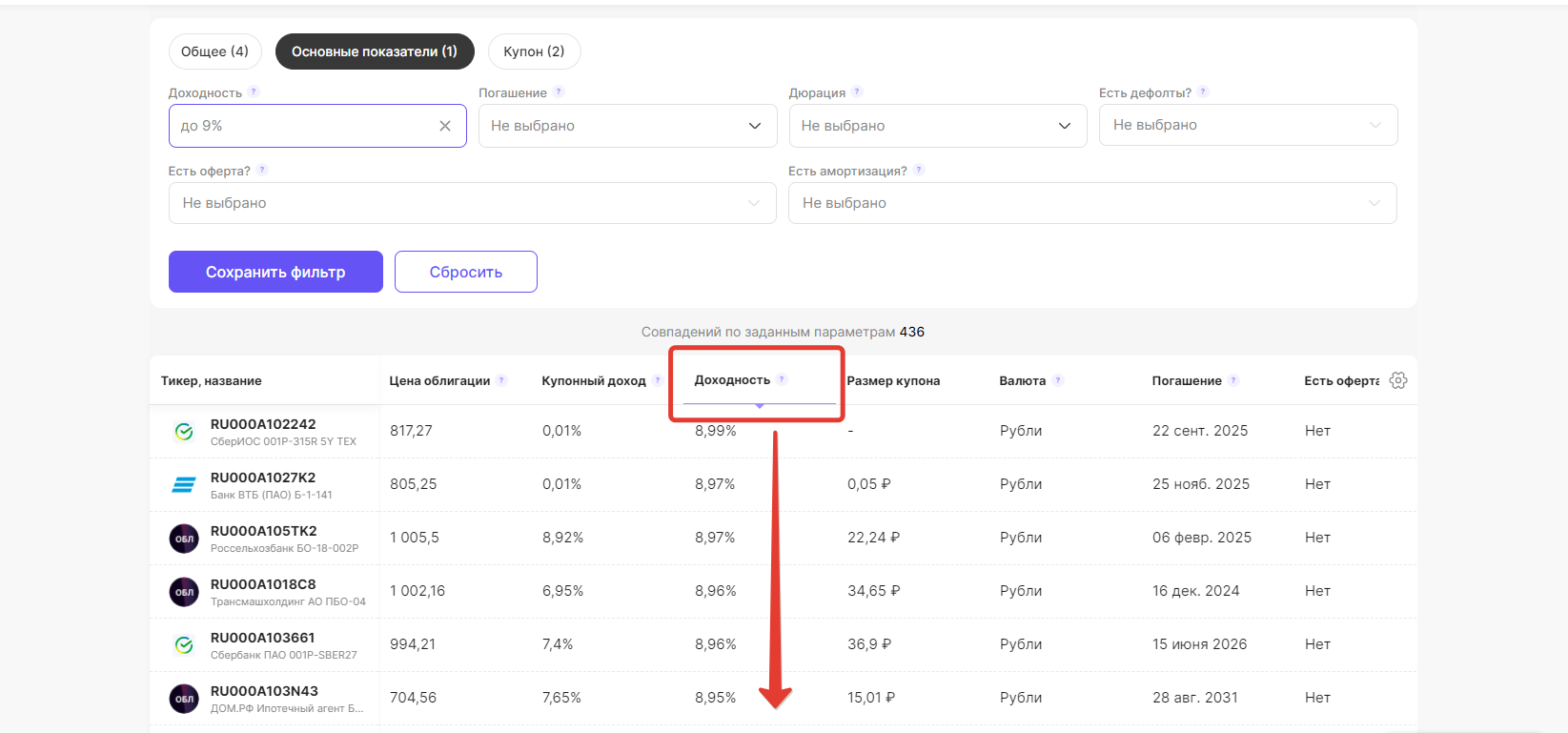

На profinansy.ru можно отфильтровать облигации по доходности к погашению.

После выставления основных параметров в скринере, необходимо нажать на параметр «Доходность». Тогда облигации будут упорядочены по доходности от меньшей к большей. При повторном нажатии – от большей к меньшей.

Пользуйтесь готовыми данными на платформе profinansy.ru. Пусть ваш выбор будет лёгким и удачным!

Выводы:

- Доходность к погашению – доходность инвестора по облигации, если он покупает её и держит до погашения.

- На ДКП влияет не только спрос и предложение на рынке, но и политика Центрального Банка. Рост ставки ЦБ ведёт к росту ДКП. А снижение ставки ЦБ ведёт к снижению ДКП.

- При выборе облигации важнее обращать внимание на ДКП, а не на ставку купона. ДКП учитывает расходы инвестора и показывает реальную доходность.