Что такое купонная выплата?

Купон (купонная доходность) – это периодические денежные выплаты держателям облигаций. Купон выплачивает эмитент облигации, тот, кто её выпустил. Эмитентом может быть компания или гос.орган (государство, муниципалитет).

Слово «купон» произошло от французского «coupon». Ранее, облигации существовали в виде бумажных документов. Облигация печаталась с листком купонов, количество которых соответствовало количеству выплат по этой бумаге. Владелец брал ножницы, отрезал купон и предъявлял его для получения процентов. Отсюда и пошло выражение «стричь купоны».

.png)

Что такое ставка купона?

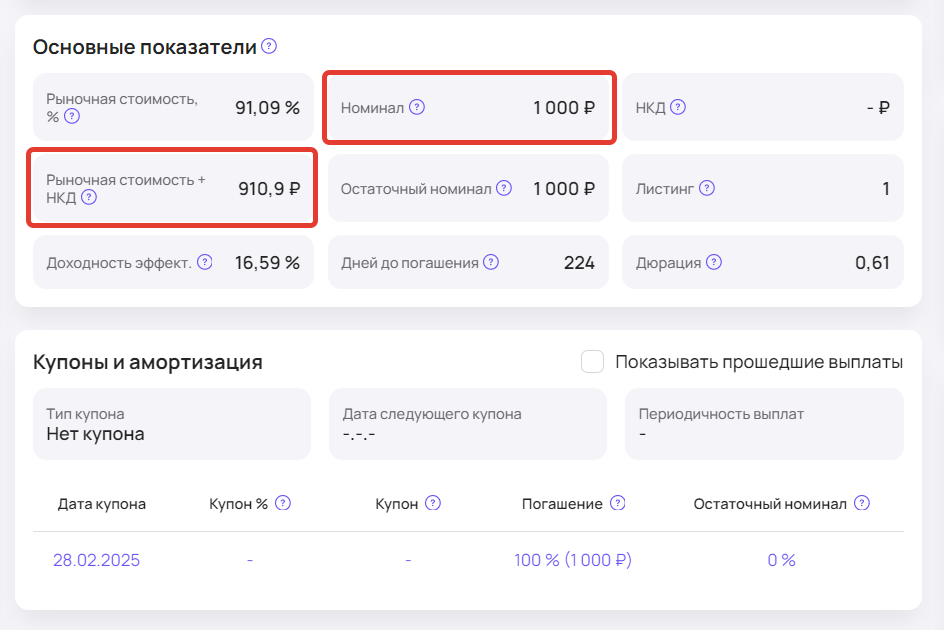

У каждой облигации есть свой номинал, по которому она была выпущена. Чаще всего, номинал облигации 1 шт. = 1000 руб. Процентная ставка, по которой владельцу выплачивается доход по облигации, называется ставкой купона или купонной доходностью. Эту ставку определяет эмитент облигации при выпуске. Она выражается в процентах от номинала облигации.

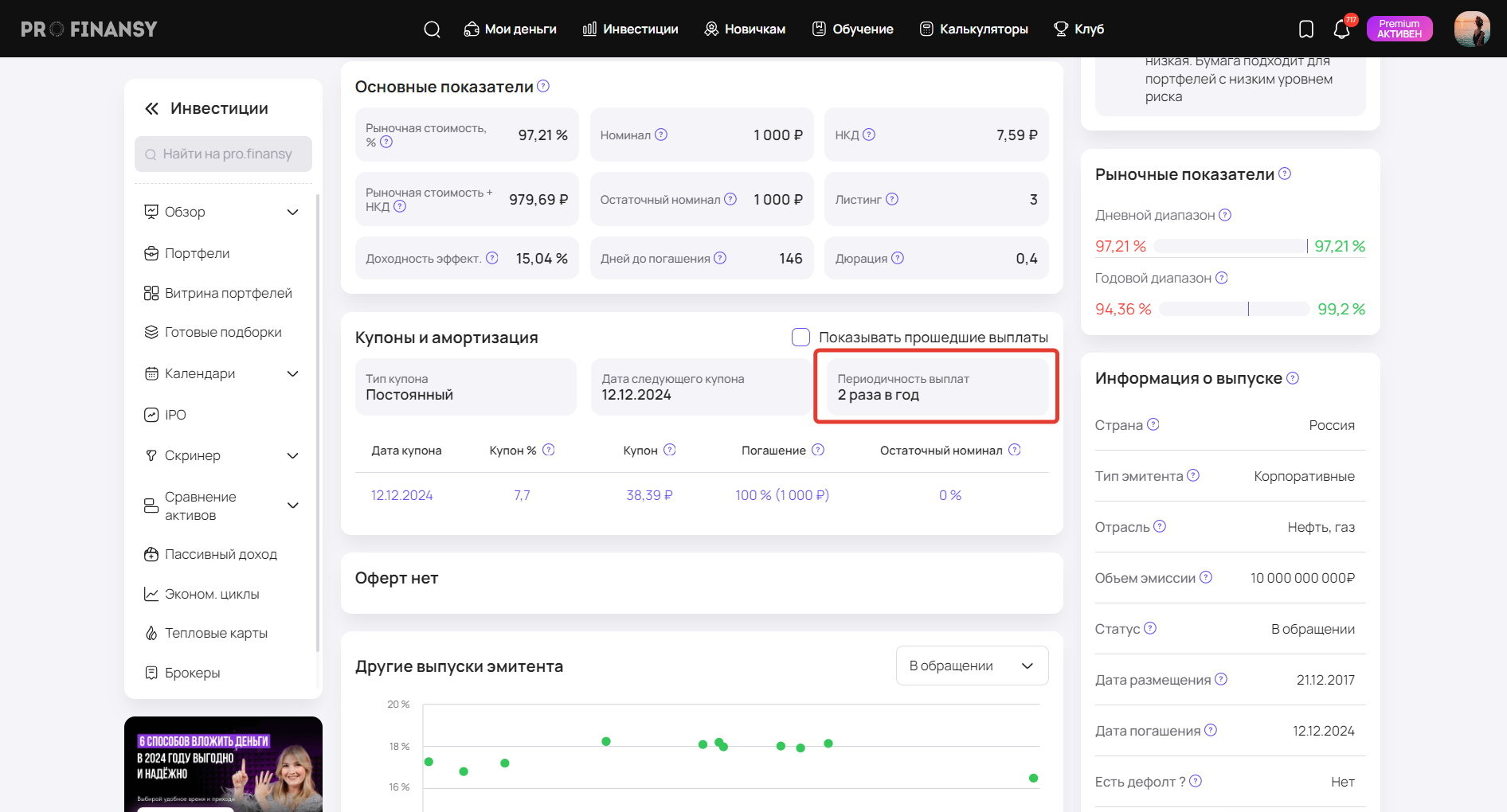

Рассмотрим на примере. Облигация компании ПАО "Газпром Нефть". Номинал облигации – 1000 руб. Ставка купона 8,25% годовых. За один год размер купонных выплат составит 82,5 руб. Это будет сумма годового купона. Если купон выплачивается 2 раза в год, то размер одного купона будет 41,25 руб.

Какие бывают типы купонов?

Купоны облигаций могут быть разных типов. Тип купона устанавливает эмитент, и его можно увидеть на profinansy.ru в карточке каждой облигации.

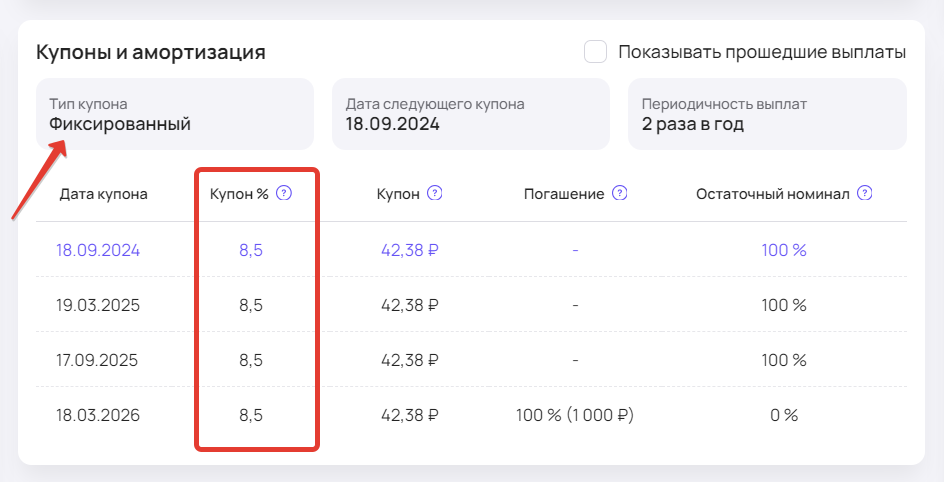

- Фиксированный купон. Ставка купона по облигации будет одинаковой на всём сроке обращения данной облигации. Инвестор заранее видит, какой размер купонов он получит, пока держит в портфеле облигацию.

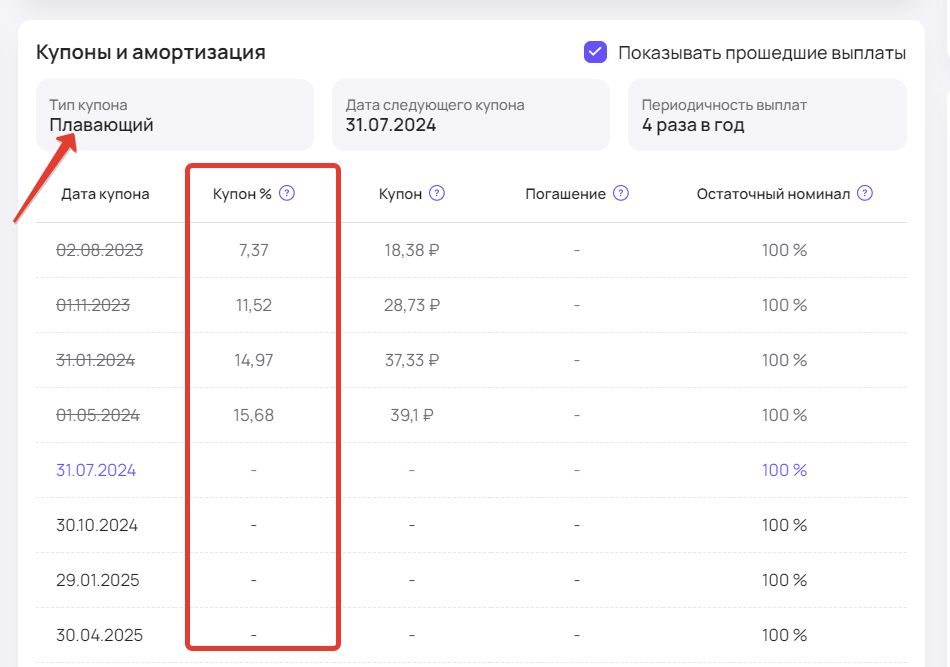

- Плавающий купон. Купон по таким облигациям не фиксирован и зависит от какого-либо внешнего показателя: ключевой ставки, инфляции или другой базовой ставки. Инвесторы не могут знать, какой размер купонов у таких облигаций будет в будущем.

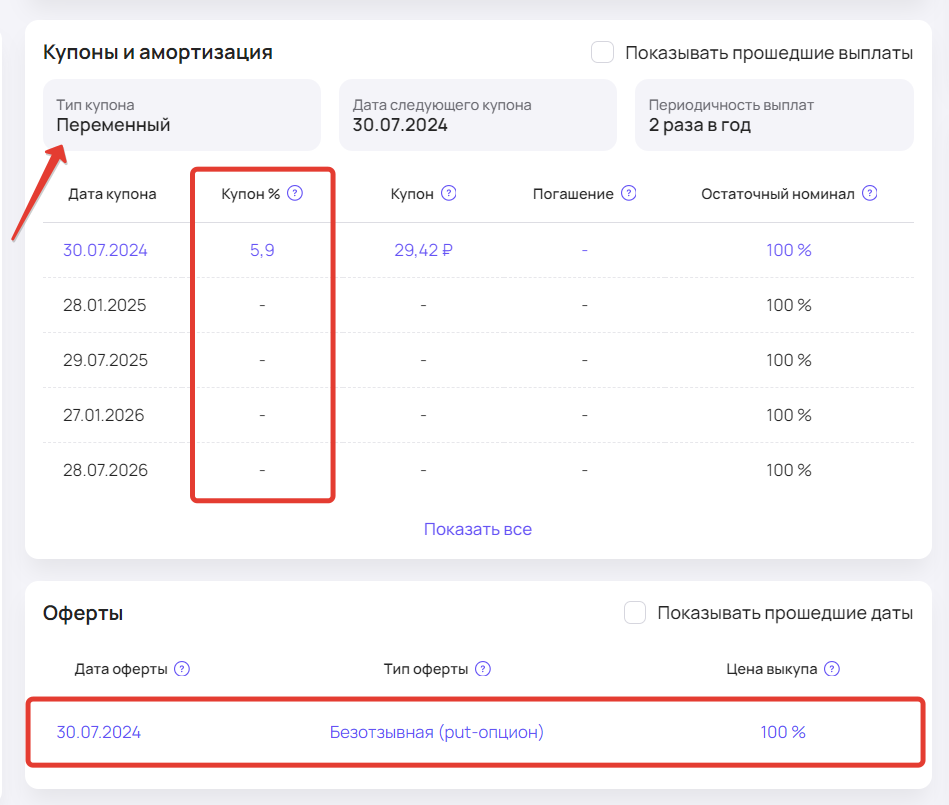

- Переменный купон. Известен не на весь срок обращения облигации. Чаще всего изменение купона совпадает с датой оферты, после которой эмитент может повысить или понизить ставку купона.

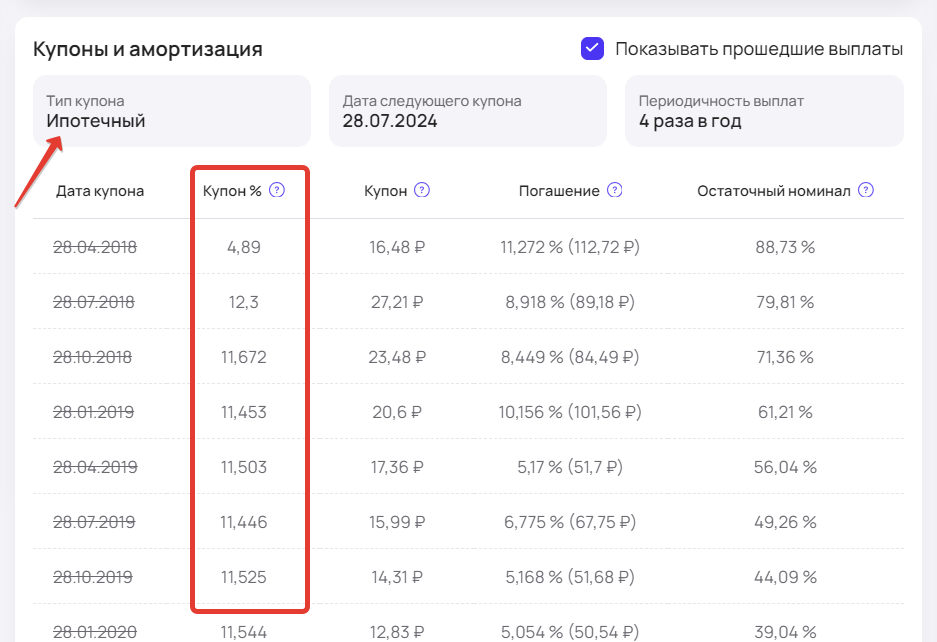

- Ипотечный купон. Он может быть как фиксированным, так и переменным. Особенность такого типа в том, что доходы по купонам формируются за счёт платежей по ипотечным кредитам, которые лежат в основе ценной бумаги.

- Облигации без купона. Их ещё называют дисконтными. По таким облигациям купон не выплачивается, а инвестор зарабатывает только на разнице стоимости самой облигации. Облигация продаётся по цене ниже номинала, а в дату погашения инвестору возвращается весь номинал. Это и является доходом инвестора.

Как часто происходит выплата купонов по облигациям?

Купонный период устанавливает эмитент. Он может установить купонные выплаты раз в год, 2 раза в год, 4 раза в год и даже ежемесячно. Обычно, 12 раз в год платят купоны по высокодоходным облигациям. О высокодоходных облигациях поговорим ниже.

Если вы ищите облигации, которые в скором времени будут выплачивать купоны, то прочитайте статью про календарь купонов по облигациям от profinansy.ru.

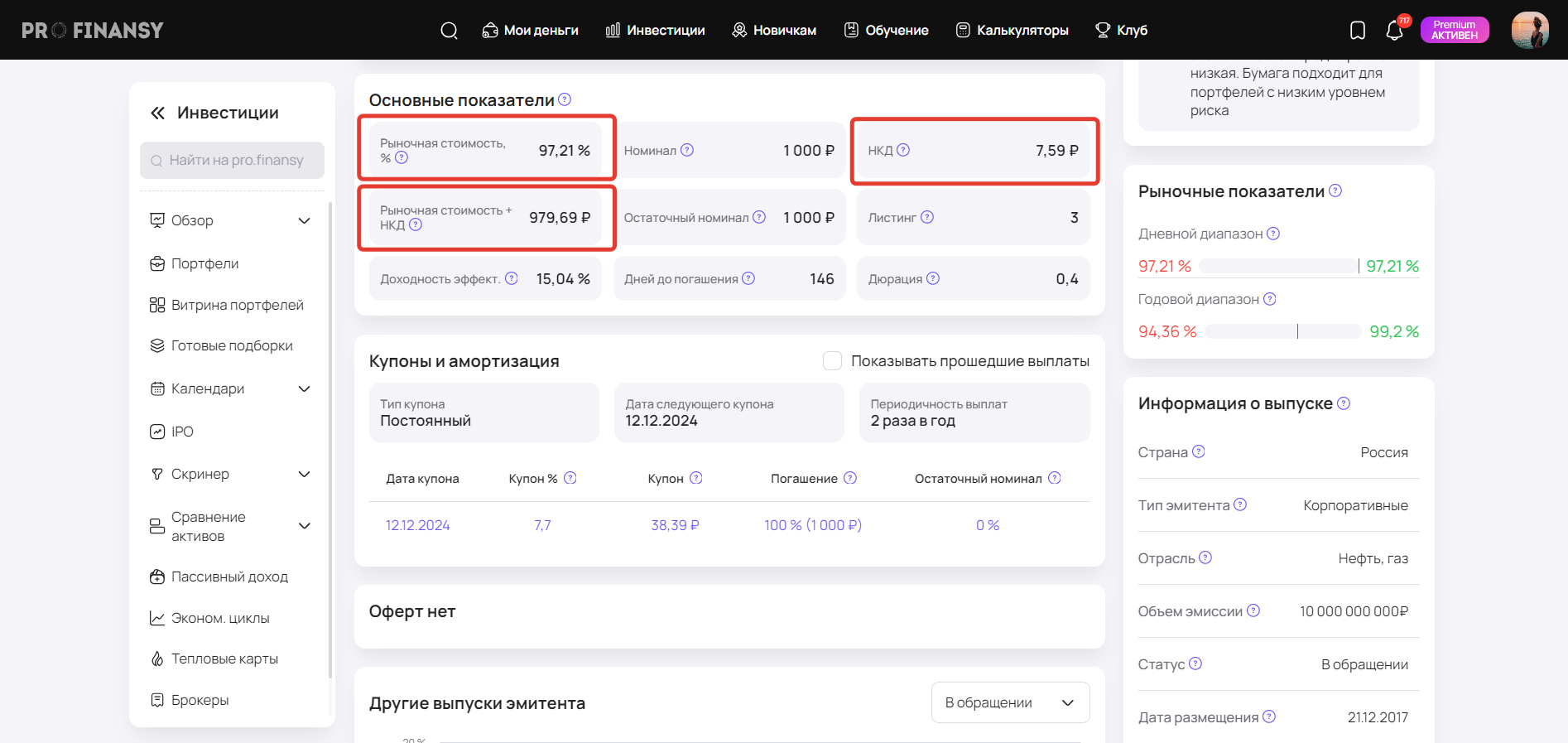

Что такое НКД и как это работает?

НКД (накопленный купонный доход) – это часть купона в денежном выражении. НКД начисляется каждый день, копится и платится инвестору в момент продажи облигации. Покупатель облигации платит продавцу НКД пропорционально каждому дню владения облигацией. А в дату выплаты купона эмитентом, покупатель получает на свой счёт полный купон.

Рассмотрим на примере. При покупке облигации инвестор заплатит рыночную стоимость - 97,21% от номинала или 972,1 рубля. Плюс НКД 7,59 руб. = 979,69 руб. Таким образом, продавец получит свою часть купона, пока владел облигацией. А в очередной день выплаты купона инвестору-покупателю придёт полный размер купона.

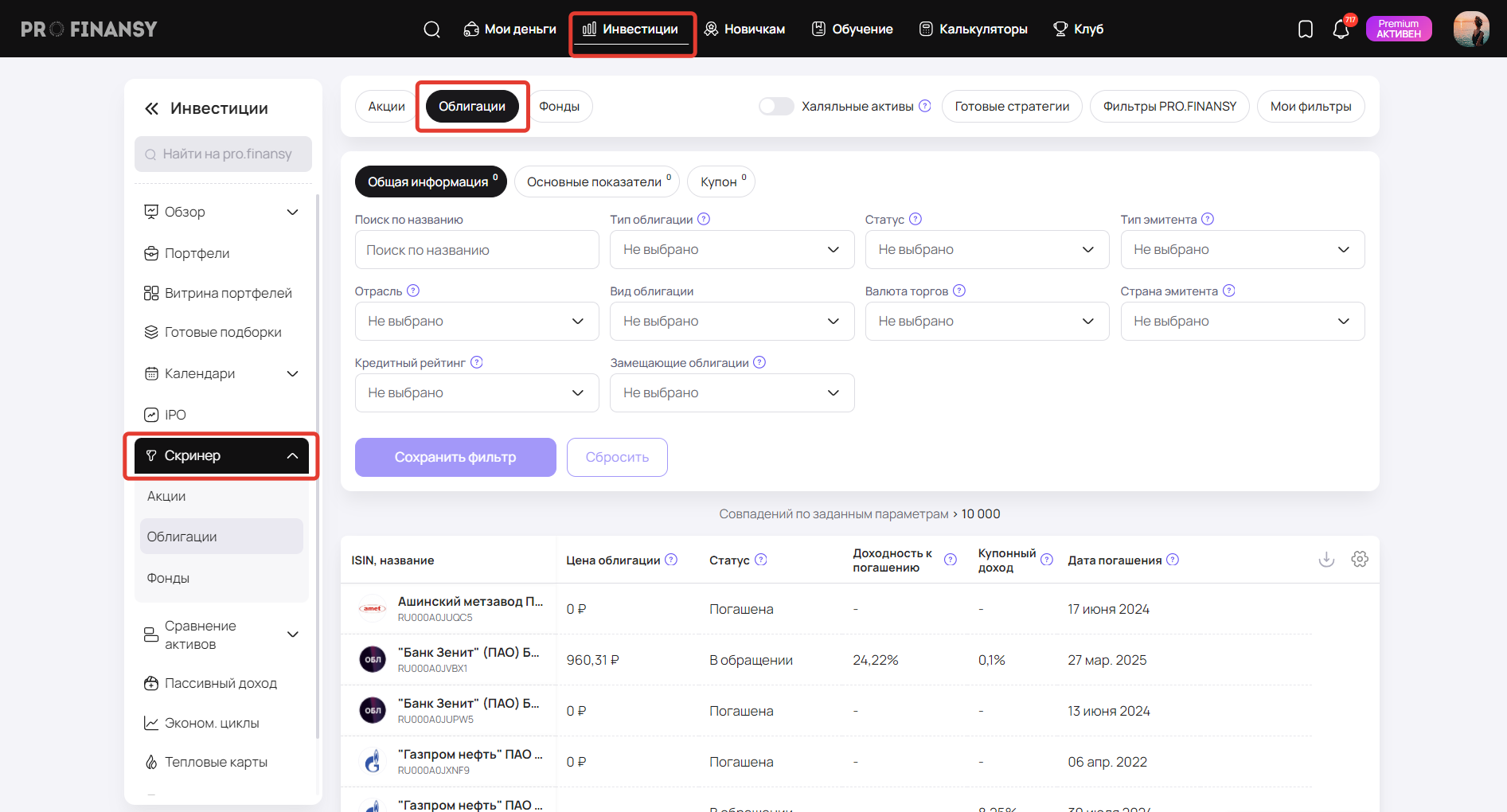

Как найти желаемую доходность и тип купона на сайте profinansy.ru?

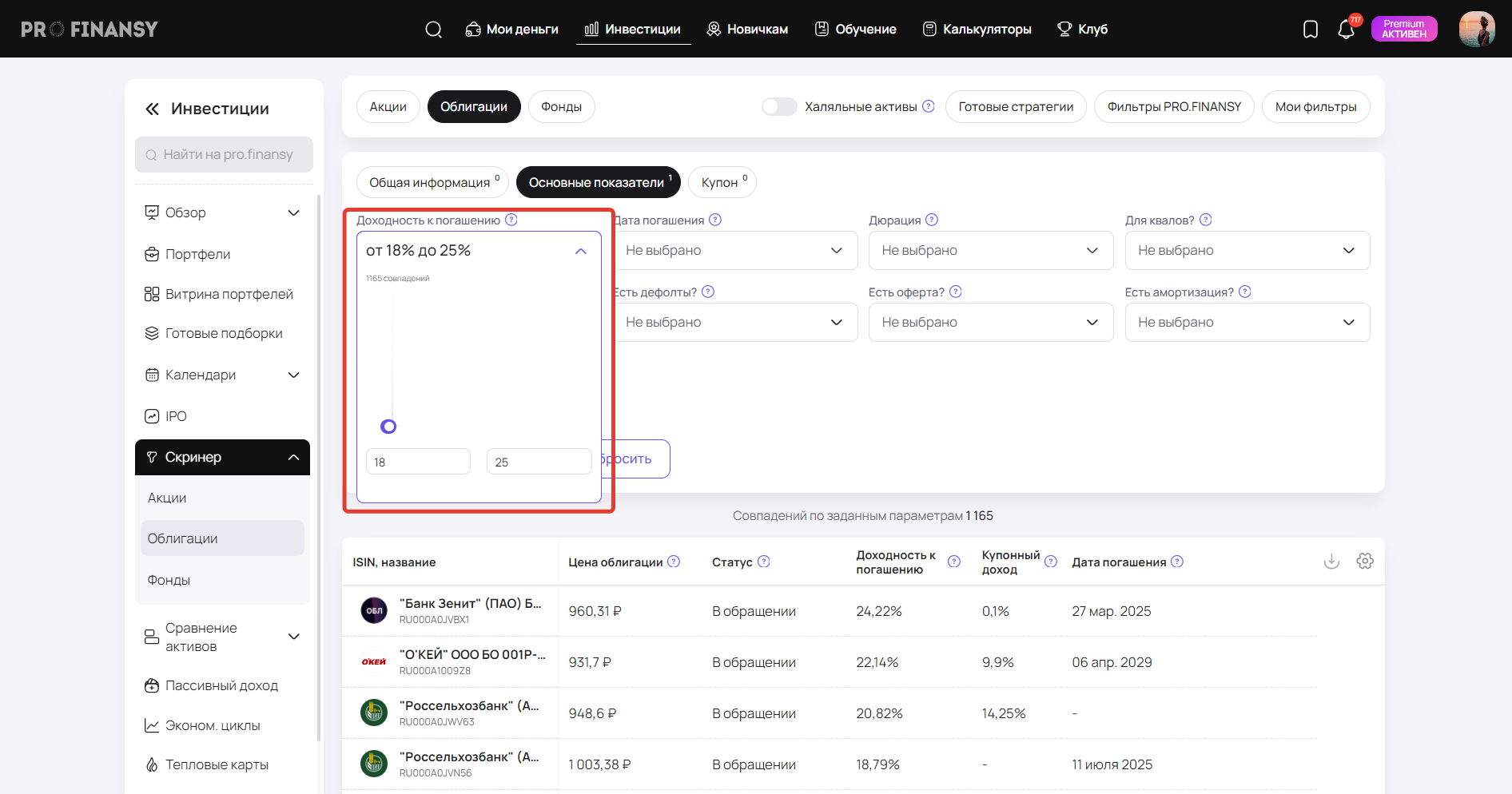

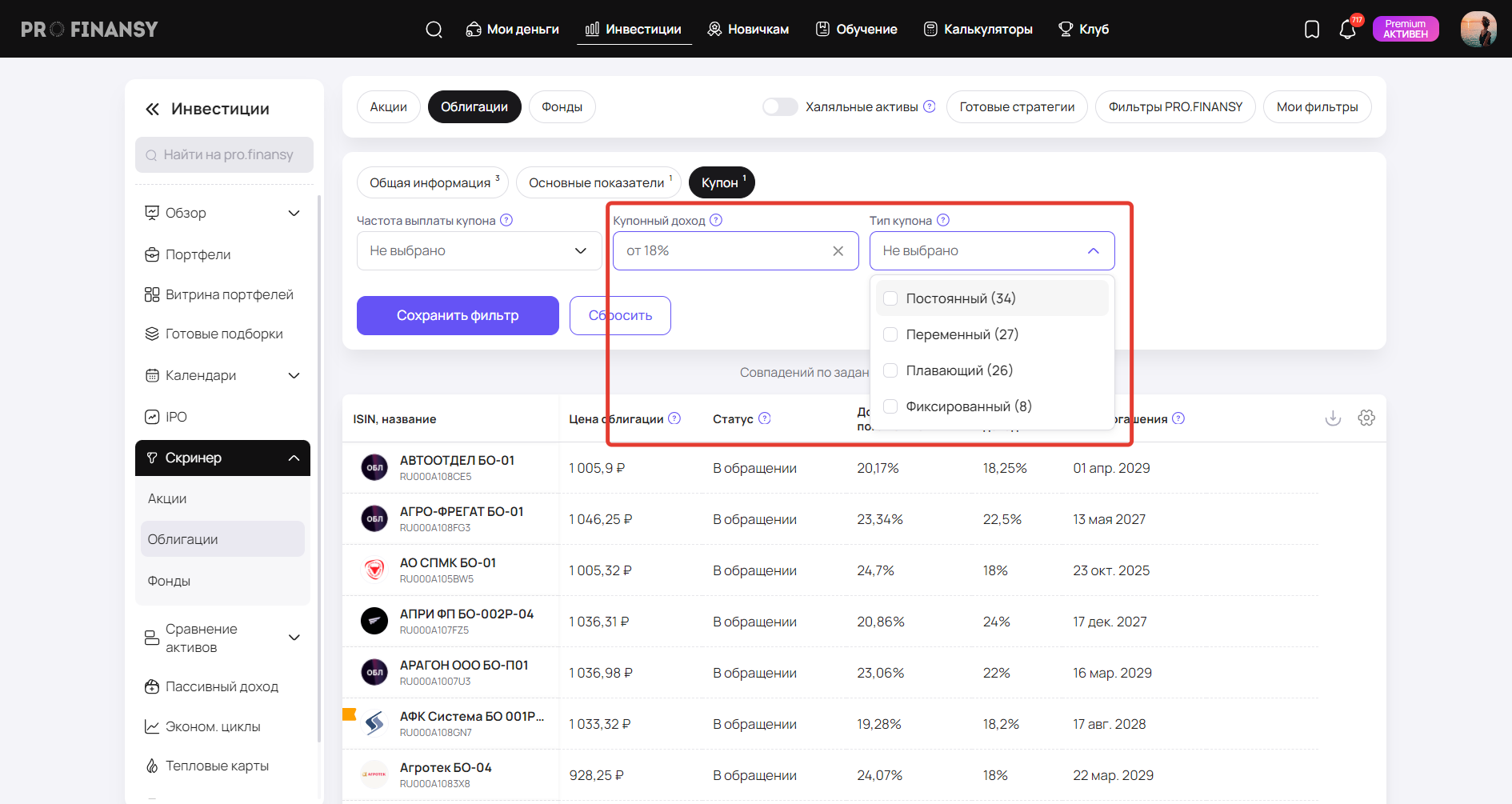

Чтобы найти желаемую облигацию, воспользуемся Скринером.

Выставляем необходимые параметры. Желаемую доходность к погашению можно указать во вкладке «Основные показатели». Минимальную и максимальную доходности можно выставить конкретными цифрами, а можно воспользоваться бегунком.

Тип купона и ставку купона выбираем на вкладке «Купон».

При установке любого параметра список облигаций автоматически обновляется на основе новых условий. Отбор можно производить по нескольким параметрам одновременно. Таким образом, количество отобранных облигаций сужается, и инвестору становится проще подобрать нужную облигацию.

Что важнее: доходность к погашению или ставка купона?

На что обращать внимание инвестору – зависит от его стратегии и цели покупки облигации.

Стратегии может быть две:

1. Инвестор купил облигацию и намерен держать её до даты погашения.

В этом случае инвестору важно обращать внимание на ДКП (доходность к погашению). Доходность к погашению показывает, сколько % годовых инвестор получит от вложения в эту облигацию, если прямо сейчас купит облигацию по текущей цене, получит все оставшиеся купоны и дождётся погашения. То есть для ДКП важна текущая цена облигации. Чем она ниже, тем выше будет доходность инвестора.

2. Инвестор купил облигацию и намерен её продать через определённое время.

В этом случае инвестору будет интереснее обратить внимание на ставку купона. Чем выше ставка купона, тем больше получит инвестор за время владения облигацией.

О высокодоходных облигациях

ВДО - это высокодоходные облигации, которые предлагают высокую ставку купона.

Чтобы отличить обычную облигацию от высокодоходной, нужно обратить внимание на следующие признаки:

- ставка купона равна ставка ЦБ + 4-5% и выше;

- периодичность выплат купонов 4 раза в год или 12 раз в год;

- низкий рейтинг - начиная от BBB и ниже;

- маленький объем выпуска - до 1 млрд.;

- 3 уровень листинга.

ВДО несут в себе возможности для инвестора больше заработать на высоком купоне. Высокий купон – плата за повышенные риски. Так как компании, выпускающие ВДО, проходят упрощенную процедуру попадания на биржу и не раскрывают всю отчётность, инвестор берёт на себя риск того, что эмитент может не выплатить купон. В таких случаях, компания объявляет дефолт.

Дефолт - отсутствие у эмитента возможности выплатить купон или погасить облигацию. Если такая ситуация вдруг наступает у эмитента, то сначала объявляется технический дефолт. Это значит, что в дату выплаты эмитент не смог выполнить свои обязательства, но может это сделать в течение последующих 10 дней. Если же в течение 10 дней компания так и не нашла способ выплаты своих долгов, то облигации присваивается статус «дефолт».

.png)

Если такое произойдет, то продать облигации инвестор не сможет, потому что они станут никому не нужны, и останется только ждать, какое решение будет вынесено относительно этого долга. Если дело доходит до банкротства, то владельцы облигаций будут далеко не первыми для выплаты долгов, и, соответственно, высока вероятность потери средств.

Обычно ВДО выпускаются некрупными компаниями, не имеющими достаточных активов, длительной публичной истории и солидной деловой репутации.

Чтобы обезопасить себя от дефолта, необходимо изучать финансовую отчетность компании перед покупкой. И, если будет выявлено критическое финансовое положение, то учитывать это при принятии решения о покупке.

Выводы:

- Купон – процентная ставка от номинала облигации, которая выплачивается держателю.

- Купон может быть фиксированный, плавающий или нулевой.

- Каждый день по облигации начисляется накопленный купонный доход, который покупатель платит продавцу.

- Если инвестор покупает облигацию и держит до срока погашения, ему прежде всего нужно учитывать доходность к погашению.

- Высокодоходные облигации несут в себе как риски, так и возможности для инвесторов. Перед покупкой важно оценить свою готовность к риску и провести фундаментальный анализ компании.