Что такое облигации?

Облигация – это долговая ценная бумага, по условиям которой эмитент (компания или государство) обязуется вернуть инвестору занятую у него сумму, а также выплачивать процент в виде купонов в течение определённого времени. А по окончании срока займа, в дату погашения, выплатить номинальную стоимость облигации.

Для чего нужны облигации? Каким образом бизнес может привлечь денежные средства? Это могут быть банковские кредиты, частные займы, выпуск акций, а также выпуск облигаций.

Выпуск облигаций позволяет занять деньги дешевле, чем при частном или банковском кредите, а также выбрать комфортный срок погашения.

Простыми словами – компании занимают деньги на своих условиях, с которыми согласны потенциальные инвесторы.

Кто такой эмитент облигаций?

Эмитент облигации – юридическое лицо, которое выпускает облигации, чтобы получить дополнительное финансирование своего бизнеса и развития.

Облигации по типу эмитента

Облигации на российском рынке по типу эмитента можно разделить на:

- государственные облигации (ОФЗ);

- муниципальные облигации;

- корпоративные облигации.

Государственные облигации (ОФЗ, облигации федерального займа) - это облигации, где эмитентом выступает государство в лице Министерства финансов России.

Главным плюсом таких облигаций является надёжность, так как заёмщиком выступает само государство, которое выплачивает проценты и погашает облигации при окончании их срока обращения.

Главным минусом является небольшая доходность ОФЗ. Как правило, доходность по ОФЗ чуть выше, чем доходность по банковским вкладам.

Существует несколько видов ОФЗ.

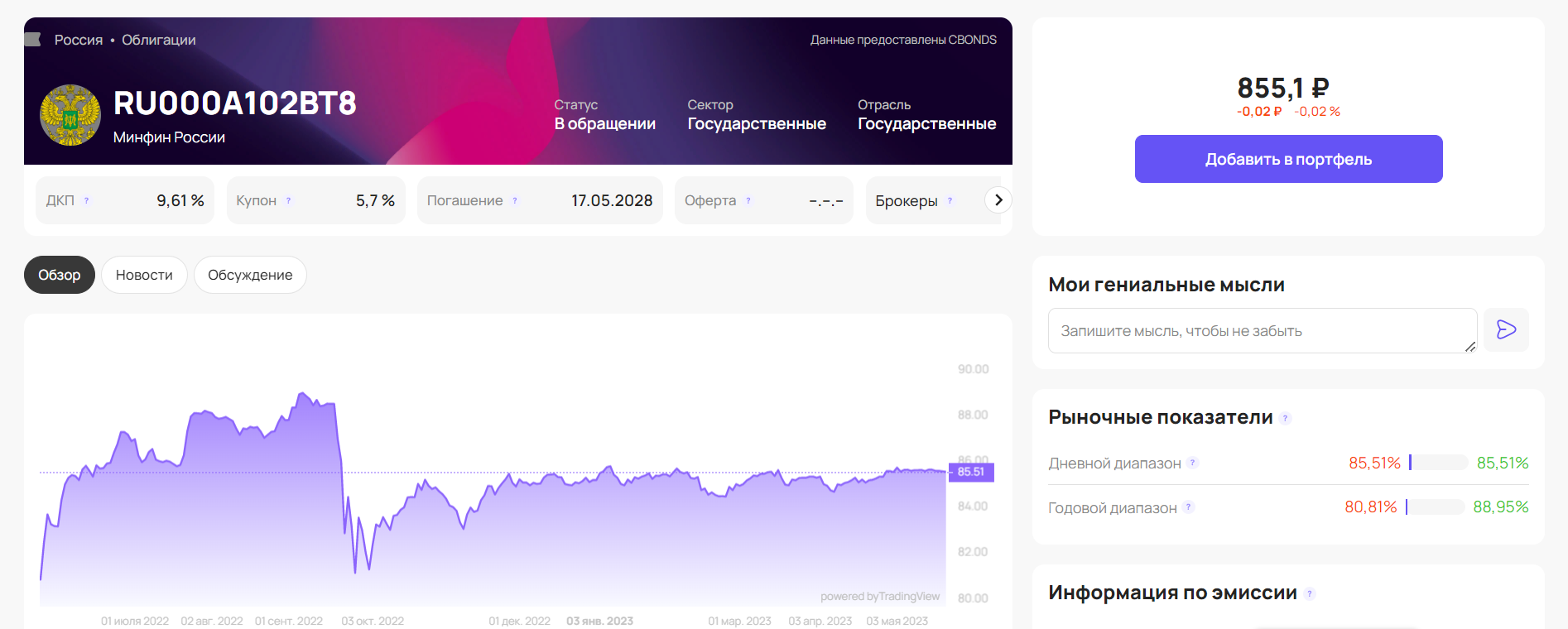

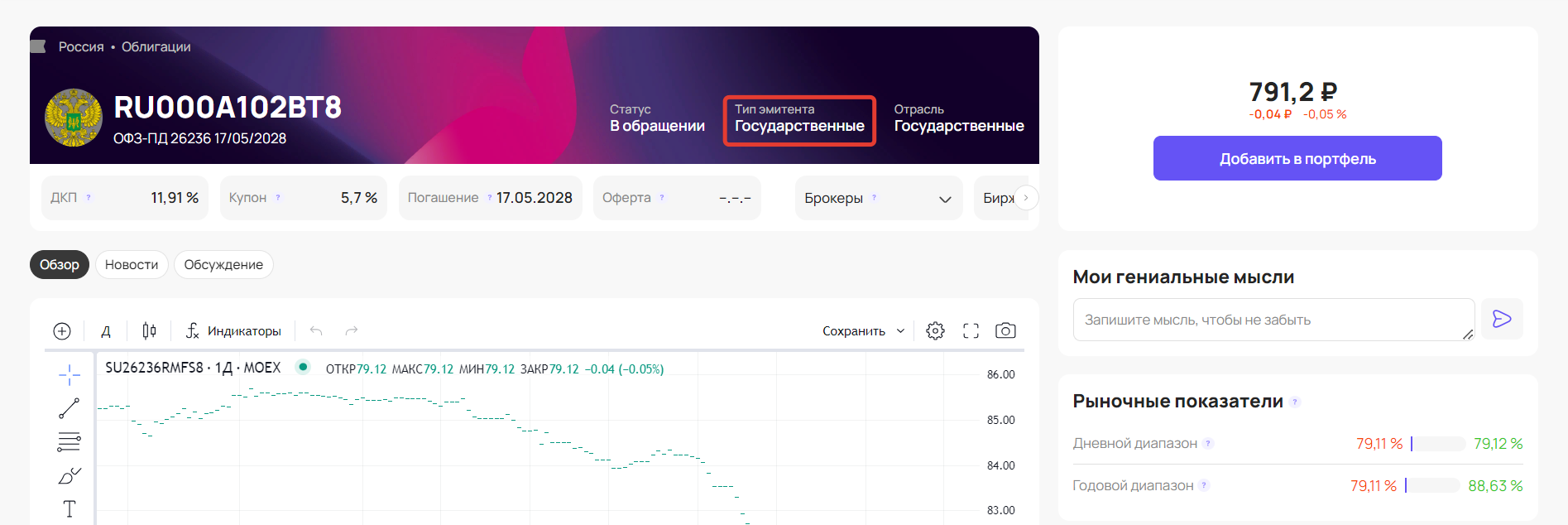

ОФЗ-ПД. «ПД» значит, что облигация приносит фиксированный доход, то есть купон постоянный до момента погашения облигации. Таких облигаций больше всего на Московской бирже.

Пример такой облигации: RU000A102BT8.

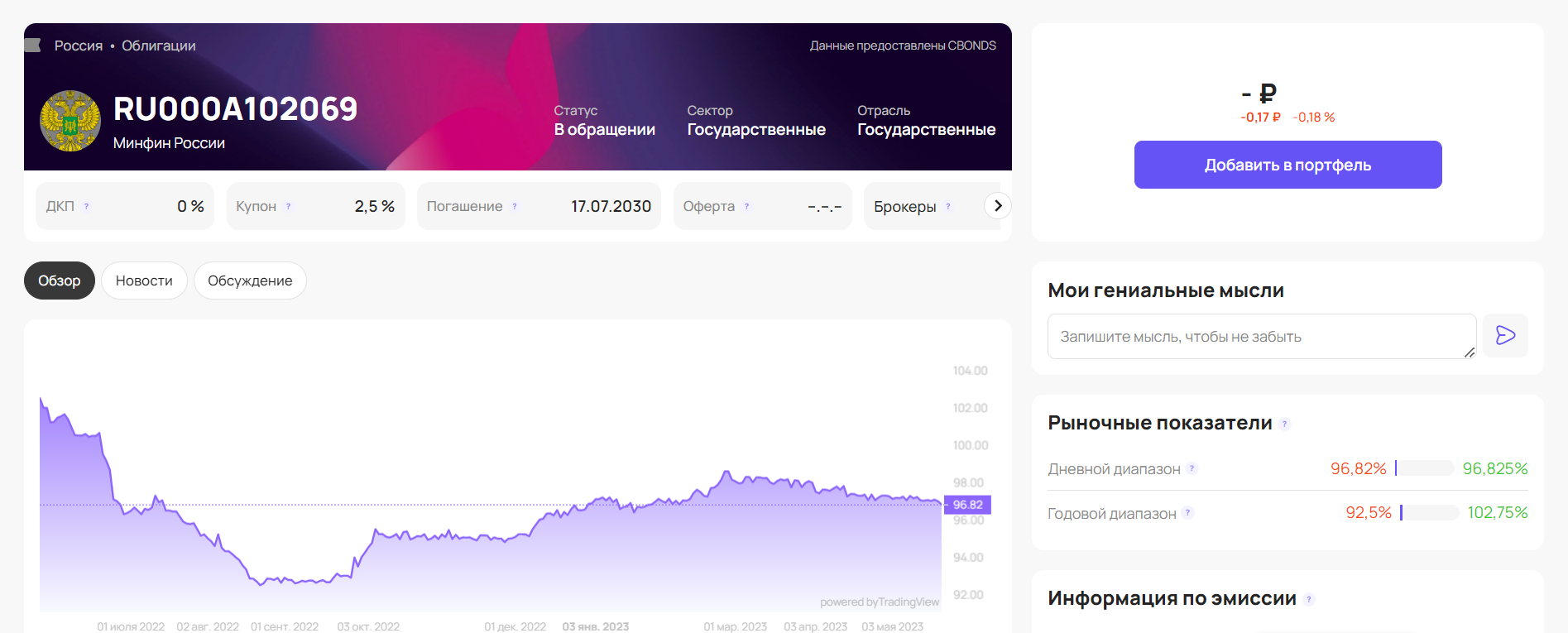

ОФЗ-ИН. «ИН» означает, что номинал (первоначальная стоимость) облигации индексируемый. Номинал растет каждый на величину инфляции, которая будет учитываться при погашении бумаги.

Например, облигацию разместили по 1000 рублей, за месяц инфляция выросла на 2%. Тогда номинал ОФЗ-ИН будет уже 1020 рублей. При снижении инфляции эффект будет обратный - номинал будет уменьшаться. Размер купона по бумаге скромный - 2,5% годовых, но он также меняется, потому что процент считается от изменённого номинала.

ОФЗ-ИН привлекательны при растущей в стране инфляции.

Пример такой облигации: RU000A102069.

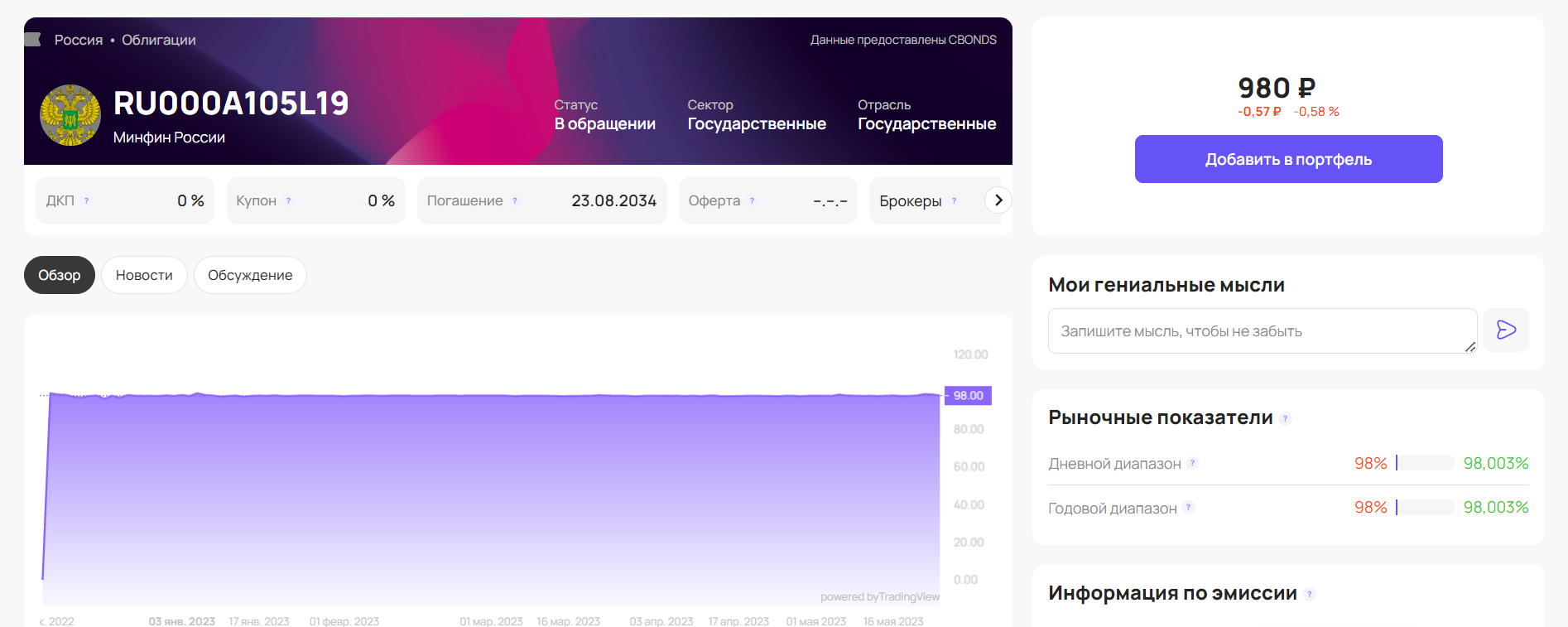

ОФЗ-ПК. «ПК» означает переменный купон. Его размер зависит от индикатора RUONIA, который обычно он практически равен ключевой ставке ЦБ.

RUONIA (Ruble Over Night Index Average) - это средняя ставка, по которой крупнейшие банки России выдают друг другу однодневные кредиты. Чем выше ключевая ставка ЦБ, тем выше ставка RUONIA и тем выше ставка следующего купона у таких облигаций. Поэтому ОФЗ-ПК с привязкой к ставке RUONIA интересны на цикле роста ставки Центрального Банка.

Пример такой облигации: RU000A105L19.

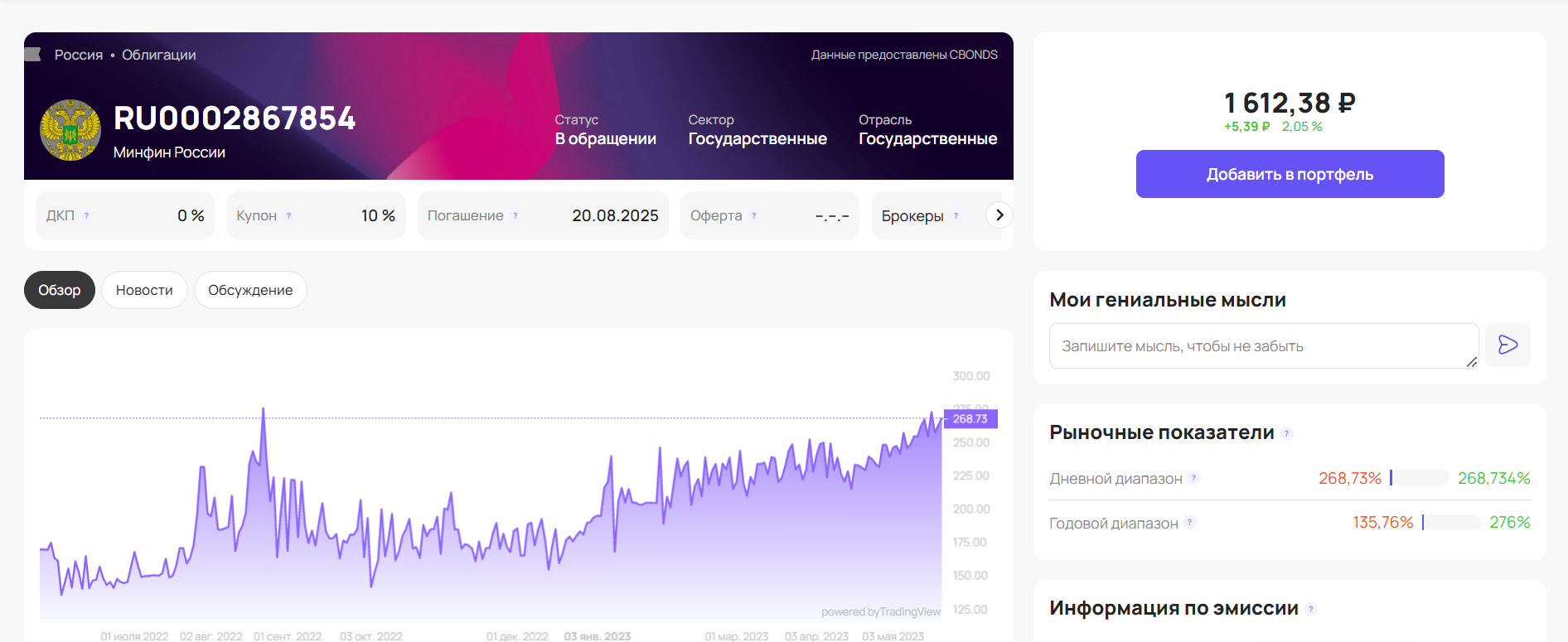

ОФЗ-АД. «АД» означает амортизацию долга. Выпуская эти бумаги, Минфин обязуется вернуть кредиторам деньги не сразу в конце обращения, а частями в течение жизни облигации.

Например, выпустили бумаги по 1000 рублей за штуку, через год вернули кредиторам 200 рублей номинала, еще через год — ещё 200. Государство стремится к выводу таких ОФЗ из обращения.

Пример такой облигации: RU0002867854.

ОФЗ-Н. Это «Народные ОФЗ». Выпускаются специально для населения и не торгуются на бирже.

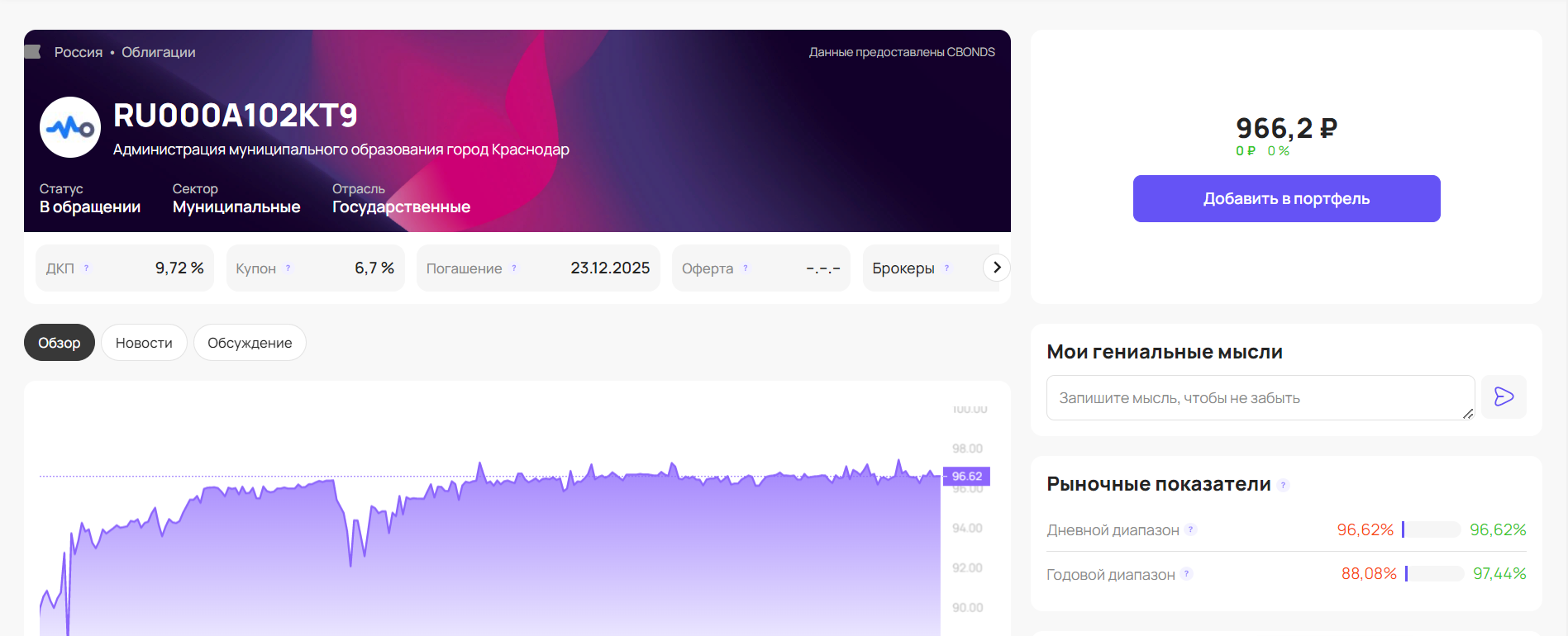

Муниципальные облигации – это тот же вид государственных облигаций, только эмитентом выступает администрация субъекта РФ.

Основной плюс – более высокая доходность, чем по ОФЗ и высокая надежность.

Основной минус – такая облигация более рискованная относительно ОФЗ, однако на практике такой долг будет закрывать уже государство, то есть структура, которая выше по иерархии чем субъект РФ.

Пример такой облигации, которую выпустила Администрация муниципального образования город Краснодар: RU000A102KT9.

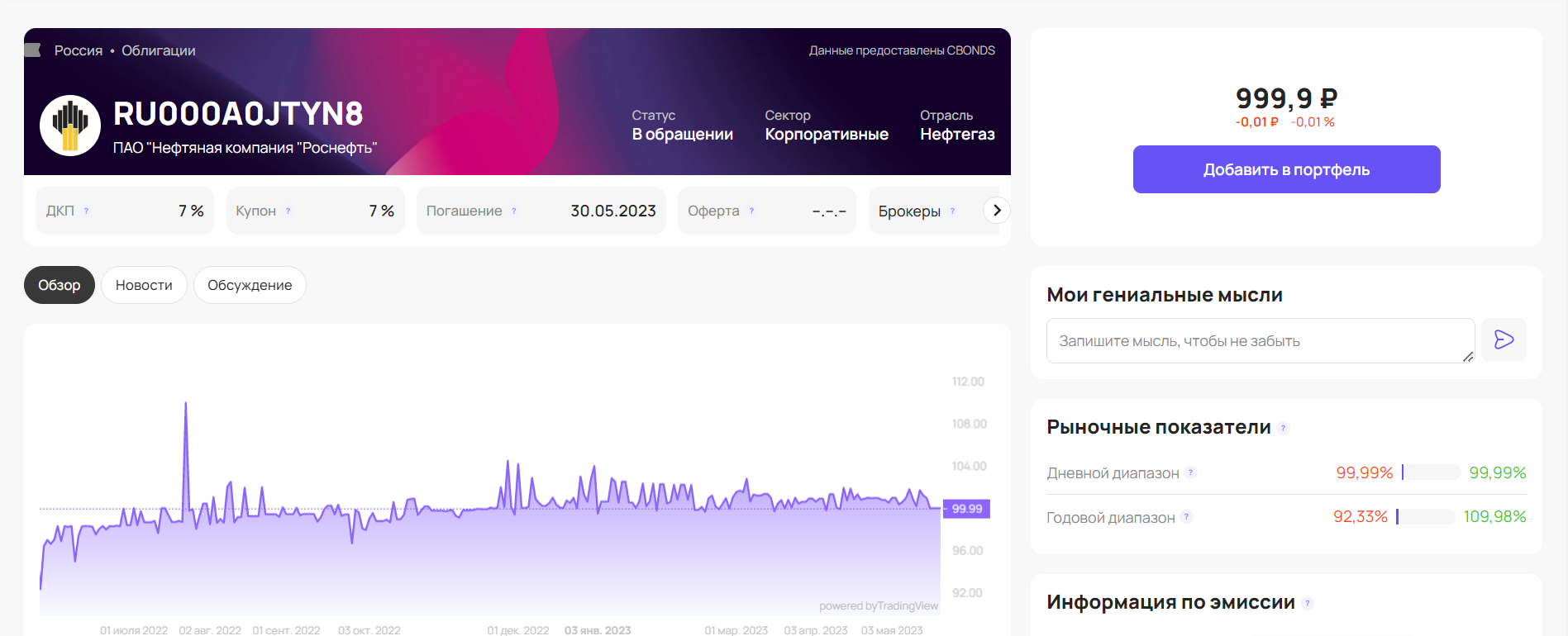

Корпоративные облигации – это облигации, где эмитентом выступает частная компания.

Основные плюсы таких облигаций:

- более высокая доходность, чем по государственным облигациям;

- возможность подобрать разные бумаги под вашу стратегию;

- подходят для консервативной, низкорискованной стратегии.

Основным минусом таких облигаций является более высокий риск дефолта: компания может обанкротиться и не выплатить долги по облигациям. Но дефолт чаще встречается в высокодоходных облигациях (ВДО), которые уже не подходят под консервативную стратегию.

Пример корпоративной облигации компании Роснефть: RU000A0JTYN8.

Как посмотреть тип эмитента у облигации на profinansy.ru?

Если вы анализируете облигации с помощью сайта profinansy.ru, тип эмитента облигации вы можете увидеть в карточке облигации (пример):

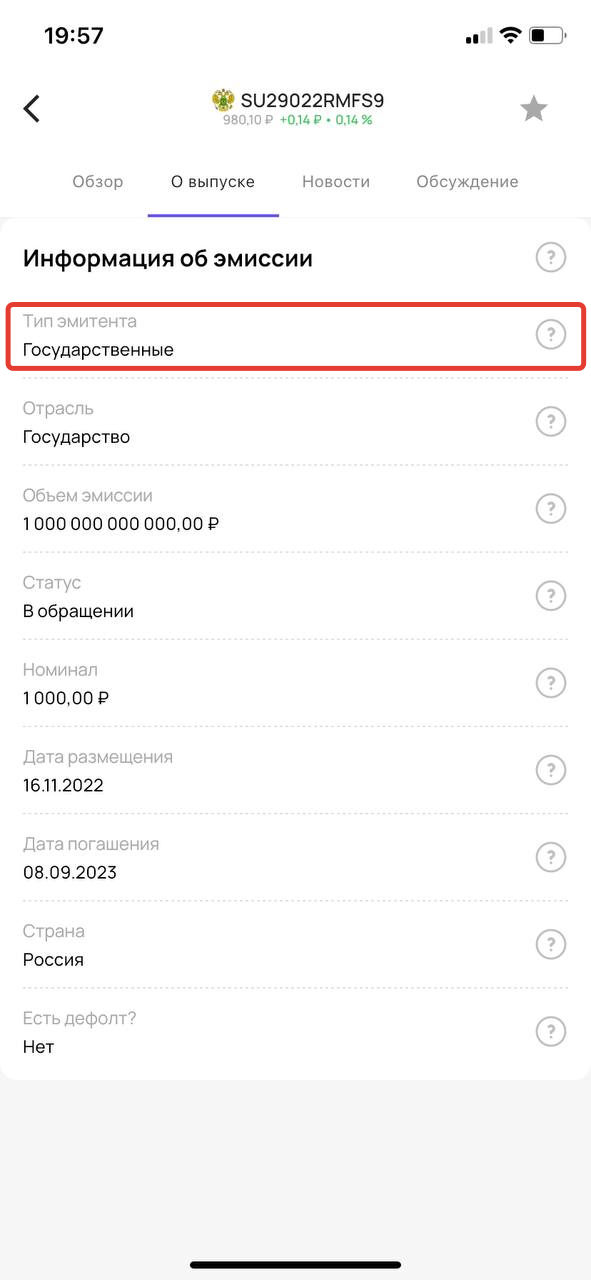

Если вы анализируете облигации с помощью приложения pro.finansy, тип эмитента вы можете увидеть в карточке облигации в разделе «О выпуске». Пример можно увидеть на скриншоте:

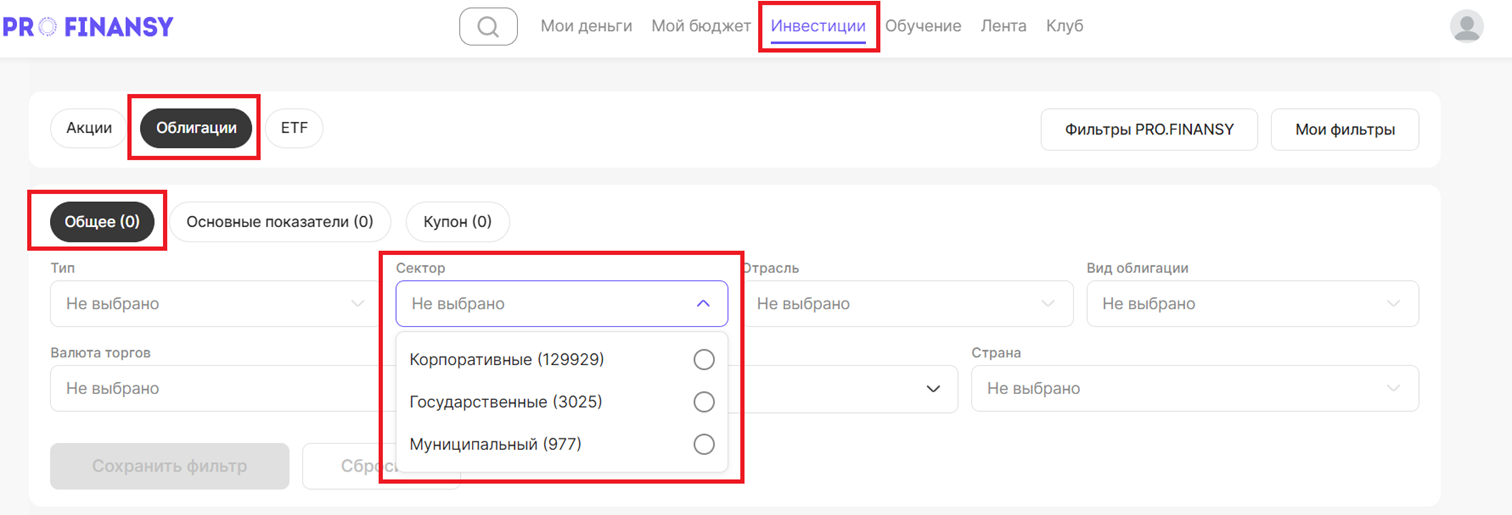

Как найти облигации по типу эмитента на profinansy.ru?

Для того, чтобы найти облигацию по типу эмитента через сайт profinansy.ru, вам нужно сделать следующее:

- Выбрать сверху вкладку «Инвестиции»;

- В выпадающей строке выбрать «Скринер»;

- Выбрать вкладку «Облигации»;

- Нажать на кнопку «Тип эмитента» и выбрать интересующего вас эмитента облигаций;

- Вы получите подборку облигаций по данному параметру.

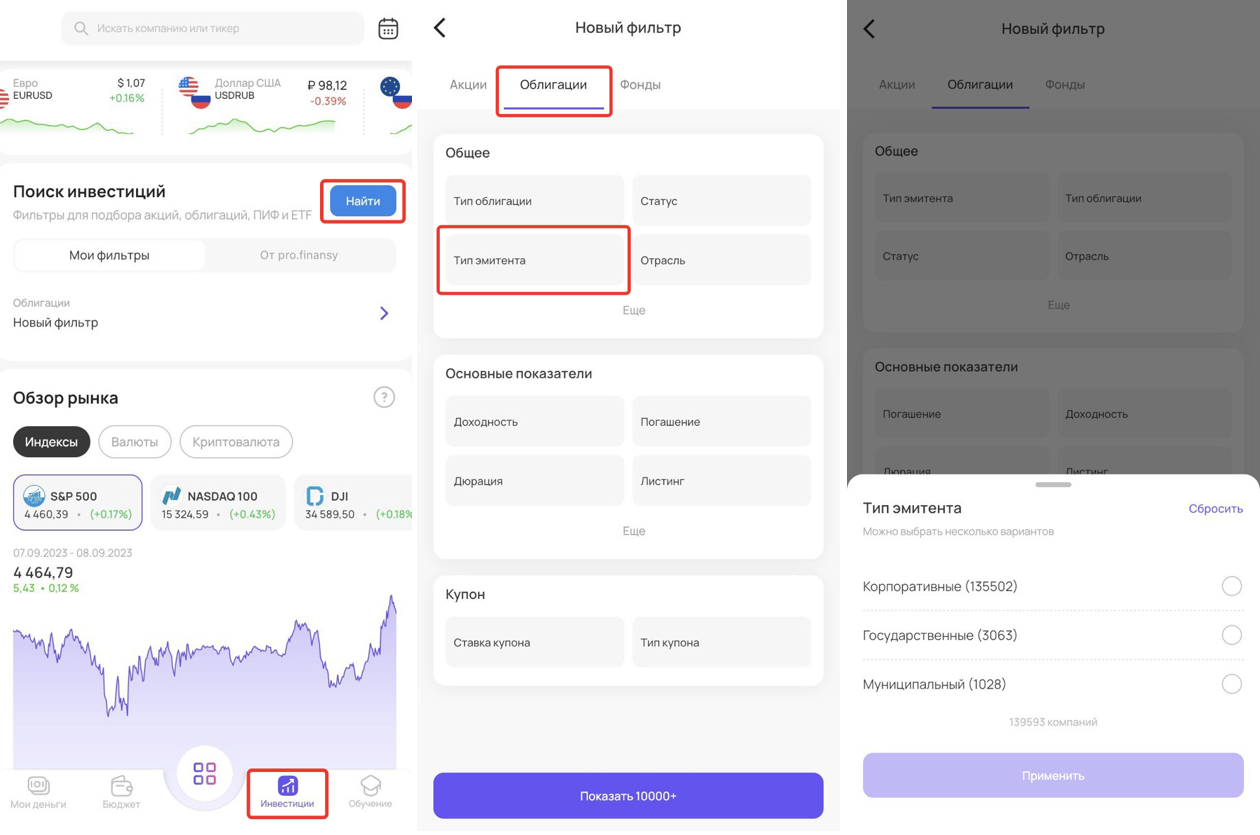

А чтобы найти облигацию определённого эмитента через приложение pro.finansy, вам нужно сделать следующее:

- В приложении нажмите на вкладку «Инвестиции»;

- Нажмите на кнопку «Найти»;

- Выбирайте инструмент «Облигации»;

- Далее вам будут доступны параметры для поиска облигаций, где вы увидите параметр «Общее» с типами эмитентов.

Выводы:

- Облигации необходимы эмитентам для получения более выгодного займа для расширения и развития бизнеса.

- Эмитентом могут выступать как частные компании, так и государство.

- Облигации по типу эмитента бывают государственные, муниципальные и корпоративные.