Зачем компании публикуют финансовые отчётности МСФО и РСБУ?

В процессе своей работы любая компания взаимодействует с подрядчиками, поставщиками, контрагентами, банками, государством в лице налоговых и проверяющих органов, трудовым коллективом, акционерами. И все эти люди или организации заинтересованы в том, чтобы компания честно и продуктивно работала, зарабатывала прибыль и исправно оплачивала свои долги. Заинтересованы в этом и собственники компании.

Финансовая отчётность компании предназначена для того, чтобы собственники и все заинтересованные лица могли оценить финансовое состояние компании и принять своевременные финансовые решения. Заинтересована в этом и сама компания, так как никто не стремится заключать многомиллионные сделки со структурой, о которой ничего не известно. Кроме того, отчитываться компании обязаны по закону. Государство хочет точно понимать, сколько налогов должно заплатить предприятие.

Основные формы финансовой отчётности

В финансовой отчётности можно выделить три основные документа:

- Отчёт о финансовом положении

- Отчёт о прибылях и убытках

- Отчёт о движении денежных средств

В чём между ними разница? Какую информацию может почерпнуть инвестор из каждого из отчётов?

Отчёт о финансовом положении (ОФП)

Отчёт о финансовом положении, или его ещё называют балансовый отчёт – это срез всего того, чем владеет предприятие (Активы) и источников, за счёт которых все это приобретено (Пассивы) на определённую дату.

Что относится к активам? Они могут быть очень и очень разнообразными, и это во многом зависит от того, чем именно компания занимается. Например, здания, сооружения, автомобили, станки, программное обеспечение, денежные средства на счетах, ценные бумаги, патенты, запасы и многое-многое другое.

С пассивами все гораздо проще. У предприятия только два больших источника средств для приобретения активов: это собственные средства акционеров и заёмные средства.

То есть, изучая Отчёт о финансовом положении, инвестор может узнать, чем владеет предприятие и много ли у него долгов.

Отчёт о прибылях и убытках (ОПУ)

Отчёт о прибылях и убытках – это форма финансовой отчётности, которая рассказывает нам о производственной деятельности предприятия. Сколько предприятие получает от продажи товаров или услуг (выручка), какова себестоимость, какие ещё расходы несёт компания, какие налоги платит, зарабатывает ли чистую прибыль.

Отчёт о прибылях и убытках – документ, из которого инвестор может почерпнуть информацию об эффективности предприятия.

Отчёт о движении денежных средств (ОДДС)

И, наконец, Отчёт о движении денежных средств. Этот документ появился в бухгалтерском учёте сравнительно недавно. Но он имеет очень важное значение.

Причина в том, что чистая прибыль – показатель который не всегда достоверно отражает платёжеспособность компании. Так как существуют неденежные статьи расходов и доходов, используемые при расчёте этого показателя.

Именно поэтому Отчёт о движении денежных средств поможет инвесторам определить, насколько ликвидна компания.

Отличие РСБУ от МСФО

Нужно отметить, что в каждой стране есть свои правила и нормы бухгалтерского учёта. В России это Российские Стандарты Бухгалтерского Учёта или РСБУ. Это свод законодательно утверждённых норм и правил по бухгалтерскому учёту.

Но в эпоху глобализации, когда одна компания может работать одновременно на рынке сразу нескольких стран, разные формы бухучета создают много сложностей как для самой компании, так и для инвесторов.

Поэтому в мире принято использовать единую международную форму финансовой отчётности – Международные Стандарты Финансовой Отчётности или МСФО.

Все российские публичные компании, чьи акции обращаются на бирже, сдают отчётность как по РСБУ, так и по МСФО.

В чем разница между этими двумя формами учёта?

Цели

В первую очередь эти два стандарта различаются по целям предоставления информации. Отчётность по МСФО больше используется инвесторами и кредиторами для принятия инвестиционных решений. РСБУ предназначен для предоставления информации контролирующим и налоговым органам.

Форма и содержание

В российской практике больше внимания уделяется документарному оформлению операций, тогда как основным принципом международного стандарта является приоритет экономического содержания над юридической формой. А профессиональное суждение бухгалтера является определяющим во многих случаях, например, при определении срока полезного использования, оценке денежных потоков, выбора ставки дисконтирования, классификации финансовых инструментов и прочее.

Консолидация

Международные стандарты предоставляют возможность формирования отчётности по всей группе, включая материнскую компанию и дочерние организации. Соответственно, все доходы, расходы, имущество и обязательства будут учитываться как единое целое. Однако в российской практике отсутствует само понятие консолидации. Отсюда и существенные расхождения в финансовых результатах, отражаемых в отчёте по МСФО или РСБУ.

Отчётный период

В РСБУ отчётный период установлен строго с 1 января по 31 декабря. Тогда как по МСФО финансовый год не привязан к календарному. Компания может самостоятельно установить отчётный период, исходя из собственных предпочтений.

Валюта

По российским стандартам отчёт составляется только в рублях. Международная отчётность составляется в функциональной валюте (в которой компания получает выручку и производит расчёты).

Процентный доход

По МСФО процентный доход признается по методу эффективной ставки процента, в стандартах РСБУ используется ставка процента, установленная по договору. Эффективная ставка процента по РСБУ не рассчитывается. По МСФО расчёт основывается на ожидаемых денежных потоках на протяжении времени существования актива. Пересчёт проводится по мере изменения ожиданий или времени получения денежных потоков.

Справедливая стоимость

Пользователи отчётности в первую очередь заинтересованы в отражении реальной стоимости активов, обязательств и компании в целом. Это позволяет принимать более адекватные инвестиционные решения. Именно в МСФО применяется принцип оценки по справедливой стоимости, тогда как в РСБУ активы и обязательства оцениваются по исторической стоимости.

Нематериальные активы

В РСБУ отсутствует конкретное определение нематериального актива. По МСФО нематериальный актив представляет собой идентифицируемый неденежный поток, не имеющий материальной формы. При учёте нематериальных активов РСБУ делает упор на возможность принесения им экономических выгод в будущем и предназначение объекта.

В стандартах МСФО момент отображения нематериального актива выбирается с учётом времени поступления вероятных экономических выгод, требуется надёжная оценка стоимости такого актива.

Налоговая база

Согласно РСБУ, налоговая база представляет собой сумму дохода или расхода, облагаемую налогом на прибыль.

Определение налоговой базы по МСФО зависит от того, каким образом руководство намерено погашать балансовую стоимость актива. Например, стоимость актива может быть возмещена через использование или через продажу. Таким образом, собираемые налоги по МСФО более чётко отражают реальные процессы, которые их породили.

Производные финансовые инструменты

Производные финансовые инструменты или ПФИ – это, например, фьючерсы или опционы.

В РСБУ они не выделяются как особый вид имущества. Их учёт ведётся за балансом. В балансе происходит только итоговый расчёт по операциям с ними.

По МСФО производные финансовые инструменты могут классифицироваться как капитал, активы или обязательства, в зависимости от их природы, ожидаемых денежных потоков.

Конвертируемые инструменты

В РСБУ специальные правила отсутствуют. Акции независимо от вида — капитал, конвертируемые облигации — обязательство.

Согласно МСФО, конвертируемый инструмент должен быть разделён на 2 компонента: компонент обязательства и компонент капитала. Компонент обязательства признается по справедливой стоимости. Компонент капитала измеряется как остаточная стоимость и вносится в капитал без возможности переоценки.

Отчёт о движении денежных средств

По стандартам РСБУ разрешён только прямой метод составления отчёта о движении денежных средств.

Правилами МСФО разрешается составление отчёта как прямым, так и косвенным методом. Косвенный метод подразумевает корректировку чистой прибыли с учётом операций неденежного характера. Например, прибавление к чистой прибыли расходов на амортизацию, так как они не порождают реального движения денежных средств. Дебиторская задолженность в таком случае, наоборот, будет вычитаться, так как с её увеличением денег на счёте нашей фирмы не прибавится.

Финансовые аналитики единогласны во мнении об удобстве косвенного метода, который позволяет конкретнее представлять природу денежных потоков и перспективы по ним. Отсутствие данного метода в РСБУ делает проблематичным использование такой отчётности в целях анализа.

Раскрытие качественной информации

МСФО, в отличие от РСБУ, подразумевает раскрытие качественной информации об управлении капиталом. Сюда включаются цели и политика компании, количественные данные по управлению капиталом, изменения в вышеперечисленных показателях в сравнении с предыдущим периодом.

Где смотреть данные из МСФО и РСБУ?

Инвесторы всегда должны быть в курсе того, что происходит в компании. От этого зависит решение по сделкам с акциями. Финансовая отчётность – это самый простой способ узнать, всё ли в порядке у предприятия.

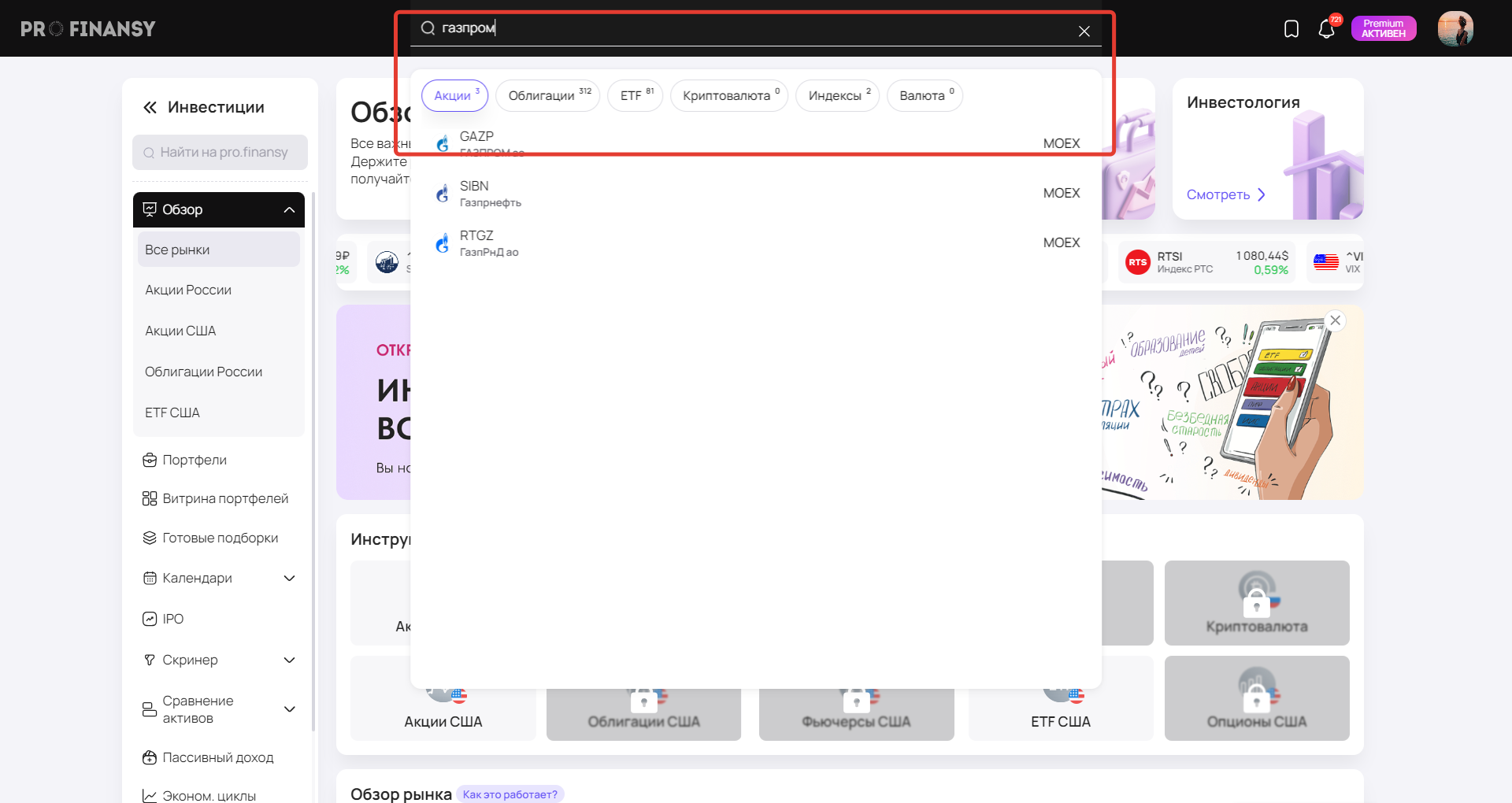

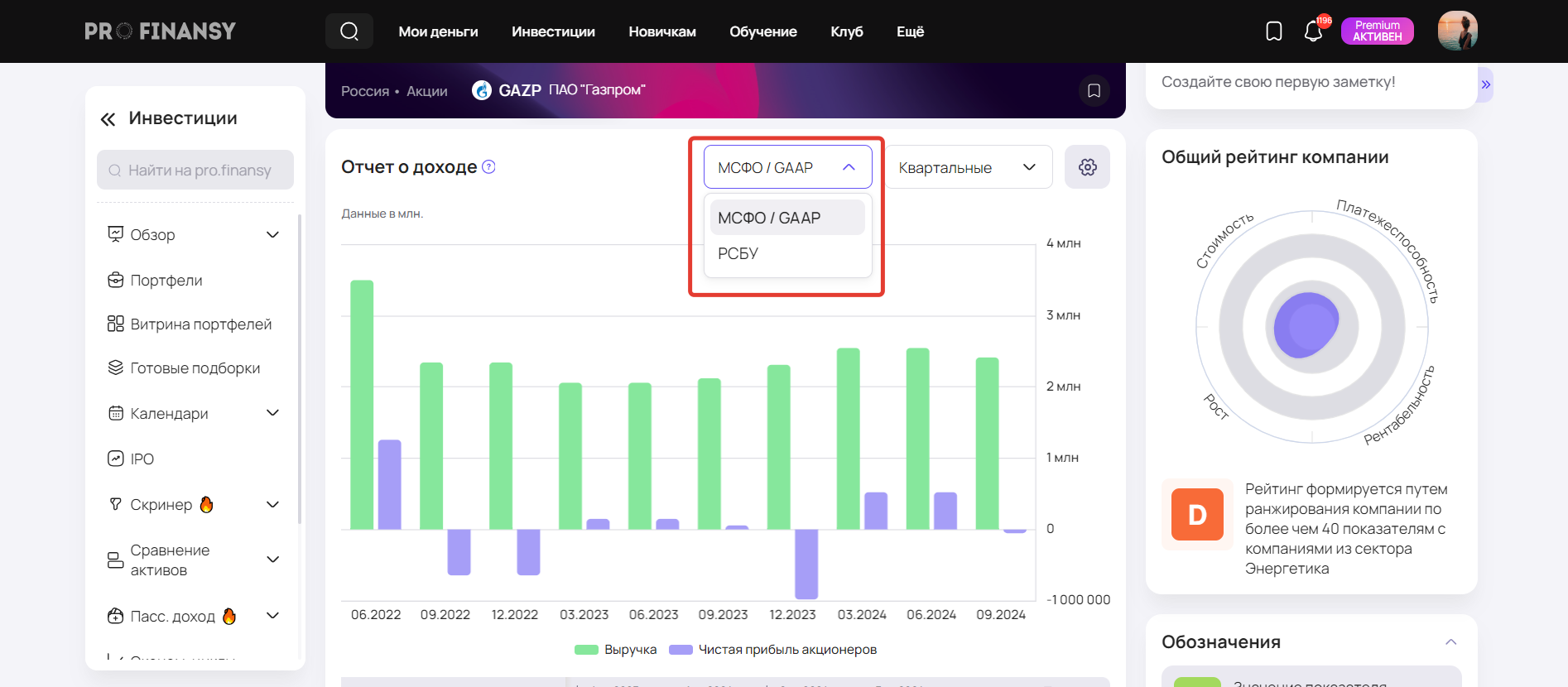

Чтобы не изучать сотни листов отчётностей, готовые данные из МСФО и РСБУ есть на profinansy.ru. Найдём информацию из отчётов у компании Газпром. Для начала найдём её через поиск.

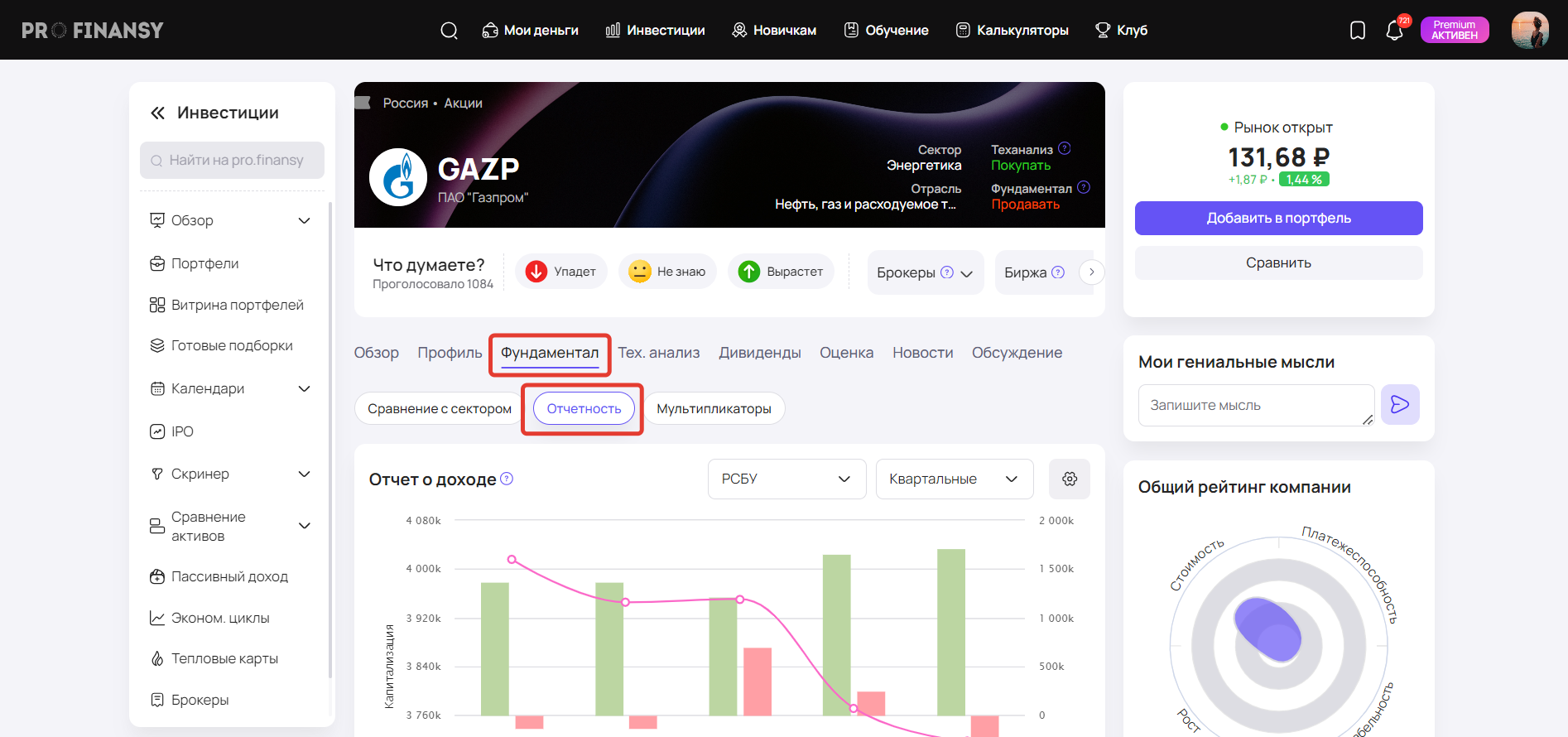

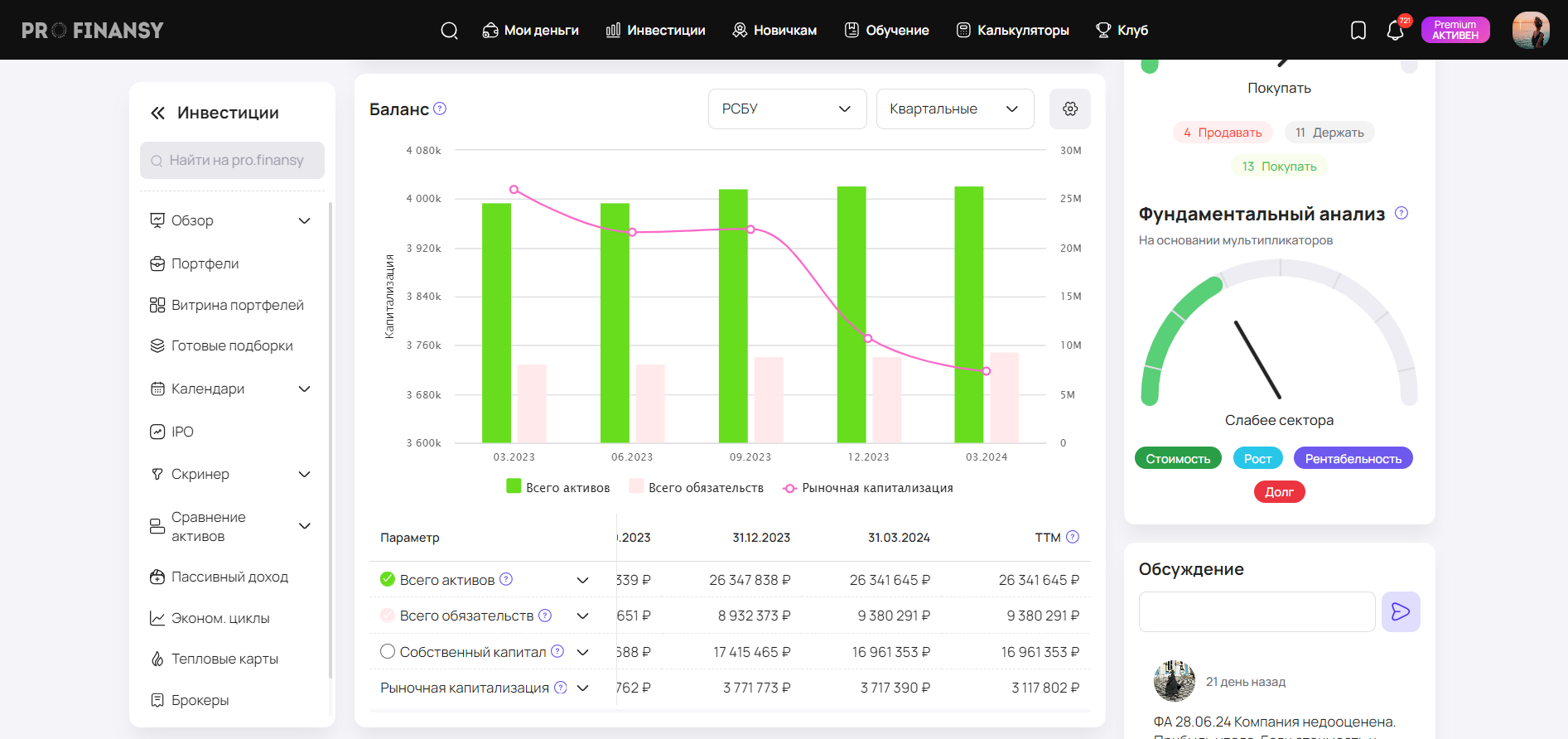

В карточке компании зайдём в Фундаментал → Отчётность

Здесь вы найдёте 3 виджета:

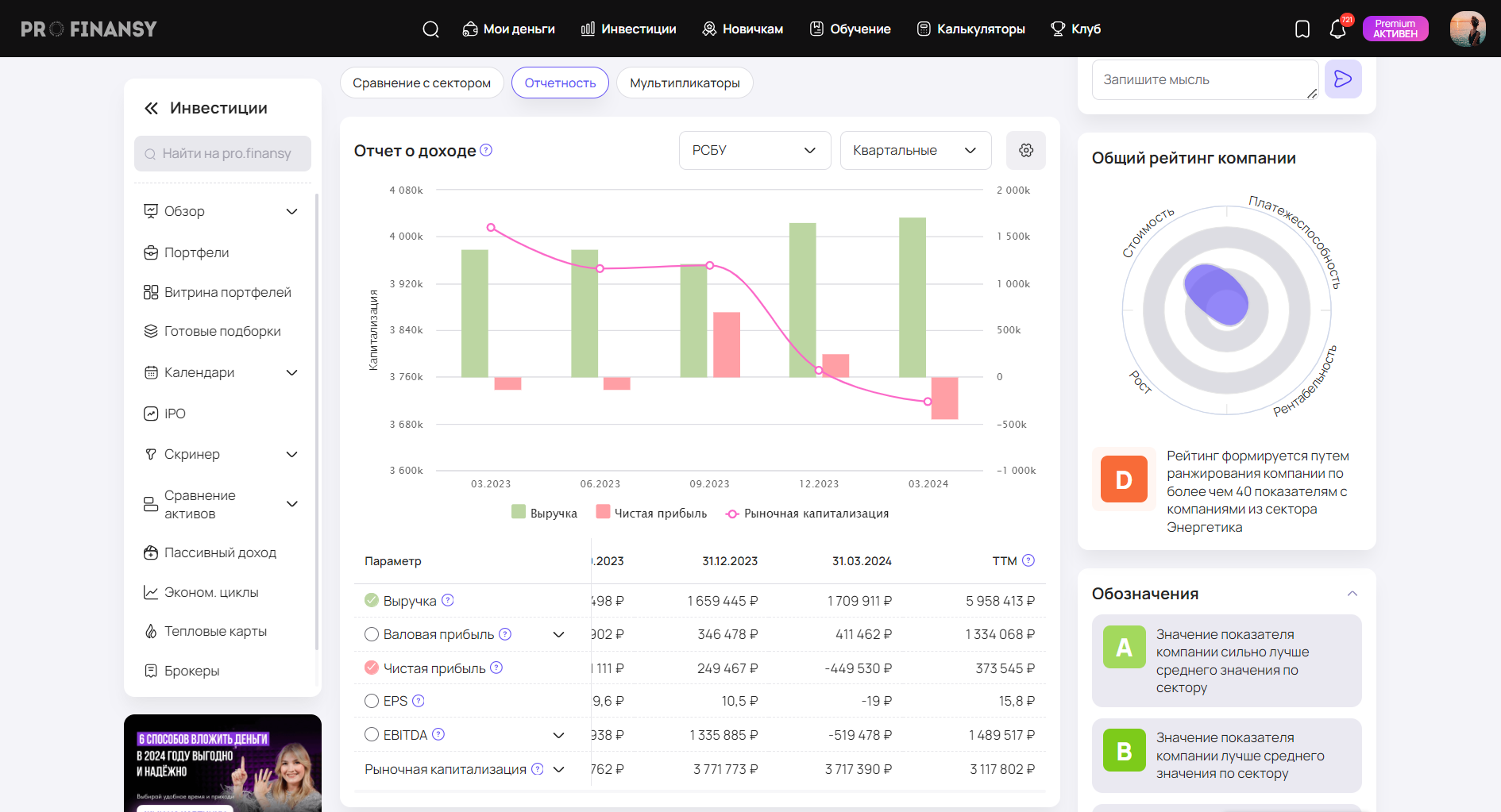

Отчёт о доходе

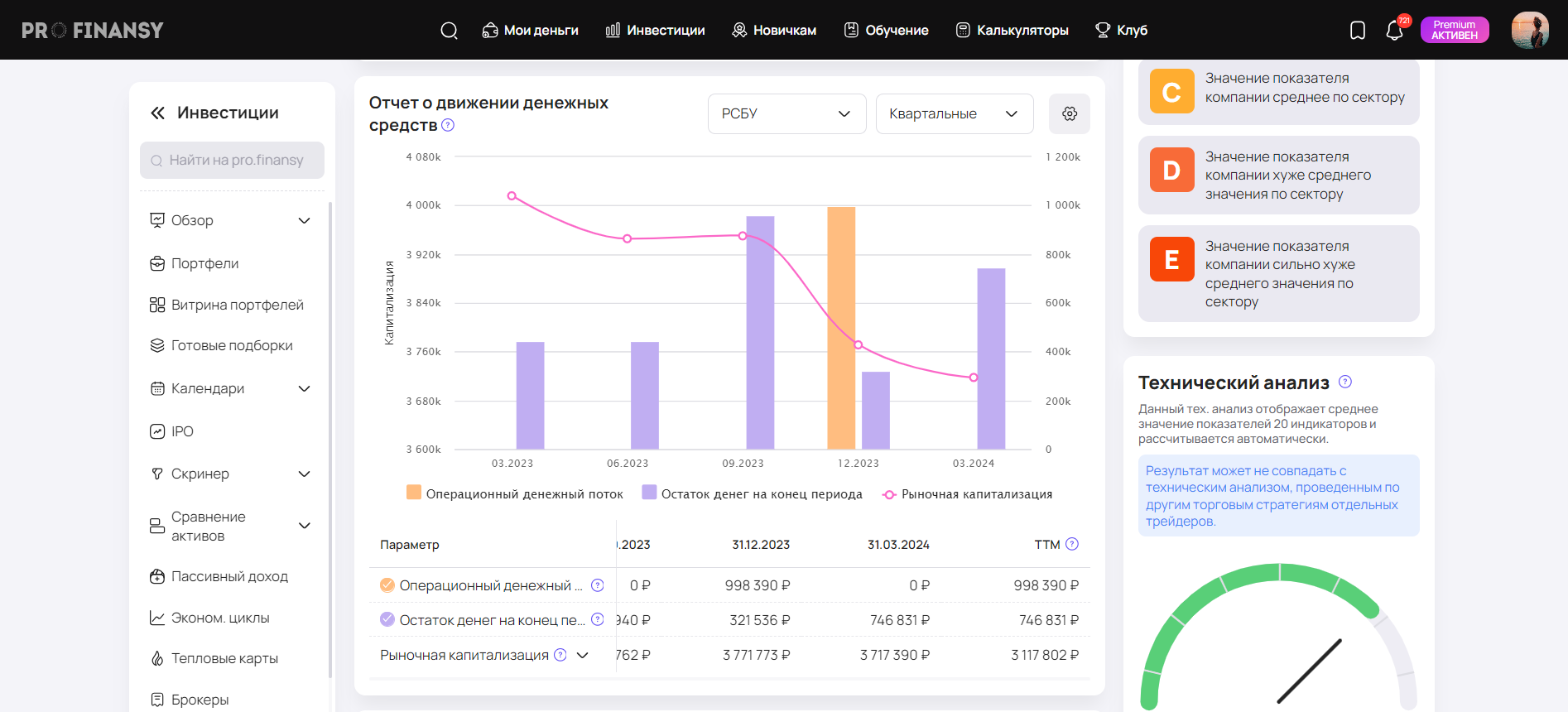

Отчёт о движении денежных средств

Баланс

В каждом из виджетов можно выбрать вид отчётности – МСФО или РСБУ.

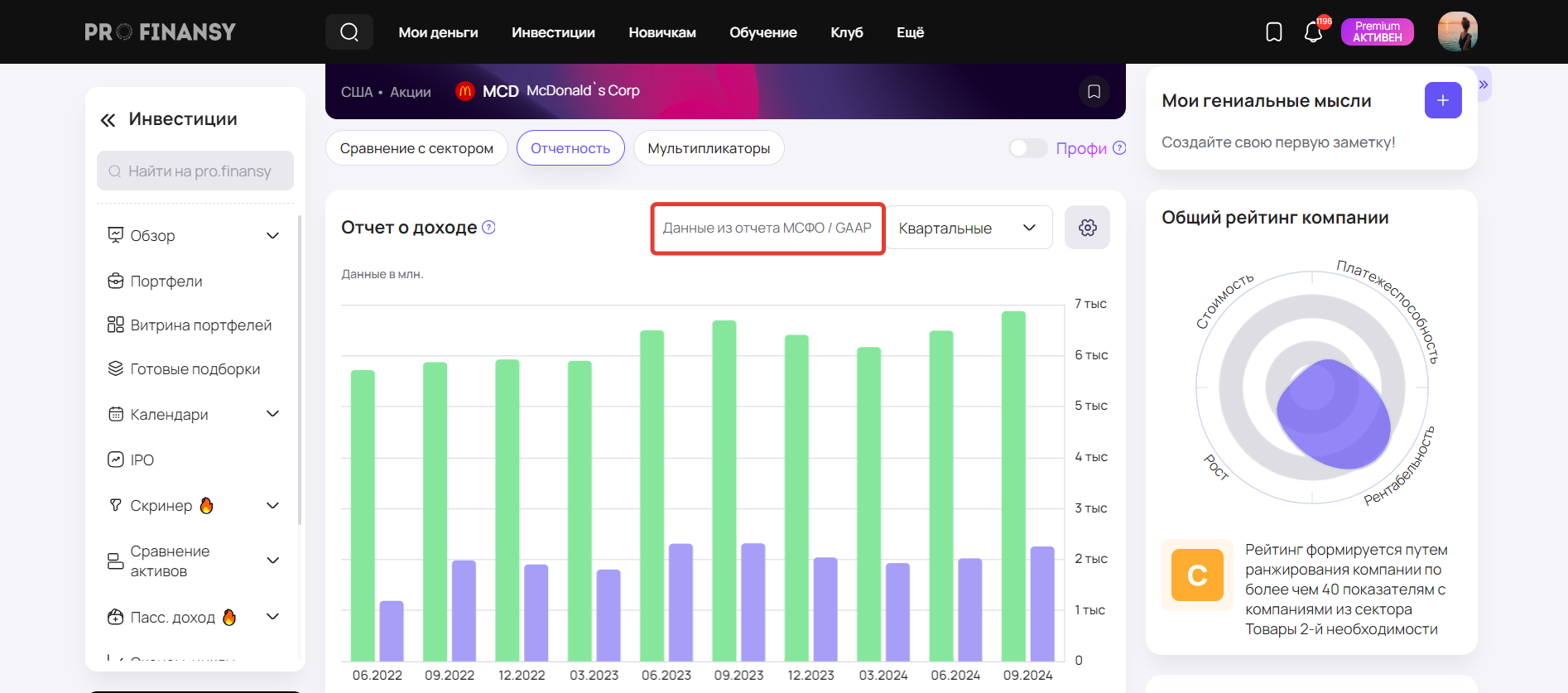

У иностранных акций отображаются данные из отчётов только по МСФО.

Выводы:

- В России действует два вида финансовой отчётности – РСБУ и МСФО. Публичные компании отчитываются по обоим видам.

- Существенные различия в основных принципах МСФО и РСБУ приводят к принципиальным расхождениям при составлении отчётности.

- Очевидно, что отчётность по МСФО представляет большую ценность для инвесторов, поскольку отражает реальное положение дел и наиболее удобна для интерпретации.

- Инвесторы заинтересованы в том, чтобы всегда быть в курсе того, что происходит в компании, а финансовая отчётность – это самый простой способ из первых рук узнать все ли в порядке у предприятия.