Чтобы понять, стоит ли покупать акции определённой компании, инвесторы должны оценить привлекательность бизнеса. Для анализа компании инвесторы используют мультипликаторы. Мультипликаторы – это финансовые показатели, которые помогают дать оценку компании и сравнить бизнес с конкурентами. Мультипликаторы позволяют сравнить компании независимо от их размера или валюты отчётности.

Рассмотрим в деталях один из наиболее популярных коэффициентов – мультипликатор стоимости P/E или Цена/Прибыль. Кроме классического варианта в статье разберём его модификации:

- forward P/E;

- trailing P/E;

- PEG.

Также посмотрим на примеры расчётов и разберём плюсы и минусы в применении.

Что означает мультипликатор P/E или Price to Earnings?

Показатель P/E (Price to Earnings) представляет собой соотношение капитализации компании к чистой прибыли за последний год.

.png)

Что означает мультипликатор P/E? Мультипликатор P/E показывает, сколько заплатит инвестор за один рубль прибыли компании и за сколько лет окупятся его вложения. Например, значение мультипликатора P/E 20 будет означать, что компании нужно повторить 20 раз годовую чистую прибыль, чтобы достигнуть стоимости компании.

Считается, что чем ниже значение мультипликатора P/E, тем лучше. Однако, подвох здесь может быть именно в чистой прибыли, так как этим показателем довольно легко манипулировать при составлении финансовой отчётности. Также не стоит забывать, что среди всех «прибылей» показатель чистой наиболее волатилен.

Мультипликатор P/E может быть даже отрицательным. Отрицательный мультипликатор P/E получается, когда у компании нет прибыли. То есть она несёт убытки. В таком случае показатель неинформативен. Для анализа компании стоит использовать другой популярный мультипликатор P/S.

Для новичков стоит отметить, что мультипликатор P/E не учитывает разницу в налогообложении. Поэтому, даже если вы сравните идентичные бизнесы из разных стран, их значения будут разными.

В зависимости от отрасли и кредитного рейтинга страны, в которой находится бизнес компании, «нормальным» P/E может быть разное значение. Например, в центральной Европе у зрелой компании P/E чаще будет ближе к 30. Если же компанию с аналогичными финансовыми метриками смотреть в другой стране и с более слабым кредитным рейтингом, то там «нормальным» P/E может быть 20.

Кроме всего прочего, важно понимать, что нужно сравнивать яблоки с яблоками. Сравнение P/E акций промышленного завода и компании из сектора IT не даст объективных результатов. Производственным бизнесам свойственны одни издержки, а IT компаниям – другие.

Мультипликатор P/E – формула расчёта

Популярный мультипликатор P/E можно рассчитать двумя похожими способами. Давайте разберём их по порядку. В составе P/E находятся метрики капитализации и чистой прибыли.

Чтобы узнать капитализацию, нужно:

- Количество акций в обращении умножить на стоимость акции.

Чтобы получить показатель чистой прибыли, нужно:

- Из выручки вычесть расходы.

Далее мы выполняем простое математическое деление и получаем P/E:

- Капитализация / Чистая прибыль.

Второй способ расчёта P/E выглядит ещё проще. Для него нужно знать, сколько стоит одна акция компании, и показатель прибыли на одну акцию EPS (earnings per share). После этого, чтобы получить значение мультипликатора, мы также выполняем деление:

- Стоимость одной акции / прибыль на одну акцию.

.png)

Рассчитываем P/E для Сбера. Рыночная стоимость акций у Сбера равна 240,38 рублей, в обращении находится 22 457 млн акций. Перемножив показатели, мы получаем капитализацию 5 398 млрд рублей. Согласно МСФО отчётности компании за 2022 год, чистая прибыль достигла 270,5 млрд рублей. Все эти данные можно получить в карточке компании Сбербанк на profinansy.ru.

- Расчёт P/E: 5 398 млрд / 270,5 млрд = 19,9.

Преимущества и недостатки P/E

Один мультипликатор не может учесть в себе все интересы сразу, поэтому логично предположить, что у P/E есть как плюсы, так и минусы в зависимости от ситуации.

Плюсы:

- Мультипликатор опирается на чистую прибыль. Это показатель, который в итоге определяет, прибыльна компания или нет.

- Так как показатель широко распространён, P/E подсчитывает множество сайтов, и его довольно легко найти в готовом виде у любой прибыльной компании.

- Мультипликатор применим для всех типов бизнеса.

- Показатель легко рассчитывается.

Минусы:

- P/E нельзя рассчитать, если чистая прибыль компании отрицательна.

- Мультипликатор не учитывает разницу в долговой нагрузке между сравниваемыми компаниями.

- Показатель чистой прибыли волатилен (=изменчив) для среднего и малого бизнеса, что делает применение P/E неудобным.

Пример использования мультипликатора P/E

Посчитать мультипликатор P/E вручную у одной компании не составит труда. Но если нужно проанализировать 5 или 10 компаний, то времени потребуется очень много. Поэтому намного легче использовать готовые данные по P/E на profinansy.ru.

Предположим, что мы присматриваемся к акциям ПАО Магнит и решаем оценить, дорого или дешёво они торгуются относительно конкурентов и рынка. Для этого в поисковой строке profinansy.ru мы вписываем тикер MGNT.

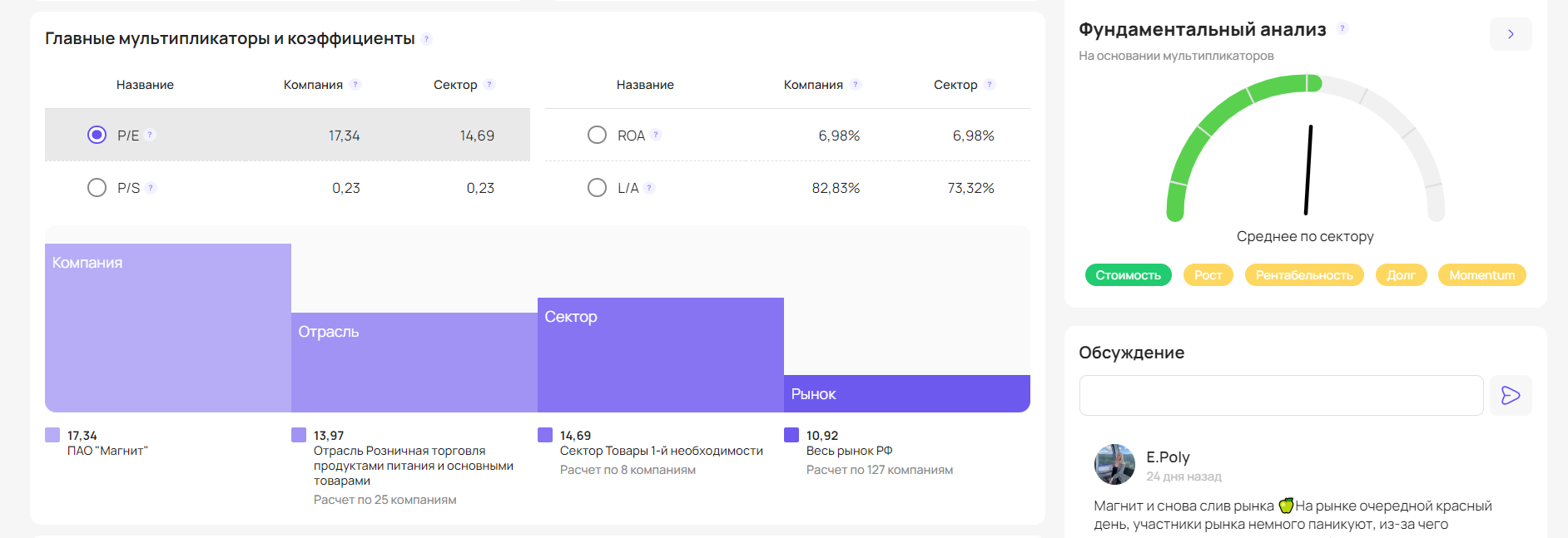

На странице карточки компании мы прокручиваем экран вниз и видим рассчитанный мультипликатор P/E по компании, отрасли, сектору и в целом рынку.

P/E нашей компании составляет 17,34, что в целом дороже, чем в среднем по отрасли с показателем 13,97. В сравнении с сектором (14,69) и рынком в целом (10,92) Показатель ПАО Магнит также выше.

Помним, что мы прежде всего сравниваем яблоки с яблоками. Поэтому для нас наиболее важен отраслевой P/E. Поэтому делаем вывод, что по мультипликатору P/E ПАО Магнит смотрится дороже, чем другие компании в отрасли.

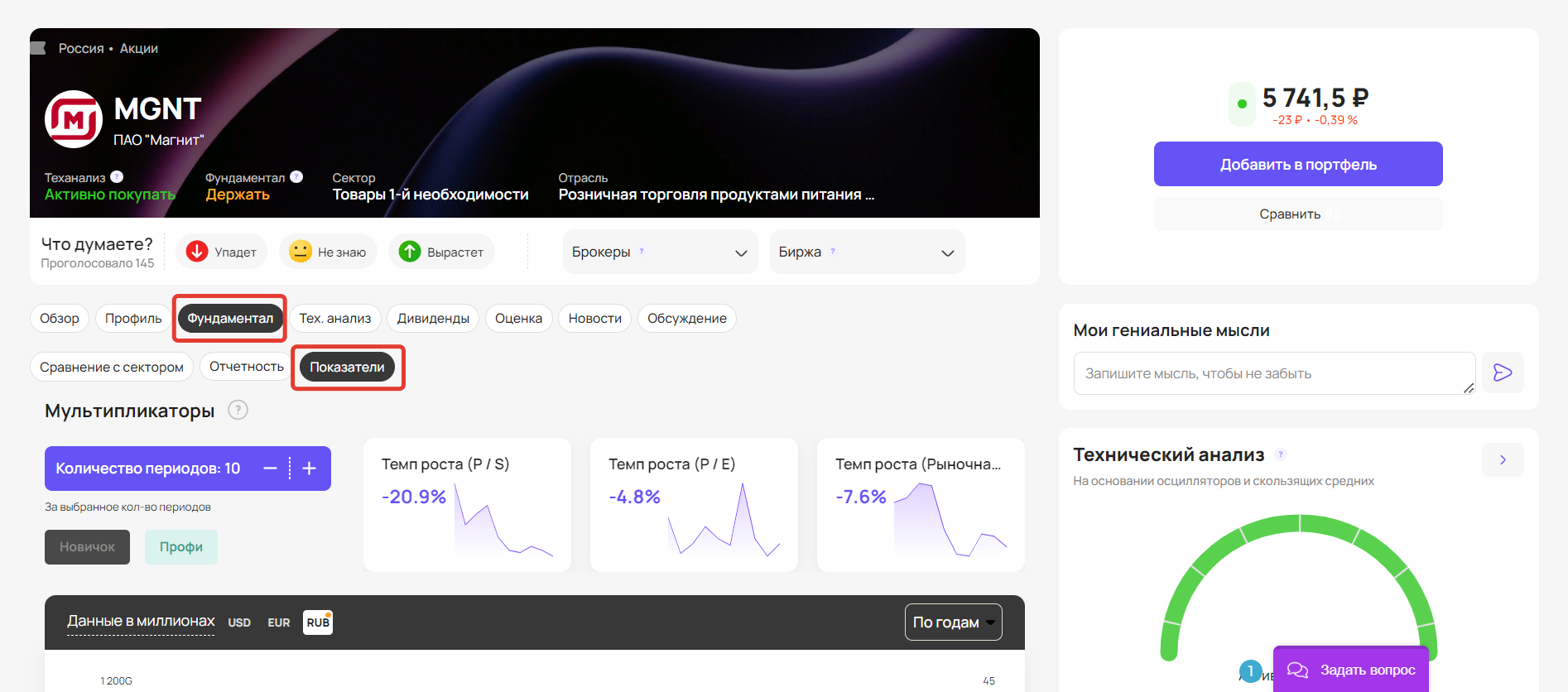

Также можно сравнить P/E ПАО Магнит относительно исторического показателя самого ритейлера. Для этого необходимо перейти из вкладки «Обзор» во вкладку «Фундаментал → Показатели».

Видим, что на текущий момент P/E ПАО Магнит находится на исторически среднем уровне. В 2019 году показатель был почти 35.

Разновидности P/E

Иногда вы можете натолкнуться на различные модификации мультипликатора P/E, а именно:

- Скользящий Trailing P/E.

- Ожидаемый Forward P/E.

- Усреднённый Shiller P/E.

- Скорректированный на долгосрочный рост PEG.

Скользящий P/E или Trailing P/E

Эту вариацию можно встретить на зарубежных ресурсах также под аббревиатурой TTM (trailing twelve months, последние 12 месяцев). На самом деле это и есть обычный и актуальный мультипликатор P/E. Его дополнительно обозначают «trailing» или «TTM», чтобы отличить от других вариаций или значений прошлых лет.

Forward P/E

Мультипликатор считается также как и классический вариант, где капитализация делится на чистую прибыль. Однако, мультипликатор учитывает в себе чистую прибыль не за предыдущие 12 месяцев, а за предстоящий год с опорой на рыночный консенсус прогноз. Консенсус прогноз – это среднее значение прогнозов экспертов и аналитиков. В инвестициях консенсус прогноз может строиться относительно ожидаемых финансовых результатов компаний, стоимости акций, доходности облигаций и других показателей.

.png)

Например, сейчас капитализация некой компании составляет $100 млн, а чистая прибыль за последние 12 месяцев равна $10. Консенсус прогноз по росту выручки компании на год вперёд составляет 15%. Это значит:

- Trailing P/E: $100 млн / $10 млн = 10.

- Forward P/E: $100 млн / ($10 млн + 15%) = 8,7.

Если форвардный P/E меньше текущего, то считается, что у бумаги есть потенциал роста. Также стоит отметить, что форвардный мультипликатор считается немного сложнее, так как для его получения нужно опираться на известные данные из отчётов компании, а ещё и уметь прогнозировать.

Коэффициент PEG

Ещё одна разновидность классического P/E – это его соотношение к ожидаемому росту чистой прибыли PEG (Prospective Earnings Growth) в периоде нескольких лет. Вторую составляющую считают, исходя из средних темпов роста EPS компании за прошедшие 3-5 лет, либо исходя из среднего прогнозного роста в течении ближайших 3-5 лет.

Мультипликатор неплохо себя показывает при оценке быстрорастущих компаний, так как позволяет сгладить эффект низкой базы. В классических значениях PEG ниже 1 говорит о возможной недооценке акций. Если мультипликатор выше 1, дороже выглядит стоимость компании.

Например, текущий P/E компании равен 20, и её средний темп роста на 3 года составляет 25%. Тогда PEG получится: 20 / 25 = 0,8. Важно отметить, что рост берётся как целое число в процентах, а не как часть от единицы. Полученный показатель говорит о том что компанию можно выгодно приобрести.

Нормальные значения P/E

В классике все значения мультипликатора P/E до 20 можно считать нормальными. Если значение P/E ниже 10, то компания оценивается даже как дешёвая.

Диапазон P/E от 20 до 30 считается «упитанным» значением для надёжных, стабильно растущих компаний. Всё, что выше 30, называется дорогим. Значение мультипликатора выше 50 не считается информативным и анализировать его не рекомендуется.

Как правило, показатели P/E могут быть разными в зависимости от отрасли из-за разной скорости роста и уровня рентабельности бизнеса. Поэтому нужно в целом опираться на средние значения по конкурентам и оглядываться на «классику».

В остальном, значение P/E может быть нормальным даже в зависимости от страны. Давайте посмотрим средний мультипликатор в зависимости от страны на сектор в здравоохранения в апреле 2023 года:

- Европа 25,6.

- США 24,1.

- Китай 34,9.

- Индия 22,9.

- Африка 15,1.

Как видно, наивысшее значение в Китае, который оптимально сочетает темпы роста и уровень надёжности. Наиболее дешёвое нормальное значение отмечается в Африке, так как там сектор развит слишком слабо.

Выводы:

- Мультипликатор P/E показывает, за какие сроки окупятся вложения в компанию.

- Сравнивая P/E разных компаний в секторе, инвестор может выбрать более недооценённую компанию по этому показателю.

- Модификаторы P/E позволяют оценить, есть ли у акций перспективы роста.