Что такое мультипликаторы?

Можно ли сравнить два разных бизнеса, осуществляющих свою деятельность в различных частях мира, и сказать, какой из них эффективнее? Конечно же можно, в этом нам и помогут мультипликаторы.

Мультипликаторы – финансовые показатели, с помощью которых можно не только оценить инвестиционную привлекательность бизнеса независимо от масштаба компании, но и сравнить компании между собой.

В этой статье рассмотрим показатель, позволяющий оценить долговую нагрузку компании - мультипликатор L/A.

Что такое платёжеспособность компании?

Перед тем как раскрывать мультипликатор L/A, поговорим о платёжеспособности компании. У каждой компании есть долги, по которым нужно платить.

Платёжеспособность - способность компании полностью и в срок платить по своим долгам.

Количество активов, их ликвидность (т. е. скорость обращения активов в денежные средства), объём долговой нагрузки, денежные потоки компании – всё это важные элементы платёжеспособности. L/A использует два важных элемента из этого списка – обязательства и активы.

Формула мультипликатора L/A

L/A (Liabilities to Assets) или Обязательства / Активы — это отношение общей задолженности компании к сумме её активов. Показывает долю обязательств компании в её общих активах.

.png)

Показатель отражается в процентах и показывает, на сколько процентов закредитована компания.

Низкое значение показателя говорит о том, что компания финансируется за счёт собственных средств.

Высокие значения дают инвестору сигнал, что компания активно занимает средства и использует их для осуществления деятельности.

Нормативным значением показателя считают 50%.

Если показатель выше, закредитованность достаточно высокая - в случае внешних потрясений и финансовых трудностей, риск неплатёжеспособности компании растёт быстрее, чем у конкурентов с более низким показателем L/A.

Чем ниже показатель L/A, тем выше у компании манёвренность.

Стоит отметить, что не для всех отраслей в такой интерпретации L/A работает стабильно. Есть отдельные отрасли, в которых высокий L/A – норма. Например, для банковской, строительной и авиационной отраслей, значения L/A около 90% - абсолютная норма. Потому при анализе необходимо учитывать специфику бизнеса, а также конкретную ситуацию у компании.

Что означают составляющие мультипликатора L/A и как рассчитать его вручную?

У мультипликатора всего две составляющие – обязательства и активы. Рассмотрим каждый из них подробнее.

Что такое обязательства?

Здесь важно понять, что такое обязательства и чем они отличаются от долга. Быстрый спойлер: обязательства и долг - это не одно и тоже.

.png)

В простых интерпретациях эти два термина используются как взаимозаменяемые, но в мире финансов их необходимо разграничивать. Все долги – обязательства, но не все обязательства – долги.

Разберёмся подробнее. Обязательства учитывают всю задолженность компании перед третьими лицами: сотрудниками, поставщиками, банками и другими контрагентами.

Долг – те обязательства, по которым компания платит проценты. Сюда включают кредиты и займы, а также аренду и лизинг.

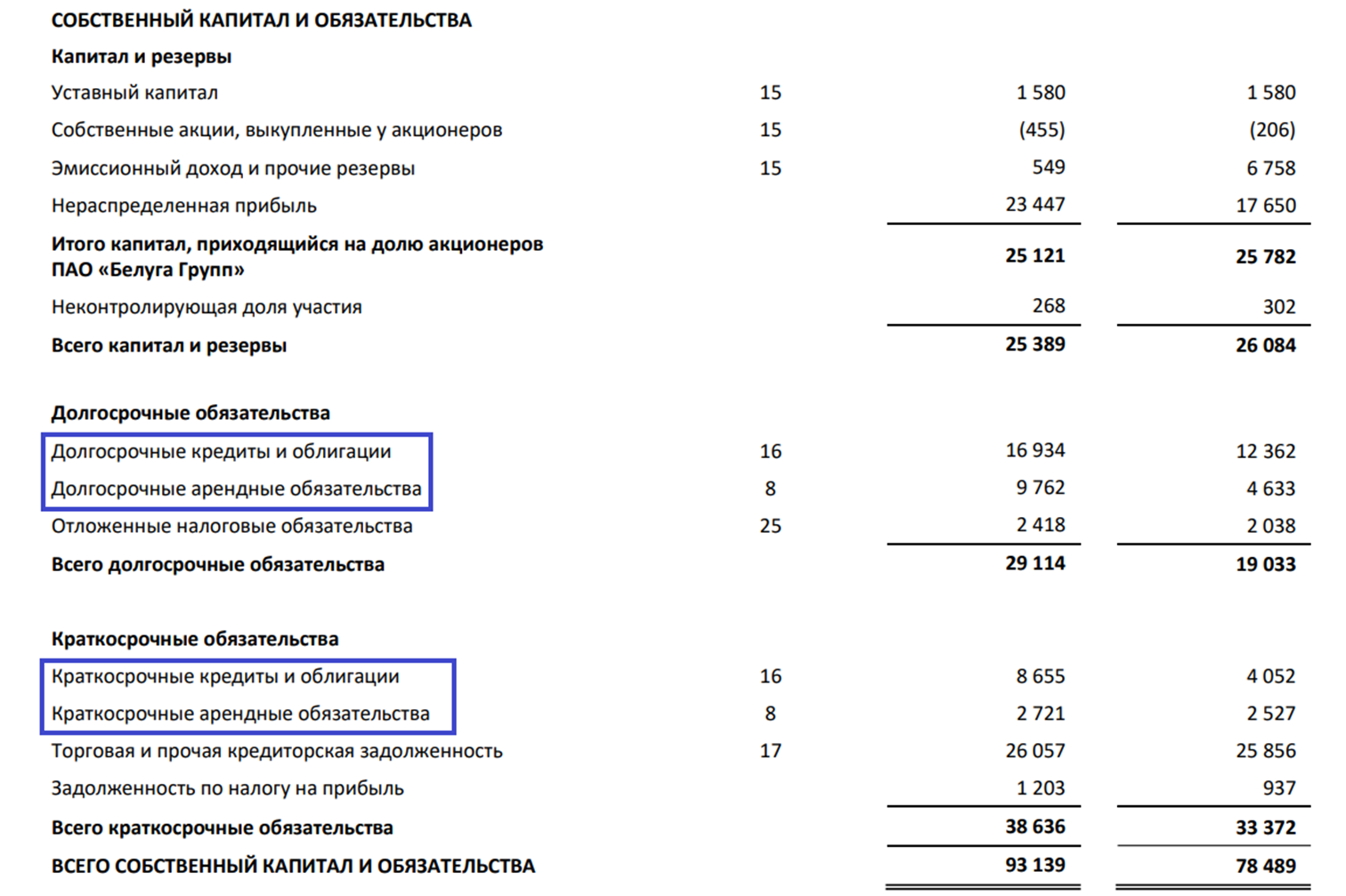

Для примера, посмотрим отчётность компании «Белуга Групп» за 2022 год. Нас интересует раздел «Капитал и резервы».

Синим цветом здесь отмечены строки, которые относятся к долгу. Обязательства здесь отражаются суммой строк «Всего долгосрочные обязательства» и «Всего краткосрочные обязательства».

Что такое активы?

Активы – это все объекты, которыми может распоряжаться компания в своей деятельности. Сюда относится готовая продукция, денежные средства, нематериальные активы (лицензии, товарные знаки и т. д.), отгруженные товары и так далее.

Снова обратимся к отчёту Белуги, но уже к разделу «Активы».

Теперь можем рассчитать L/A для Белуга Групп.

Всего активы: 93,139 млрд рублей (на 31.12.2022)

Всего обязательства: 29,114 + 38,636 = 67,75 млрд рублей

L/A = 67,75 / 93,139 = 0,727 * 100 = 72,7%

Закредитованность компании на 2022 год составляет 72,7%. Стоит ли, увидев эти цифры, бежать и продавать акции компании? Спойлер: нет. А почему, рассмотрим в следующем разделе.

Где посмотреть L/A на profinansy.ru и как анализировать компании, используя мультипликатор L/A?

Мы уже рассчитали мультипликатор для компании Белуга Групп. Давайте теперь посмотрим, как можно сделать это на profinansy.ru.

Переходим в карточку компании Белуга Групп и открываем раздел «Фундаментал → Отчётность».

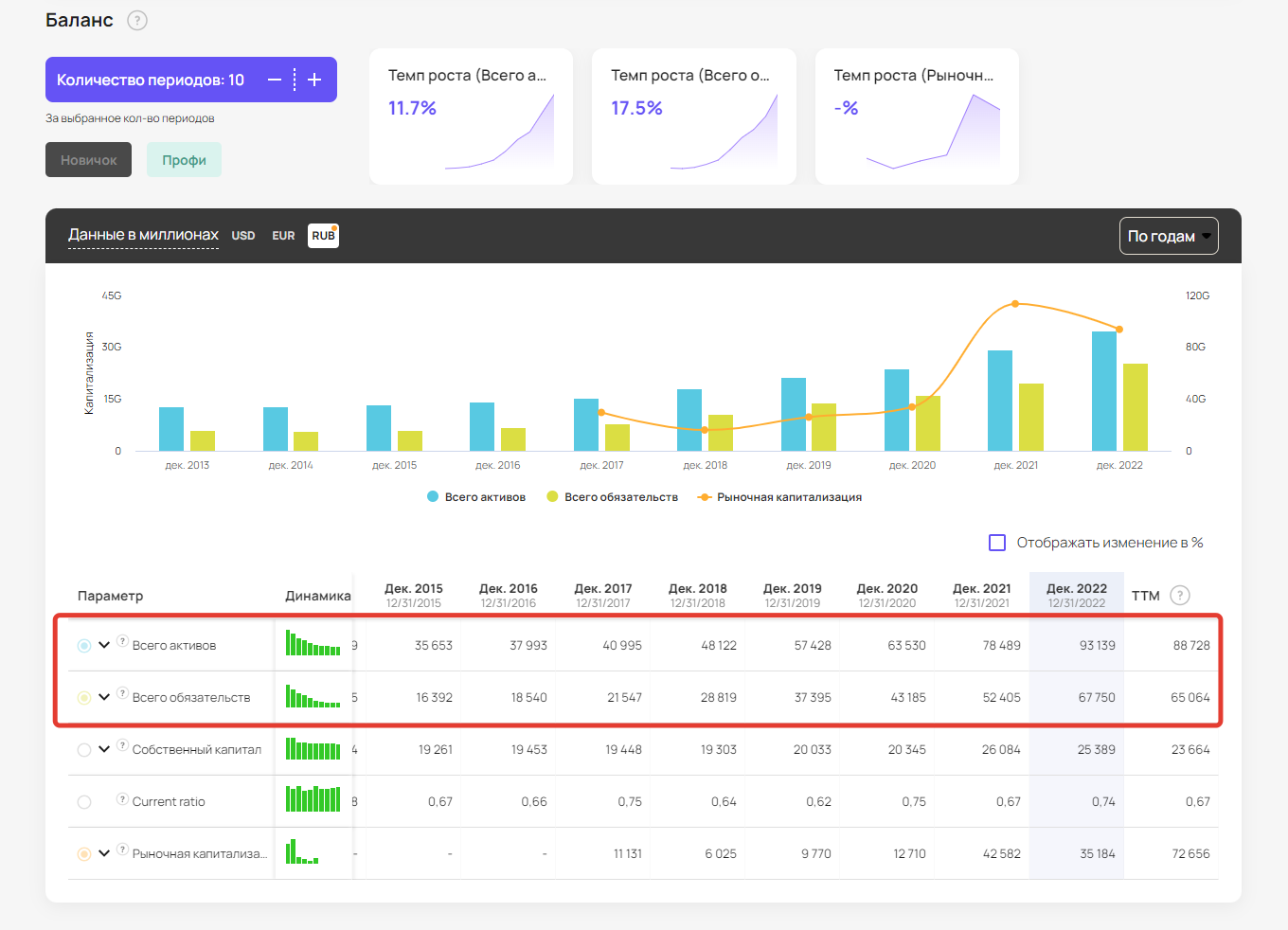

Нам нужен «Баланс».

Нам нужен «Баланс».

С готовыми цифрами Активов и Обязательств 67 750 млн / 93 139 млн = 72,7 * 100 = 72,7%, рассчитать L/A за 2022 год получилось быстрее. Для сравнения посчитаем L/A за последние 12 месяцев (TTM), L/A составит 65 064 / 88 728 = 73,32%.

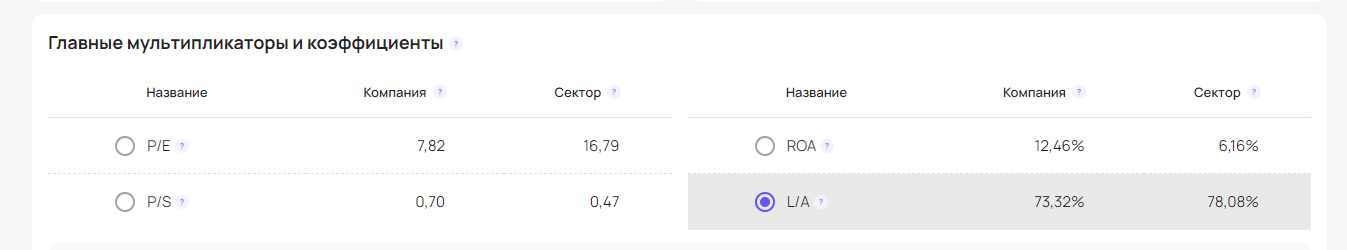

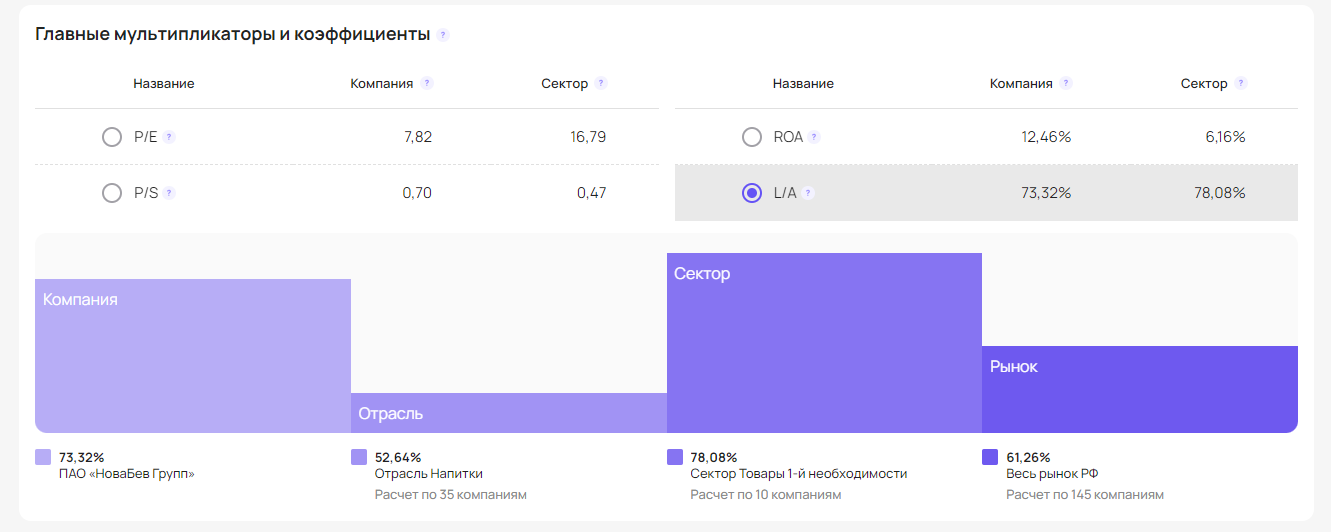

Но можно узнать актуальное значение L/A компании ещё проще! Для этого в разделе «Обзор» прокручиваем страницу до «Главные мультипликаторы и коэффициенты».

В этом разделе всё уже посчитано за нас по самым актуальным данным - TTM. Но как же понять, насколько данное значение нормально по сравнению с отраслью?

Чуть ниже мы можем увидеть рассчитанный мультипликатор L/A по компании, отрасли, сектору и в целом по рынку.

L/A нашей компании составляет 73,32%, что несколько выше нормы в 50%. Но страшно ли это? Сравнивая с сектором, понимаем, что всё хорошо. L/A по сектору в среднем составляет 78,08%. То есть долговая нагрузка Белуга Групп даже ниже, чем у конкурентов, что позитивно для компании и даёт ей преимущество.

Кроме сравнения по сектору в моменте, стоит анализировать мультипликатор в динамике. Динамика показателя отражает как компания росла и за счёт каких средств наращивала активы.

Снова обратимся к компании и посчитаем L/A за последние три года.

В 2022 году он составил 72,7%.

В 2021 году 66,7%.

В 2020 году 67,9%.

Увеличение показателя говорит о том, что компания более активно наращивает обязательства, чем активы, которые финансировались именно заёмными средствами. Так, в 2022 году обязательства выросли на 29,3%, а активы только на 18,7%, что и вызвало рост L/A.

Показатель почти не возрастёт, если обязательства и активы изменились пропорционально друг другу.

При снижении мультипликатора обязательства растут медленнее, чем активы.

Выводы:

- Мультипликатор L/A - это отношение обязательств к активам. Он помогает понять уровень долговой нагрузки компании. Чем выше показатель, тем больше долговая нагрузка.

- Сравнивая L/A разных компаний в секторе, инвестор может выбрать компанию с наименьшей долговой нагрузкой и наибольшей манёвренностью бизнеса в условиях неопределённости.

- Мультипликатор L/A необходимо смотреть как на конкретный год, сравнивая с компаниями и сектором, так и в динамике по одной компании.