В этой статье вы узнаете, как использовать мультипликатор Net Debt/EBITDA в анализе акций.

Что такое мультипликаторы?

Для сравнения компаний между собой инвесторы давно придумали разнообразные параметры, которые и называют мультипликаторами.

Мультипликаторы – это финансовые показатели, с помощью которых можно оценить инвестиционную привлекательность бизнеса в отрыве от масштаба, и сравнить компании между собой.

В данной статьи рассмотрим мультипликатор, позволяющий оценить способность компании обслуживать свой долг, а именно, мультипликатор Net Debt/EBITDA или Чистый долг/EBITDA.

Что такое платёжеспособность компании?

Перед тем, как раскрывать мультипликатор Net Debt/EBITDA, поговорим о платёжеспособности компании. У каждой компании есть обязательства, по которым нужно платить. Способность компании полностью и в срок платить по своим долгам и называется платёжеспособностью.

Количество активов, их ликвидность (то есть скорость обращения активов в денежные средства), объём долговой нагрузки, денежные потоки компании – всё это ключевые элементы платёжеспособности. Net Debt/EBITDA – важный мультипликатор, отражающий способность компании обслуживать свой долг.

Чем долг отличается от обязательств?

В целом, эти два понятия достаточно схожи между собой и часто используются как взаимозаменяемые, но в мире финансов их необходимо разграничивать. Все долги – обязательства, но не все обязательства – долги.

.png)

Разберёмся подробнее. Обязательства учитывают всю задолженность компании перед третьими лицами: сотрудниками, поставщиками, банками и другими контрагентами.

Долг – те обязательства, по которым компания платит проценты. Сюда включают кредиты и займы, а также аренду и лизинг.

Что показывает мультипликатор Чистый долг/EBITDA?

Net Debt/EBITDA (также ND/EBITDA и Чистый долг/EBITDA) – коэффициент долговой нагрузки компании, который показывает способность компании платить по своим кредитам и займам.

Отношение чистого долга к показателю EBITDA указывает на количество периодов, которые компании потребуются для погашения долгов при текущих объёмах поступлениях денежных средств.

Отношение чистого долга к показателю EBITDA указывает на количество периодов, которые компании потребуются для погашения долгов при текущих объёмах поступлениях денежных средств.

Чем меньше показатель – тем быстрее компания может погасить свои долги. Нормативное значение Net Debt/EBITDA равно 3. Это означает, что компания не слишком перегружена долгами и в состоянии нормально обслуживать свой долг. То есть шанс банкротства достаточно низкий.

Чем выше коэффициент, тем дольше предприятие будет рассчитываться по своим финансовым обязательствам, тогда возникают различные риски, вплоть до признания компании неплатёжеспособной и её банкротство.

Показатель на уровне 4 – 5 считается завышенным и рассматривается как яркий красный флаг для инвесторов.

Формула Чистый долг/EBITDA

Разберём, что представляют собой Чистый долг и EBITDA.

Чистый долг – все долги компании, скорректированные на размер денежных средств и их эквивалентов, которые имеет компания. Под денежными эквивалентами понимаются активы, которые компания может быстро превратить в деньги.

.png)

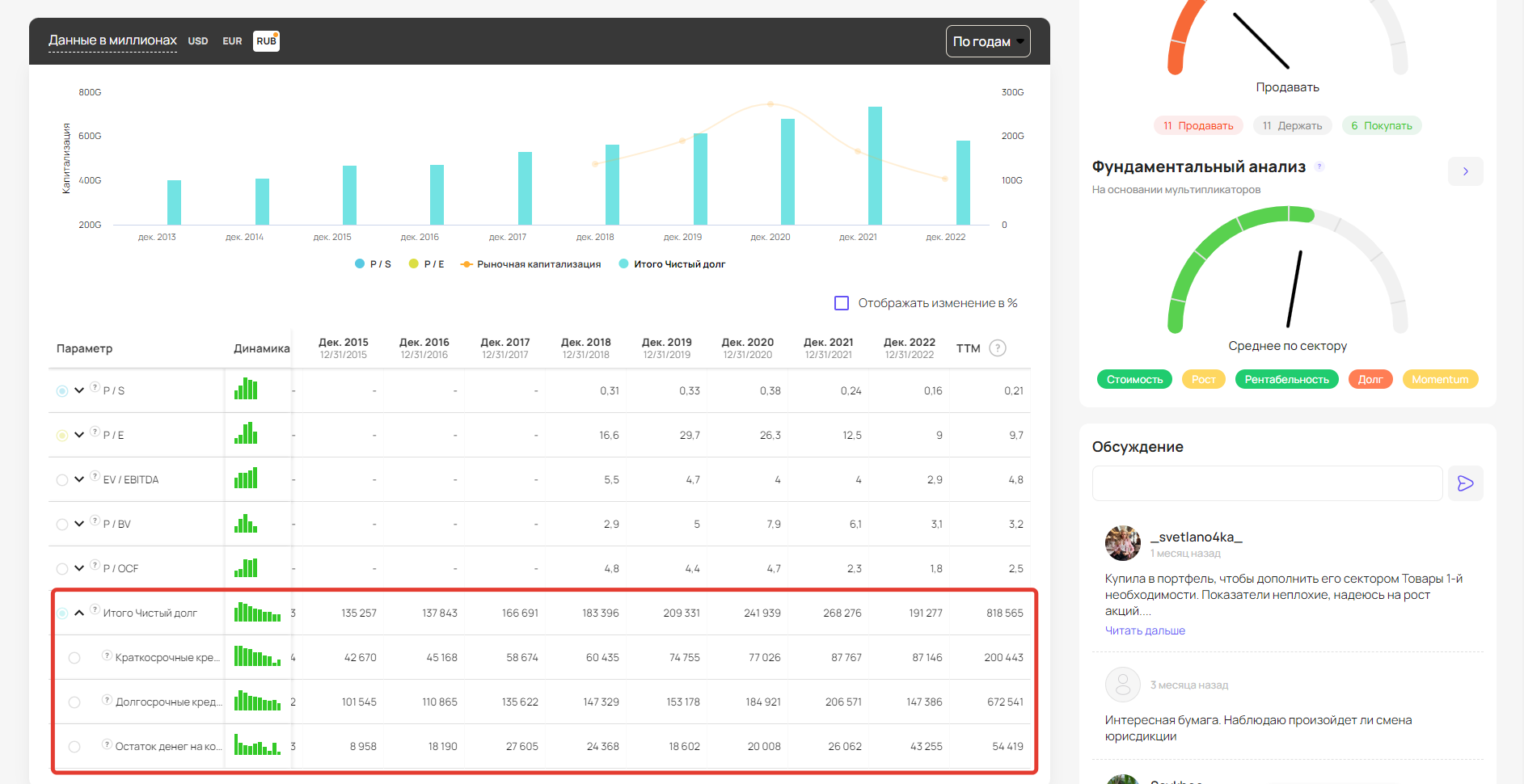

Посмотрим данные по чистому долгу компании X5 Retail Group на profinansy.ru. Переходим в карточку компании и открываем раздел «Фундаментал → Показатели». Нам нужны «Мультипликаторы».

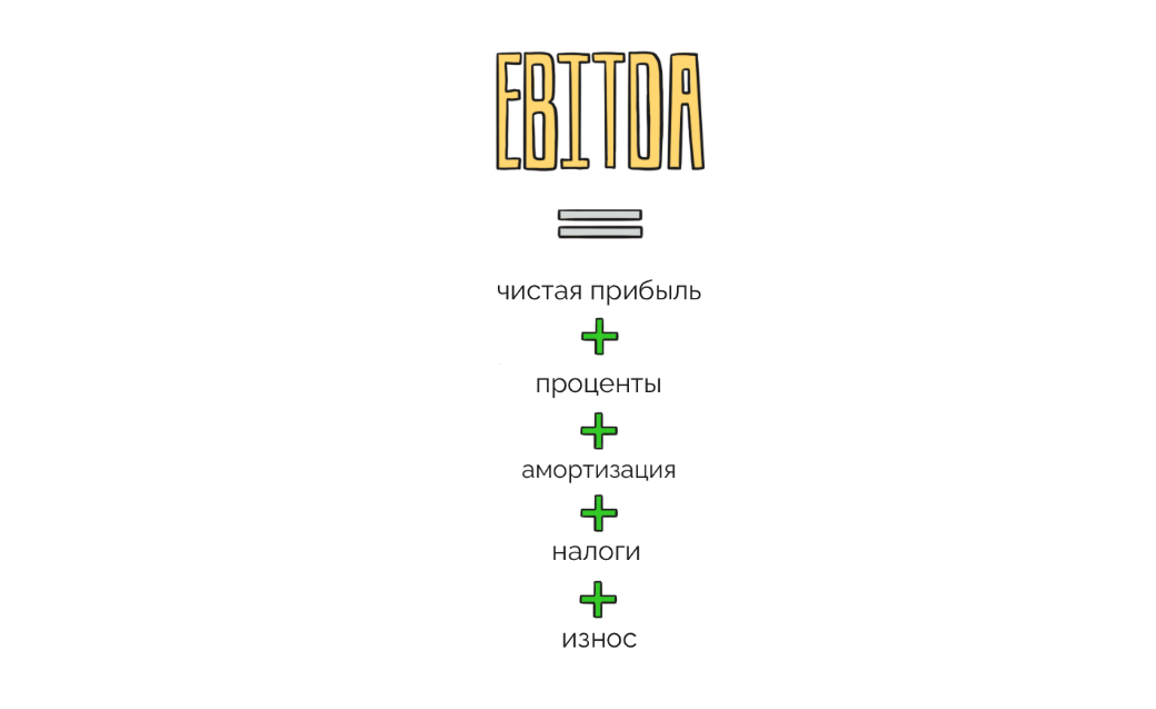

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) – это прибыль компании до вычета процентов по кредитам, налогов на прибыль и амортизации. Это расчётный показатель, в отчёте его не встретишь, но иногда он добавляется в пресс-релизы.

EBITDA = Чистая прибыль + Финансовые доходы/расходы + Налог + Износ + Амортизация

Говоря простым языком, EBITDA показывает, сколько бы получала компания, если бы не платила государству, кредиторам, а оборудование бы не портилось со временем.

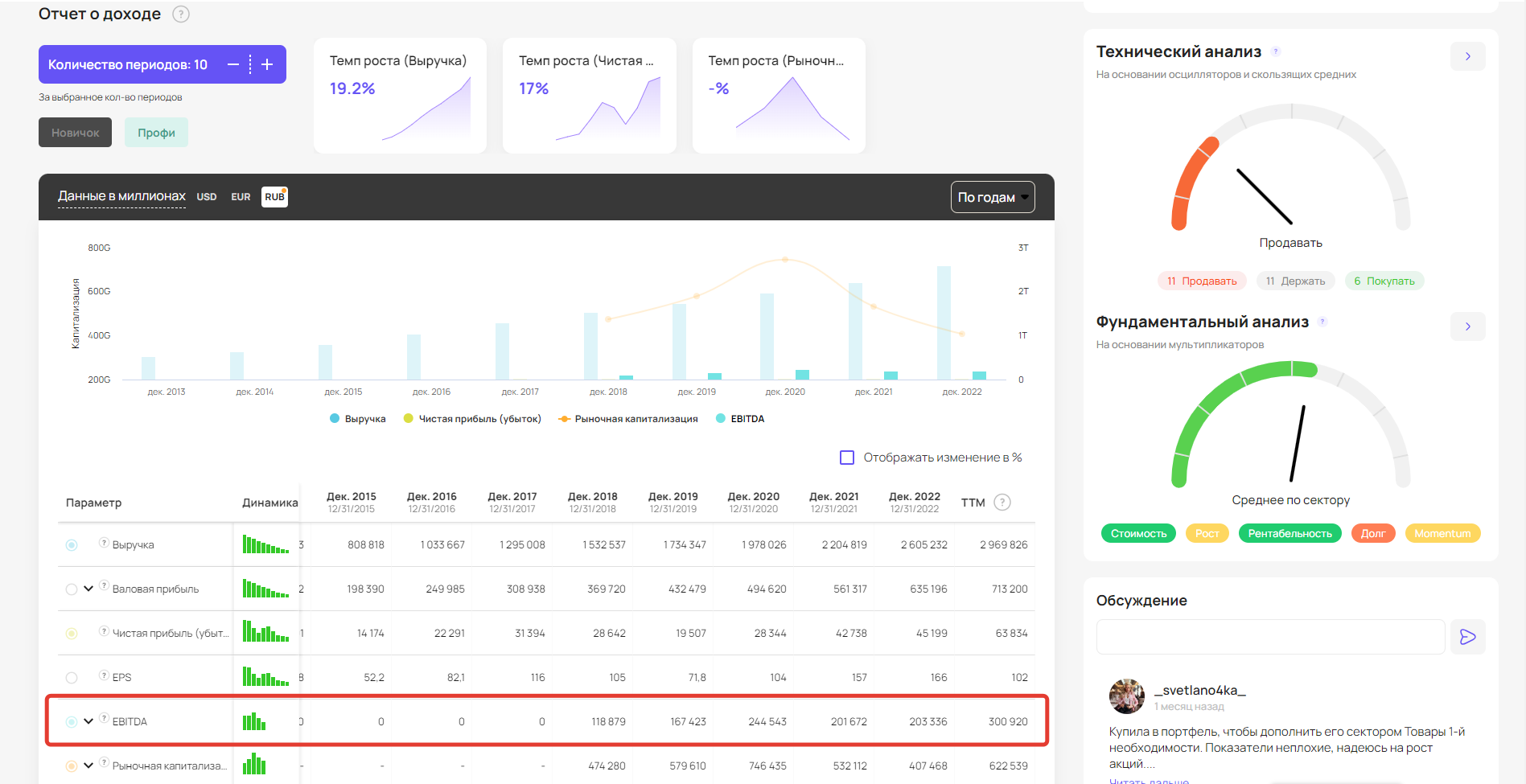

За информацией о размере EBITDA X5 Retail обратимся к profinansy.ru. Переходим в карточку компании и открываем раздел «Фундаментал → Отчётность». Нам нужен «Отчёт о доходе».

С компонентами мультипликатора мы ознакомились, давайте перейдём к расчётам.

Как рассчитать Net Debt/EBITDA вручную и где можно посмотреть данные по мультипликатору на profinansy.ru?

Итак, Net Debt/EBITDA – отношение чистого долга компании к прибыли до уплаты налогов, вычета процентов и отчислений на амортизацию.

Рассчитаем показатель для X5 Retail. Информацию возьмём из скриншотов выше.

- Net Debt: 818,565 млрд рублей

- EBITDA: 300,920 млрд рублей

- Net Debt/EBITDA = 818,565 / 300,920 = 2,72

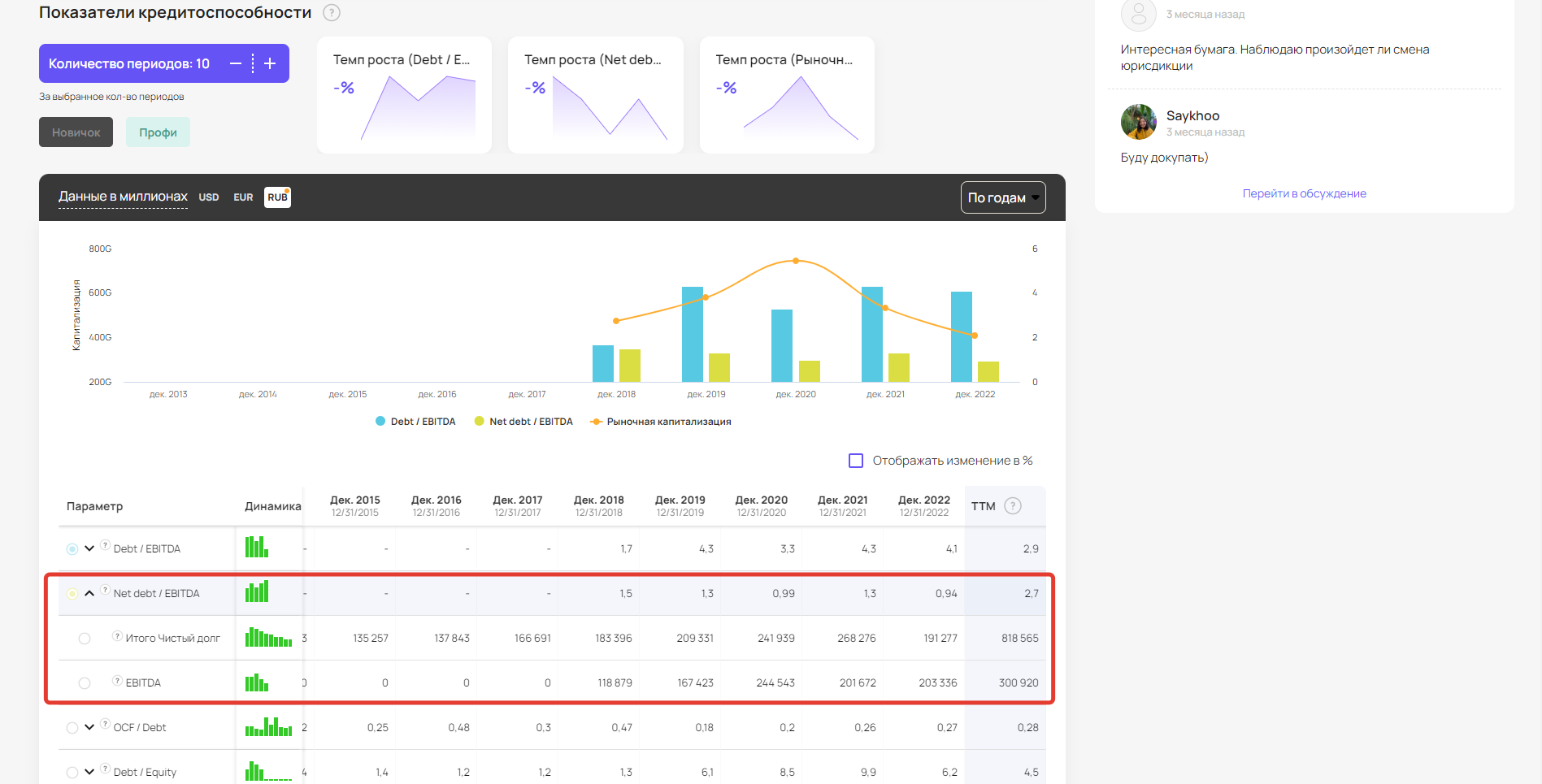

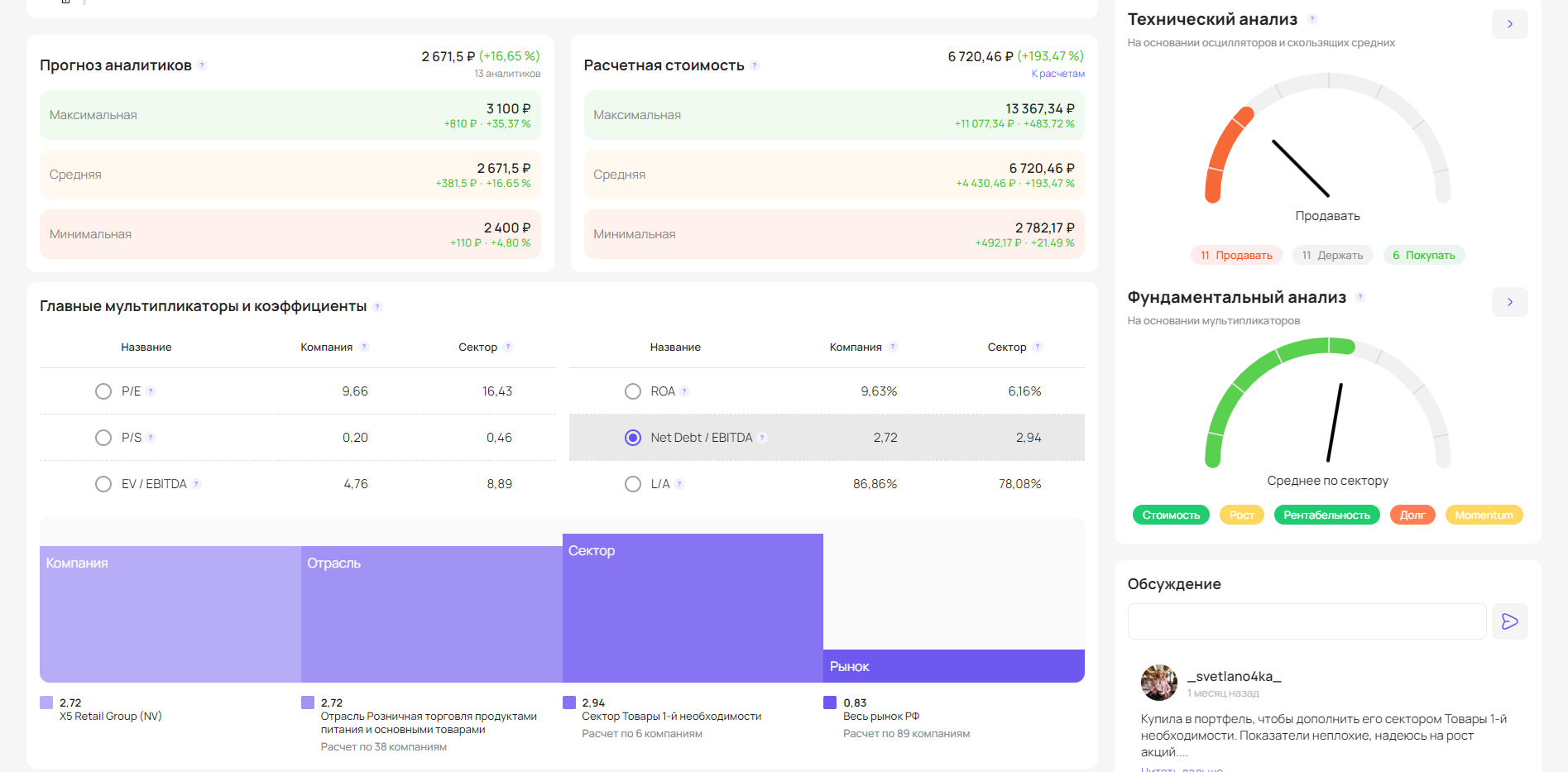

А теперь магия от profinansy.ru. Переходим в раздел «Фундаментал → Показатели» и листаем до показателей кредитоспособности. Здесь у нас уже посчитан Net Debt/EBITDA за каждый период. Раскрыв мультипликатор, можно увидеть данные по чистому долгу и EBITDA, на основании которых посчитан мультипликатор.

Итак, Net Debt/EBITDA компании X5 Retail составляет 2,72. То есть, получая текущий объем EBITDA, компания может погасить весь чистый долг менее чем за 3 года.

Какие значения может принимать мультипликатор Net Debt/EBITDA?

Мы уже оговорили нормативные значения показателя. Комфортным уровнем Net Debt/EBITDA является значение до 3. Для компаний, растущих быстрыми темпами, нормой можно назвать значение до 4. Всё, что превышает данные значения – это явный сигнал о возможных финансовых затруднениях компании. Либо у неё слишком большой долг, либо она почти не получает прибыли. Но может ли быть показатель Чистый долг/EBITDA отрицательным?

Да, коэффициент Net Debt/EBITDA может быть отрицательный в двух случаях:

- у компании отрицательная EBITDA – это значит, что бизнес компании убыточный, она не получает прибыль;

- у компании отрицательный чистый долг – также называет «чистая денежная позиция». Это ситуация, когда на балансе компании накопилось столько денежных средств и эквивалентов, что они превышают размер долга. Эта ситуация положительна, так как компания может в любой момент погасить все свои долги.

Если Net Debt/EBITDA снижается – это позитивно. В таком случае компания либо сокращает долг и наращивает объём денежных средств на счетах, либо работает более эффективно и увеличивает прибыли. Если показатель снижается, тенденции обратные.

Как анализировать компании, используя мультипликатор Net Debt/EBITDA?

Итак, мы посмотрели расчёт мультипликатора у X5 Retail Group и сделали вывод, что он находится на оптимальном уровне, но давайте сравним его с сектором и отраслью.

Для этого в разделе «Обзор» прокручиваем страницу до мультипликаторов и коэффициентов.

Net Debt/EBITDA у X5 Retail составляет 2,72, тогда как у сектора показатель находится на уровне 2,94. Делаем вывод, что X5 может обеспечивать свои долги лучше, чем её конкуренты. А это означает, что стабильность компании куда выше.

В итоге, с помощью мультипликатора Net Debt/EBITDA, мы можем сравнивать между собой компании из одного сектора и выбирать ту, которая лучше всего способна платить по своим долгам. С помощью этого мультипликатора мы снижаем риски того, что компания, в которую мы инвестировали, станет банкротом.

Выводы:

- Net Debt/EBITDA – отношение чистого долга компании к прибыли до уплаты налогов, вычета процентов и отчислений на амортизацию. Показатель ниже 3x считается нормой. Если он превышает это значение, то стоит проанализировать долг и прибыль компании подробнее.

- Сравнивая показатель чистый долг/EBITDA разных компаний в секторе, инвестор может выбрать компанию с наивысшей способностью платить по своим долгам.

- Если Net Debt/EBITDA отрицательный, то смотрим причину. Если отрицательна EBITDA – компания убыточна, если отрицателен чистый долг – то компания накопила значительный объём денег на счетах.