Что значит чистый долг? Показатель Net Debt

Чистый долг (Net Debt) в отчётности компании показывает, сколько компания реально должна кредиторам, арендодателям в данный момент, без учёта денег, которые компания может использовать для покрытия задолженностей.

Чистый долг и долг - это два разных понятия, связанных с финансовыми обязательствами.

Долг (Debt) относится к общей сумме денег, которую компания или лицо должны другим сторонам. Долг может быть в виде займов, кредитов, облигаций или других финансовых обязательств. Долг представляет собой сумму, которую компания обязана вернуть в будущем.

(1).png)

Чистый долг указывает на реальную сумму, которую компания должна погасить за вычетом имеющихся у неё ресурсов. Чистый долг – это остаток долга после вычета денежных средств и финансовых активов, которые могут быть использованы для погашения долга.

О чём говорит чистый долг?

Показатель чистого долга - это та или иная способность компании управлять долговыми обязательствами.

Поэтому анализ чистого долга компании помогает инвестору оценить финансовую устойчивость и риск инвестирования в этот бизнес.

Вот ключевые аспекты, на которые обращают внимание инвесторы при таком анализе:

- Платёжеспособность. Чистый долг показывает, сколько денег компания реально должна, и насколько она способна погасить свои долговые обязательства. Если чистый долг значительно превышает доступные средства компании, это может указывать на финансовые проблемы и риск невыполнения обязательств.

- Финансовая гибкость. Если компания имеет высокий чистый долг, это может ограничить её финансовую гибкость. Высокая долговая нагрузка может означать, что компания тратит большую часть своих денежных средств на погашение долга и процентов. Как результат, это может снизить её возможности для инвестиций, роста и развития.

- Риск инвестиций. Высокий чистый долг может повысить риск инвестиций. Если компания не в состоянии эффективно управлять своим долгом или имеет недостаточный денежный поток для его погашения, это может привести к неплатёжеспособности или даже банкротству. Инвесторы стремятся минимизировать риски и предпочитают компании с низкими уровнями чистого долга, с хорошими показателями платёжеспособности.

Таким образом, чистый долг предоставляет инвесторам информацию о финансовом положении компании и помогает им принимать обоснованные решения об инвестировании. Это позволяет учитывать риски и возможности, связанные с долговой нагрузкой компании.

Формула чистого долга

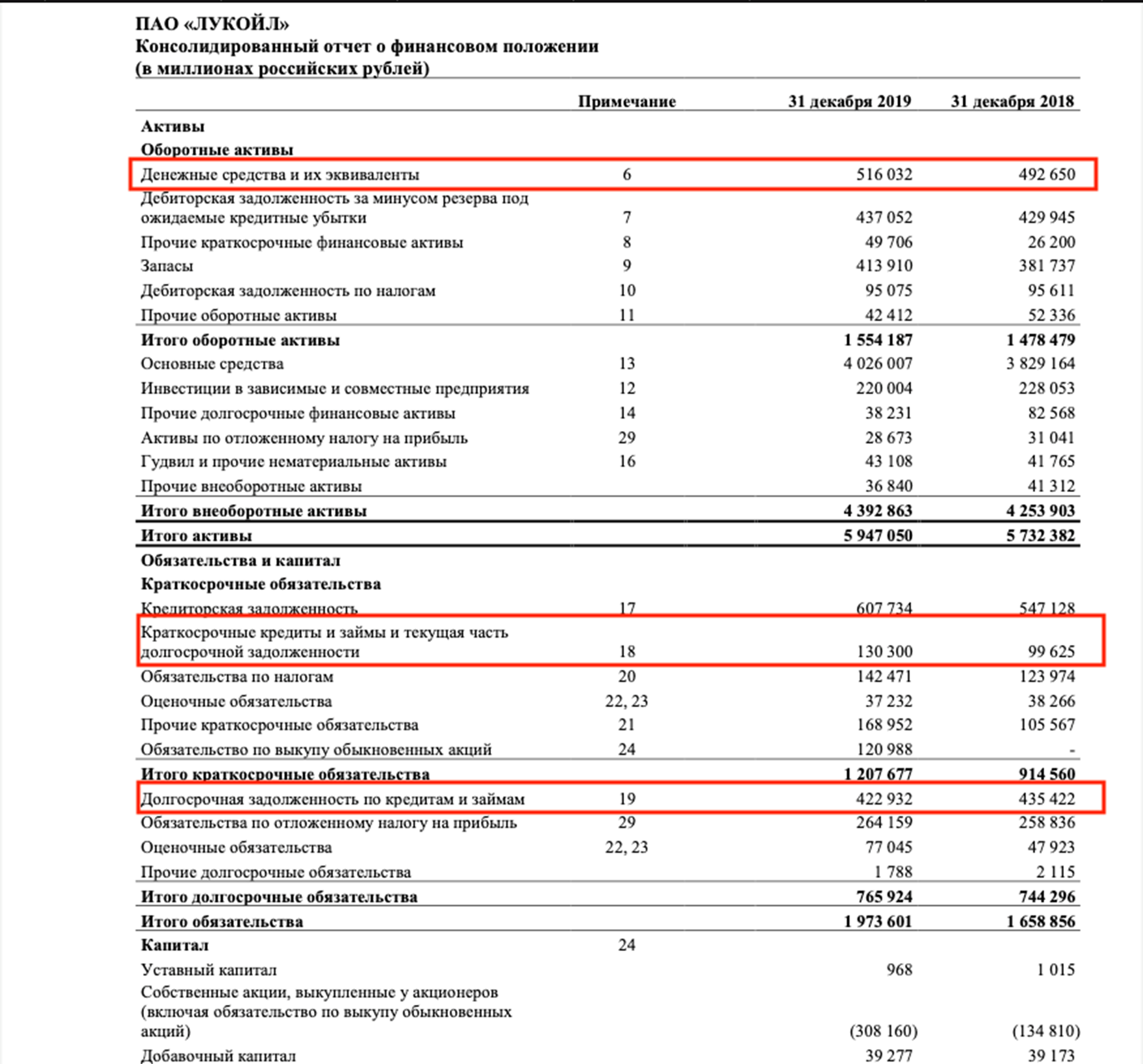

Все данные, которые нужны для расчёта чистого долга, находятся в отчёте компании, в разделе «Баланс».

У чистого долга есть формула для расчета:

Чистый долг = Долгосрочные кредиты и займы + краткосрочные кредиты и займы – Денежные средства компании.

.png)

В краткосрочные и долгосрочные займы входят:

- кредиты (займы)

- обязательства по финансовой аренде (лизингу)

- выпущенные долговые ценные бумаги

- производные финансовые инструменты

- задолженности по выплате дивидендов.

Для примера, посчитаем размер чистого долга у компании Лукойл за 2019 год.

Расчёт производим в млн рублей.

Расчёт производим в млн рублей.

Чистый долг = 130 300 + 422 932 – 516 032 = 37 200 млн руб.

Теперь мы знаем, сколько компания должна на данный момент без учёта денег, которые она может использовать для погашения долга.

Где посмотреть динамику чистого долга у любой компании на profinansy.ru?

Больше не нужно терять время на сайтах компаний, искать отчёты и считать всё самостоятельно – готовую цифру чистого долга можно найти на сайте profinansy.ru за несколько секунд.

1. Заходим на сайт profinansy.ru и вводим в поиске нужную компанию, например, ГМК Норникель. Выбираем её из списка.

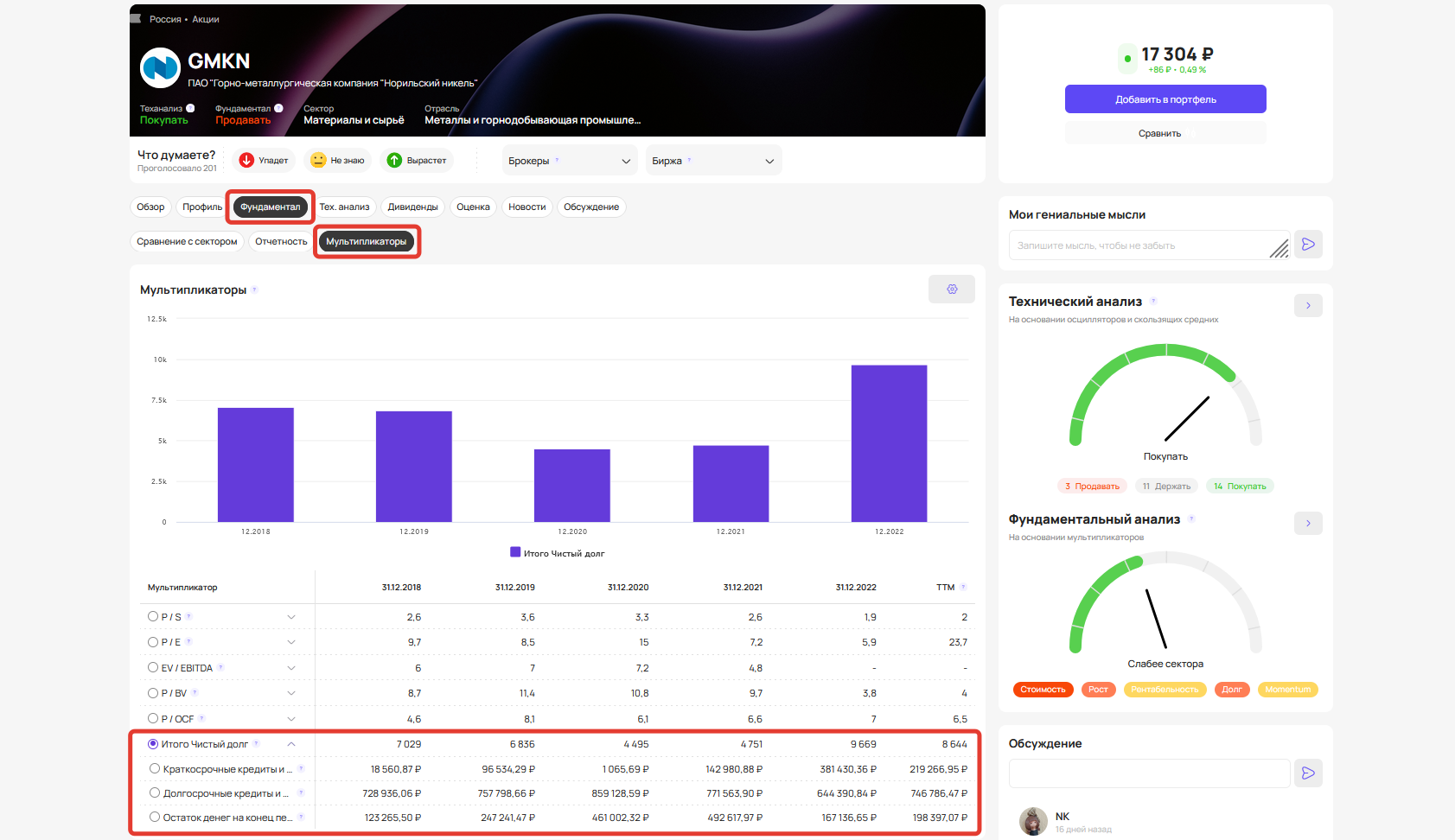

2. Нажимаем на раздел «Фундаментал → Мультипликаторы». В этом разделе вы найдёте уже посчитанный чистый долг.

Если кликните на сам параметр, то увидите все показатели, по которым был посчитан Чистый долг - больше их не нужно искать в Отчёте компании.

Отрицательный чистый долг

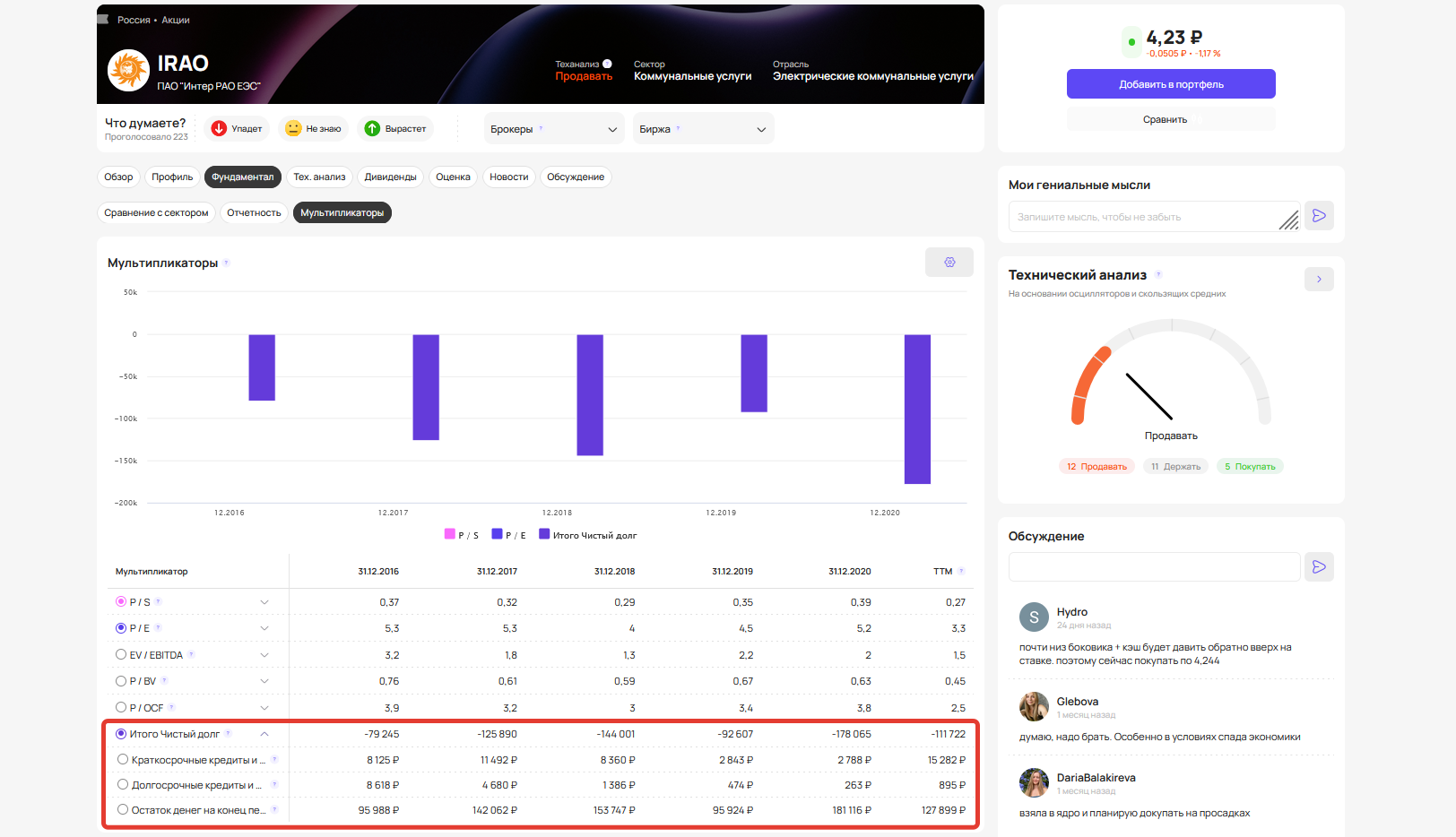

У компании может быть отрицательный чистый долг.

Отрицательный чистый долг получается, когда у компании больше денежных средств и финансовых активов, чем долговых обязательств.

Это означает, что компания имеет положительное финансовое состояние и может считаться финансово здоровой.

Пример компании с отрицательным чистым долгом – Интер РАО, которая сокращает размер долга и наращивает на счетах количество денежных средств и их эквивалентов.

Отрицательный чистый долг является хорошим сигналом финансовой стабильности. Он позволяет компании иметь больше финансовой свободы и возможностей для инвестиций или расширения бизнеса.

В то же время, отрицательное значение является показателем того, что у компании избыток высоколиквидных активов. Это говорит о том, что она неэффективно использует имеющиеся у неё денежные средства.

Почему инвестору важно следить за чистым долгом?

Инвесторам важно следить за чистым долгом по нескольким причинам.

- Оценка финансовой устойчивости. Если у компании высокий уровень долга, это может указывать на её ограниченную способность погашать долги и управлять финансовыми рисками. Наблюдение за чистым долгом помогает инвесторам определить, насколько стабильна финансовая позиция компании, и способна ли она справиться с возможными трудностями.

- Риск инвестиций. Высокий чистый долг увеличивает риск инвестиций. Если компания имеет значительные долговые обязательства, это может снизить её финансовую гибкость и увеличить вероятность неплатёжеспособности или даже банкротства. Инвесторы стремятся минимизировать риски, поэтому анализ чистого долга помогает им принимать взвешенные решения и избегать компаний с высоким уровнем долга.

- Управление дивидендами и ростом. Чистый долг имеет важное значение для оценки возможности компании выплачивать дивиденды и финансировать свой рост. Высокий чистый долг может ограничить способность компании выплачивать дивиденды инвесторам или инвестировать в новые проекты. Следовательно, инвесторы интересуются уровнем чистого долга, чтобы понять, насколько компания может генерировать прибыль и обеспечивать возврат инвестиций.

- Отношения с кредиторами. Если компания имеет высокий чистый долг, это может затруднить её возможность получить новый кредит или получить более выгодные условия у существующего кредитора.

Выводы:

- Наблюдение за чистым долгом позволяет более точно оценить финансовую устойчивость компании, её способность погашать долги и риск инвестиций.

- Анализ чистого долга помогает инвесторам принимать объективные решения о своих инвестициях, основываясь на фактической финансовой ситуации компании.

- Если чистый долг компании высокий, инвесторы могут воздержаться от инвестиций или начнут рассчитывать на более высокую доходность, чтобы компенсировать дополнительный риск

- Если компания имеет низкий чистый долг, значит она управляет своими финансами эффективно и у неё есть достаточно свободных средств для инвестиций в новые проекты или для расширения бизнеса - это указывает инвесторам на потенциальный рост и возможность получения прибыли от своих инвестиций.