Что такое денежные потоки?

В компаниях постоянно происходит движение денег. Они поступают из разных источников и списываются на разные цели. Эти движения денег называют денежными потоками.

Выделяют три группы денежных потоков:

- от операционной деятельности (Cash flows from operating activities);

- от инвестиционной деятельности (Cash flows from investing activities);

- от финансовой деятельности (Cash flows from financing activities).

.png)

Все потоки отражаются в финансовой отчётности компании. Они размещаются в Отчёте о движении денежных средств (ОДДС). Этот отчёт помогает рассмотреть денежную составляющую бизнеса и оценить свободный денежный поток компании.

Что такое свободный денежный поток или FCF?

Свободный денежный поток (FCF или Free cash flow) — деньги, полученные от основной деятельности, которыми компания располагает после затрат на поддержание бизнеса (капитальные затраты).

Свободный денежный поток помогает понять, сколько у компании остаётся реальных денег после всех поступлений и трат.

Слово «свободный» отражает суть этих денег – их можно потратить без ущерба для бизнеса.

Куда компания может потратить эти деньги:

- дивиденды;

- выкуп акций;

- покупка других компаний (слияние или поглощение);

- погашение долгов и др.

Компания может и не тратить деньги, а отложить их в качестве резерва.

Расчёт FCF

FCF не является бухгалтерским показателем, поэтому компании не обязаны его отражать в отчётности. Однако он регулярно рассчитывается для анализа бизнеса и принятия управленческих решений.

Инвестор может подсчитать свободный денежный поток сам, поискать значение в пресс-релизах компании или воспользоваться специальными сайтами, которые помогают оценить бизнес компаний.

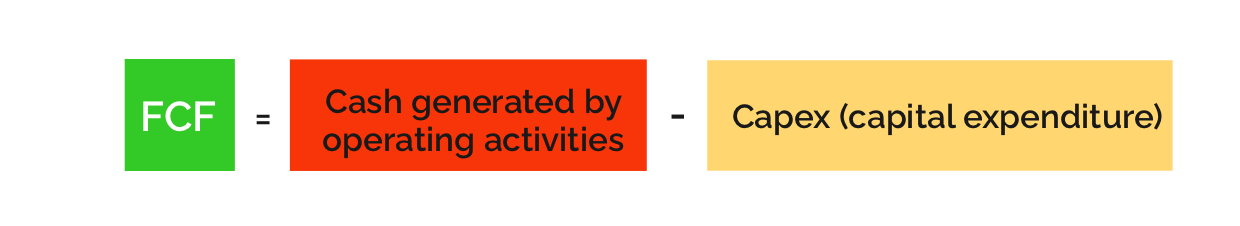

Чаще всего формула FCF выглядит так:

FCF = Чистый денежный поток от операционной деятельности – Капитальные затраты

Для расчёта по формуле свободного денежного потока по формуле нужно:

- обратиться к ОДДС;

- определить размер чистого денежного потока от операционной деятельности;

- определить размер капитальных затрат.

К капитальным затратам относится приобретение компанией основных средств и нематериальных активов. Эта статья находится в разделе «Денежные потоки от инвестиционной деятельности» в ОДДС.

В капитальных затратах должны учитываться не только траты на покупку основных средств, но и поступления от их продажи. Если компания что-то продавала, из суммы затрат на покупку нужно вычесть сумму поступления от продажи.

Важно помнить, что деньги, которые «пришли» в компанию, отражаются в ОДДС со знаком плюс. Деньги, которые компания перевела за пределы своего бизнеса, показываются со знаком минус или в скобках.

О чём говорит FCF инвестору?

Свободный денежный поток оценивают не только в совокупности с другими показателями компании, но и в динамике: FCF зависит и от этапа развития компании. Поэтому при оценке её бизнеса инвестор должен учитывать фазу развития компании и динамику её денежных потоков.

В начале деятельности компании часто показывают отрицательный денежный поток или его околонулевое значение. Это происходит из-за того, что бизнес пока не всегда приносит достаточную прибыль и требует вложений в развитие.

По мере развития компании, она начинает стабильно зарабатывать. Это приводит к увеличению FCF, но ощутимая доля денег по-прежнему инвестируется в расширение бизнеса.

Зрелые компании имеют стабильные операционные денежные потоки. В бизнес вкладывается уже меньше средств, поэтому FCF таких компаний растёт.

Компании с сокращающимся операционным денежным потоком, снижением FCF и минимальными капзатратами сталкиваются с упадком.

Свободный денежный поток может сильно отличаться от размера прибыли. Так происходит, потому что он учитывает поступления и списания реальных денег. А при расчёте чистой прибыли учитываются полные суммы «на бумаге».

.png)

Разберём на примере.

- Компания продаёт товар по схеме – 60% оплаты при отгрузке товара, 40% - в следующем квартале.

- В первом квартале года компания продаёт товаров на 2 млн. рублей. На их производство было потрачено 1,7 млн. рублей.

- Прибыль компании на бумаге составит: 2 млн. руб. – 1,7 млн. руб. = 0,3 млн. руб.

- Фактически же компания потратилась на производство и пока получила только 60% от стоимости товаров: 1,2 млн. руб. – 1,7 млн. руб. = - 0,5 млн. руб.

- Денежный поток от операционной деятельности в этом случае отрицательный, потому что часть денег поступит только в следующем квартале. Компания получает прибыль на бумаге, но из-за особенностей расчётов в реальных деньгах она в минусе. Чтобы своевременно платить зарплату, поставщикам и др., компании придётся обратиться к резервам или брать кредит.

Отрицательный и положительный FCF

Положительный FCF является признаком здоровой компании. Он означает, что у компании есть деньги, которые она может потратить, например, на дивиденды или погашение долгов.

В случае положительного FCF важно отслеживать капитальные затраты. Ведь бизнес компании, которая не вкладывает деньги в своё развитие, рискует постепенно затухнуть.

Отрицательный FCF всегда требует внимания. Могут быть две причины отрицательных величин FCF.

Или это нехватка денег для ведения бизнеса: компания фактически не получила никаких денег от своей основной деятельности, поэтому её денежный поток от операционной деятельности становится отрицательным.

Или увеличиваются капитальные затраты, которые вызваны, например, расширением бизнеса, но при этом: капитальные затраты больше, чем денежный поток от операционной деятельности. Простыми словами – компания больше потратила, чем заработала.

Однако, отрицательный денежный поток не всегда признак стабильной нехватки денег. Разовые значения, которые вызваны расширением бизнеса и увеличением капитальных затрат, не должны пугать - расширение бизнеса сейчас, в будущем может привести к увеличению прибыли.

А вот стабильно отрицательный денежный поток должен вызвать вопросы и проведение тщательного анализа работы компании. Если же причиной является постоянное отрицательное значение FCF в операционном денежном потоке, то это требует ещё большего внимания со стороны инвестора - инвестиции в бизнес, который не приносит денег, не самая лучшая идея.

Использование FCF для оценки компаний

Аналитики могут определять справедливую стоимость акций компании. Для этого используются специальные финансовые методы, например, метод дисконтирования денежных потоков.

В расчётах по такому методу и для оценки компаний, всегда используется FCF:

- недооценённые акции компаний со стабильно растущими FCF и денежными потоками в будущем могут вырасти в цене;

- в некоторых случаях на основе FCF можно предположить ориентировочный размер дивидендных выплат.

Как FCF связан с дивидендами?

Дивидендная политика некоторых компаний предусматривает выплату дивидендов, исходя из размера FCF. Такое решение считается здравым, ведь компания отталкивается от реальных денег в своём распоряжении.

Если компания определяет размер дивидендов используя другие показатели, все равно стоит изучить размер FCF.

Можно соотнести размер дивидендов и размер свободного денежного потока. Постоянные дивидендные выплаты намного выше FCF могут указывать на привлечение дополнительных источников средств – кредитов или накоплений компании.

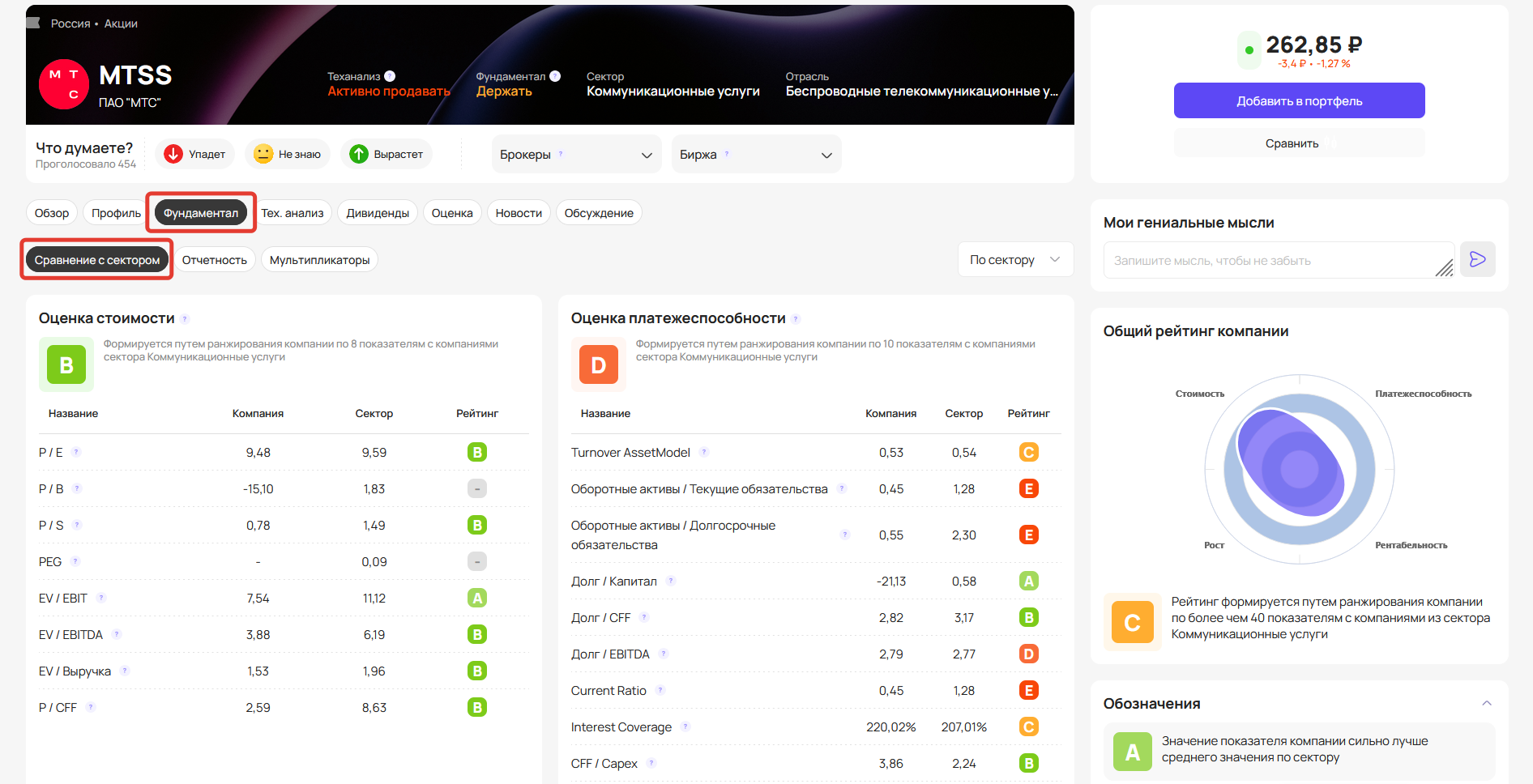

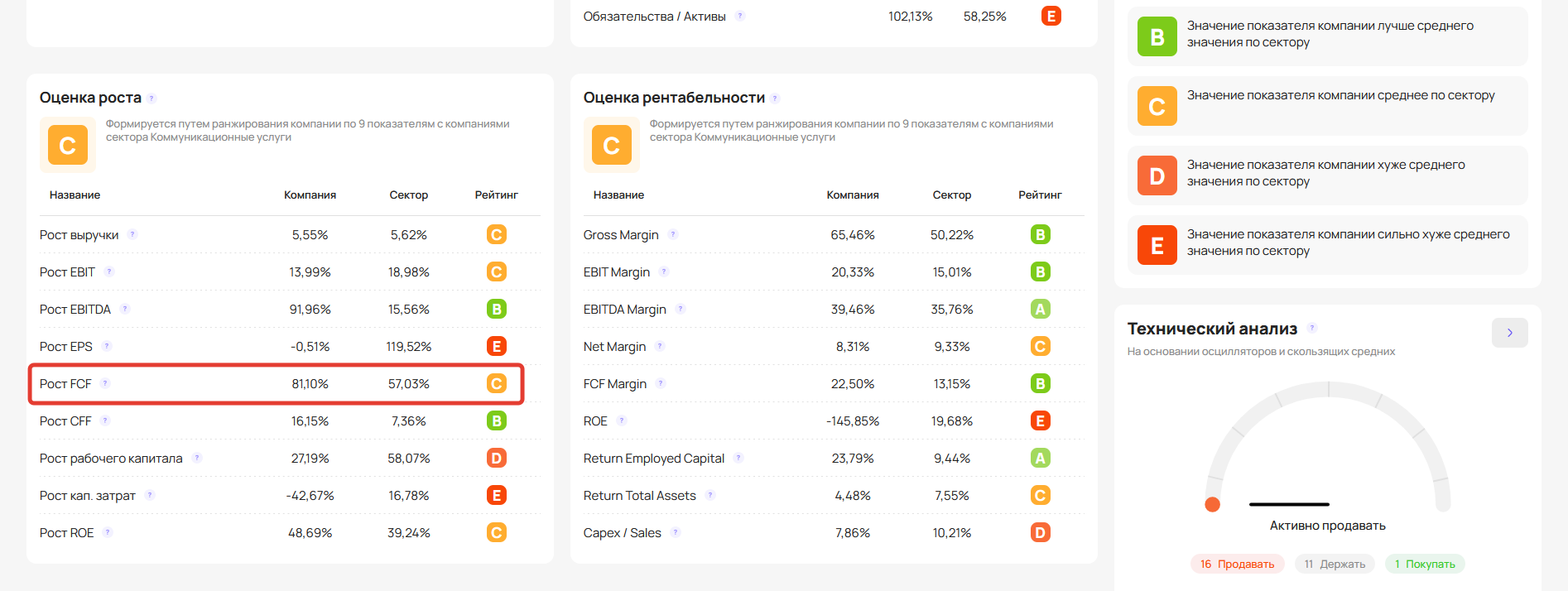

Где посмотреть динамику FCF на profinansy.ru?

Рассмотрим динамику FCF на примере компании МТС. Перейдём в карточку компании → раздел Фундаментал → Сравнение с сектором → Оценка роста:

Оценка «С» говорит о том, что FCF у компании МТС показывает одинаковую динамику относительно других компаний из сектора коммуникационных услуг.

Выводы:

- FCF – важный показатель для оценки бизнеса компании. Он показывает, сколько денег остаётся у неё, чтобы выплатить дивиденды, выкупить акции и т.д.

- Положительный FCF говорит о том, что компания зарабатывает больше, чем тратит. Отрицательное значение может указывать на превышение трат над заработком.

- С помощью FCF можно сделать выводы о недооценённости компании и даже спрогнозировать будущую стоимость акций. Для этого требуется построение специальных финансовых моделей.

- Нельзя делать выводы только на основе анализа динамики FCF. Для этого требуется комплексная оценка финансовых показателей и отчётности.