Что такое ВДО?

У аббревиатуры ВДО достаточно простая расшифровка – высокодоходные облигации. Звучит притягательно. Но так ли хороши такого рода бумаги?

ВДО относятся к инвестициям с высоким риском. Не зря их во всем мире называют «junk bonds» или мусорные облигации.

.png)

Технически ВДО – это обычные облигации, к которым мы все привыкли. Есть эмитент, есть номинал, купон, дата погашения и прочая атрибутика. Но есть и отличия.

Как распознать ВДО?

Точные критерии ВДО сформулировать не просто, но мы попытаемся понять, как вычислить ВДО:

1. Низкий или очень низкий кредитный рейтинг.

Кредитный рейтинг — это показатель платёжеспособности, присваиваемый как эмитенту, так и его отдельно взятым выпускам. Кредитные рейтинги присваиваются рейтинговыми агентствами и помогают инвесторам принять верные решения об инвестировании, позволяя лучше оценить доходность облигации с точки зрения возможных рисков.

Например, типичная шкала рейтингов одного из рейтинговых агентств РФ, выглядит следующим образом:

| Рейтинговая категория | Определение |

|---|---|

| ААА | Высокий уровень кредитоспособности |

| АА | |

| А | |

| ВВВ | Средний уровень кредитоспособности |

| ВВ | Умеренно низкий уровень кредитоспособности |

| В | Низкий уровень кредитоспособности |

| ССС | Крайне низкий уровень кредитоспособности |

| СС | |

| С | |

| D | Дефолт |

Формально, рейтинги с буквой «А» относятся к инвестиционной категории, а все остальные – к спекулятивной.

Но рейтинг присваивается не только на основании финансового положения эмитента, но включает в себя и много других показателей:

- Размер бизнеса. И здесь определяющим фактором является выручка компании.

- Конкурентность бизнес-модели.

- Широта охвата бизнеса компании (например, предприятие работает только в одном регионе или в нескольких).

- Широта линейки выпускаемой продукции. Чем больше разных товаров и услуг в своей сфере деятельности компания производит и предоставляет, тем лучше.

- Насколько сильны конкуренты и какова позиция предприятия на рынке.

- Качество менеджмента.

- И многое другое.

Но это не просто буквы, которые агентства присваивают эмитентам и отдельным выпускам. Они несут в себе и чисто прикладную информацию.

Как узнать вероятность дефолта по ВДО?

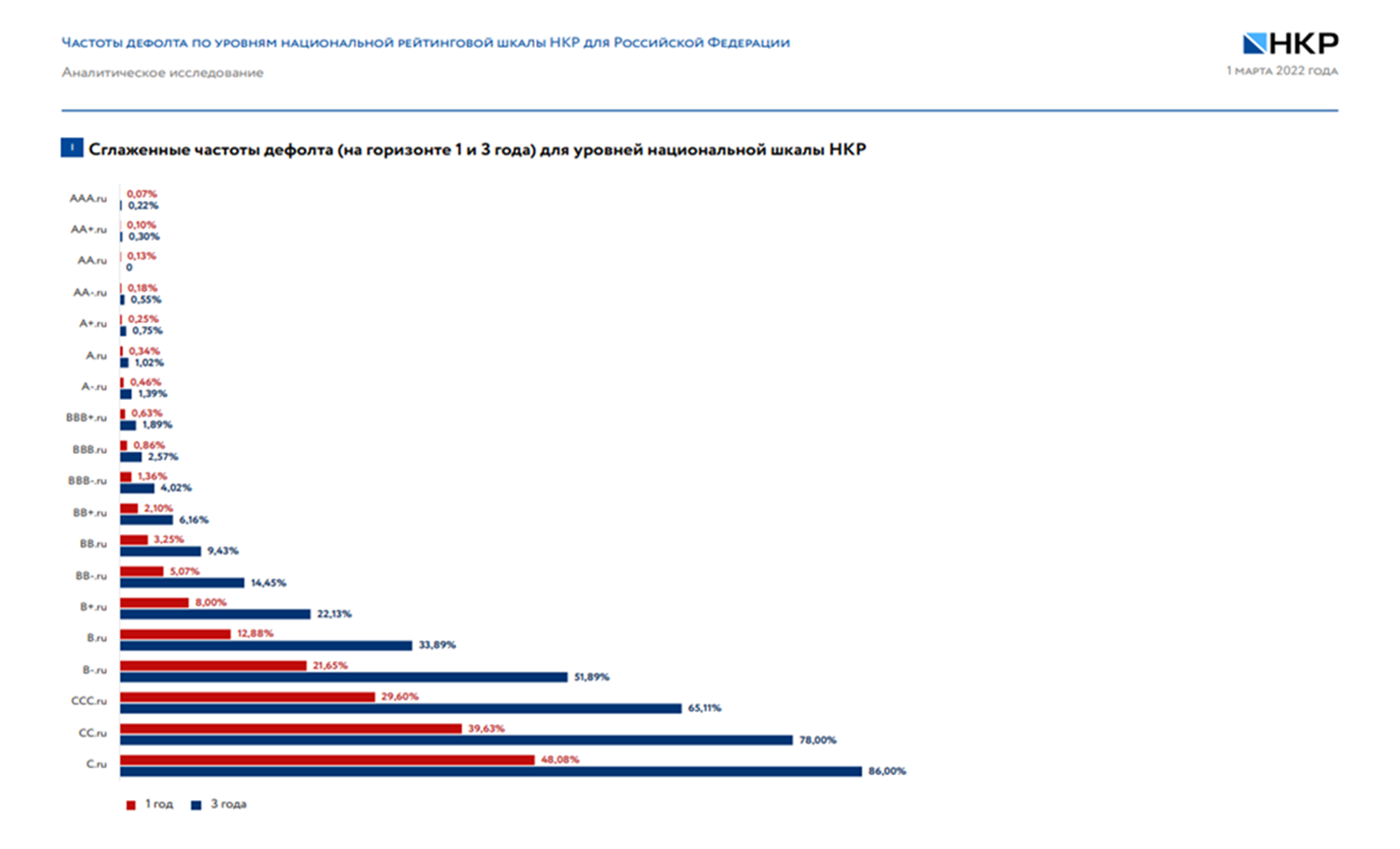

За каждым рейтингом стоит, рассчитанная рейтинговым агентством, вероятность банкротства эмитента. И, как следствие, дефолта по всем долгам.

Дефолт — это отказ должника от платежей по своим обязательствам, что касается как основной суммы долга, так и процентов.

Каждой рейтинговой категории соответствует своя вероятность дефолта.

Как агентства это рассчитывают? Они применяют различные методы финансового и статистического анализа.

Уровни дефолта по разным рейтинговым категориям от Эксперт РА:

| Рейтинговая категория | Частота дефолтов на горизонте 1 года | Частота дефолтов на горизонте 2 лет | Частота дефолтов на горизонте 3 лет |

|---|---|---|---|

| ААА | - | - | - |

| АА | 0,23% | 0,57% | 0,91% |

| А | 0,75% | 1,95% | 2,85% |

| BBB | 1,87% | 5,08% | 8,40% |

| BB | 3,70% | 9,83% | 14,61% |

| B | 7,86% | 14,44% | 21,28% |

| CCC | 21,21% | 33,33% | 34,85% |

| СС | 36,36% | 54,55% | 63,64% |

А это вероятности дефолтов в зависимости от рейтинга от другого российского рейтингового агентства АКРА:

Как трактовать эти значения?

Если вы покупаете бумагу, например, Сбербанка с рейтингом ААА и сроком погашения через год, риск дефолта практически отсутствует. А если облигации Альфа-Банка с рейтингом АА+ и погашением через 3 года, то риск дефолта присутствует, но от составляет менее 1%.

А если вы купили в свой портфель 10 эмитентов с рейтингом ВВ и сроком погашения три года, то почти наверняка по одному из выпусков эмитент объявит дефолт. Так как для выпусков с рейтингом ВВ и сроком погашения 3 года вероятность дефолта взрастает до 14.61%.

Именно поэтому, костяк любого облигационного портфеля должны составлять облигации первоклассных эмитентов с инвестиционными рейтингами.

Рейтинг во многом определяет принадлежность бумаги к разряду ВДО, но не только он.

2. Уровень листинга. При размещении на бирже каждому выпуску облигаций присваивается уровень листинга. О них мы писали в этой статье. В большинстве случаев высокодоходным облигациям присваивают второй или третий уровень.

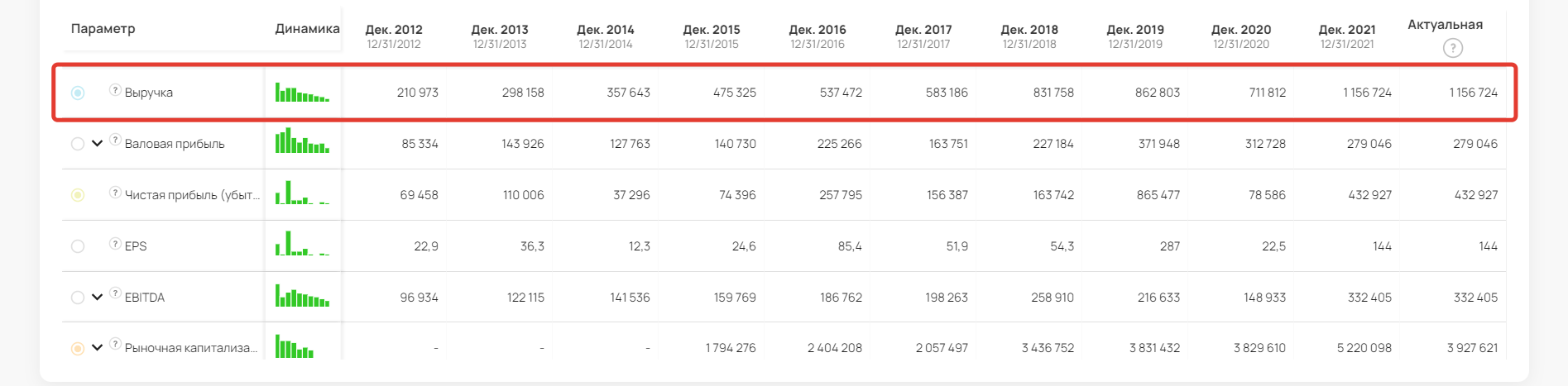

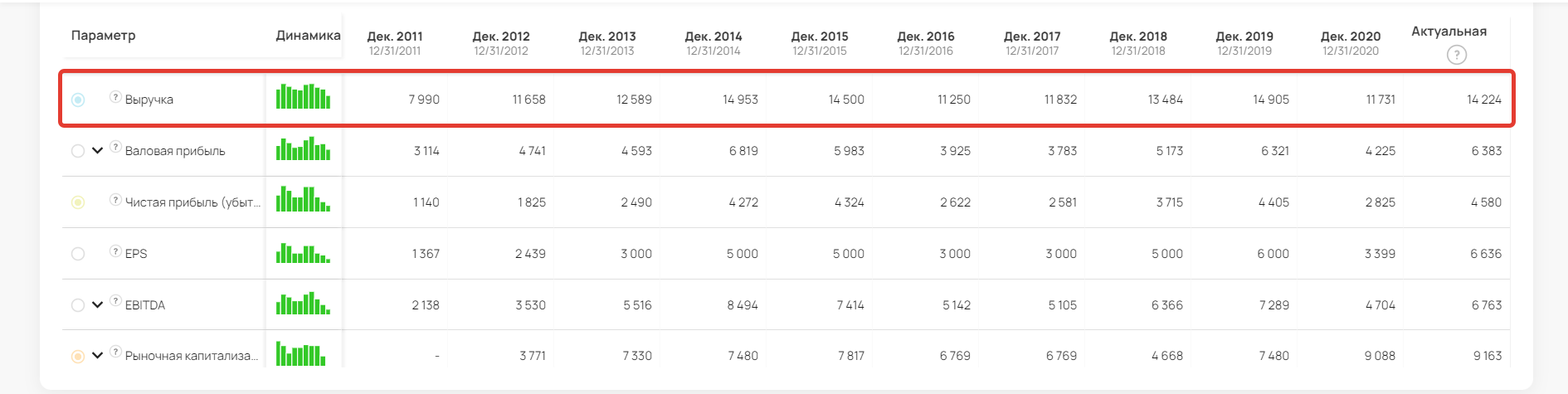

3. Размер бизнеса компании-эмитента.

И во многом это определяется выручкой предприятия.

Например, выручка Новатэка (рейтинг ААА) и выручка Саратовского НПЗ (рейтинг ВВВ) различается в среднем в 60 раз.

Маленькие компании не всегда финансово нездоровы. Но размер бизнеса порождает риски другого рода, например, недружественное поглощение.

Именно поэтому с финансовой точки зрения «крепенькая» компания может иметь совсем не инвестиционный рейтинг. Масштабы бизнеса важны!

4. Еще один параметр, характеризующий ВДО, это объём выпуска.

Крупные эмитенты заимствуют с рынка десятки миллиардов. И такие выпуски, обычно, достаточно ликвидны. То есть дневные торговые обороты по бумагам достигают нескольких миллионов (а иногда и десятков миллионов) рублей. Это даёт возможность частному инвестору купить или продать облигацию в любое время в нужном для него количестве.

Маленькие компании не нуждаются в таком объёме финансирования. Объёмы выпуска соответственно существенно ниже, от 50 миллионов рублей. Это может сильно сказаться на ликвидности облигаций. И это негативный фактор, который также может снизить рейтинг выпуска.

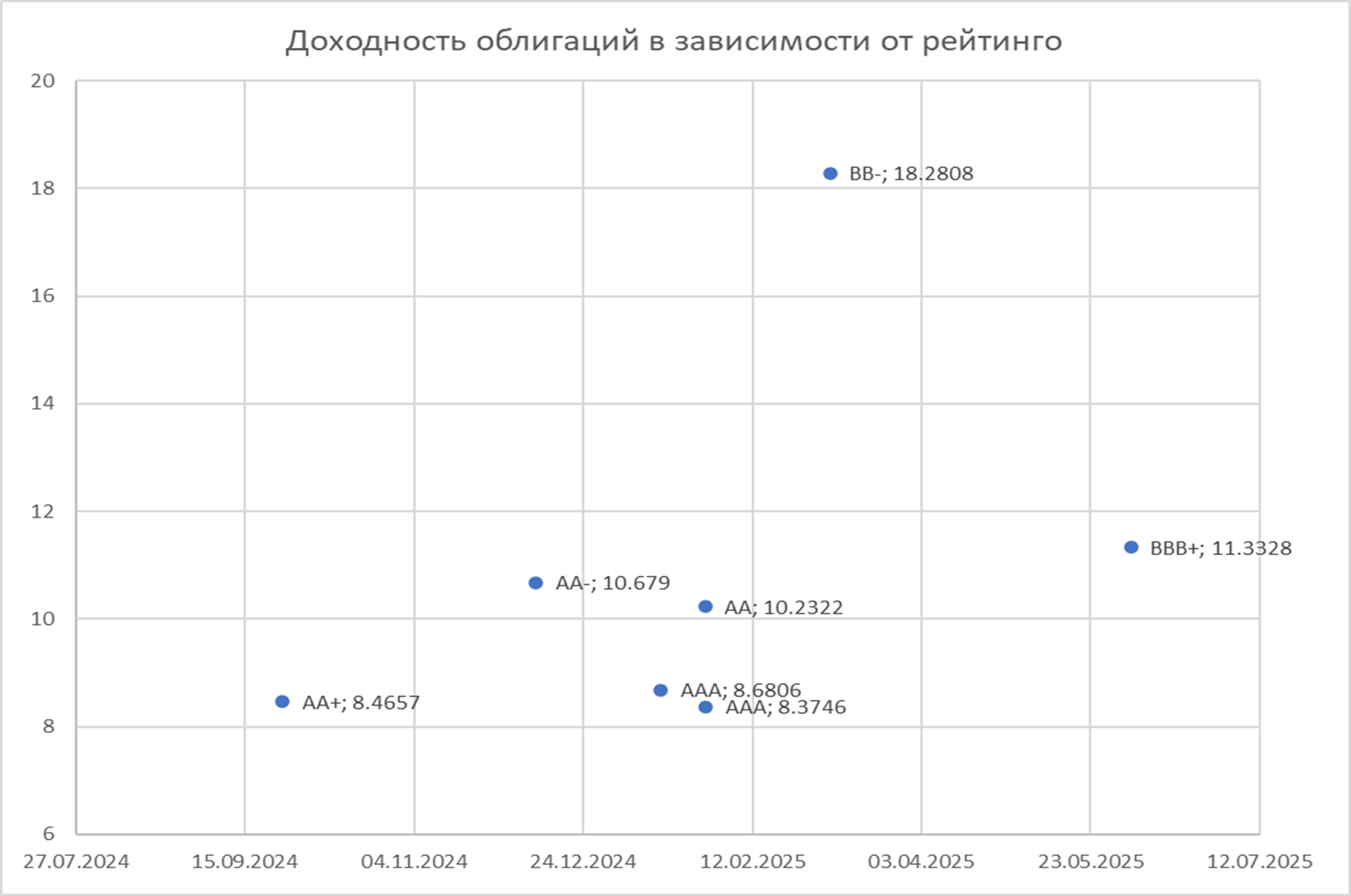

5. Доходность по ВДО обычно превышает доходность по облигациям с инвестиционным рейтингом.

Причина прежде всего в более высоком кредитном риске. На рынке чем выше риск, тем большую доходность хотят инвесторы, покупая такие выпуски.

Это правило работает всегда! Высокая доходность таит в себе и высокие риски.

И среди маленьких компаний можно найти вполне «крепких» эмитентов, но для этого нужно искать и изучать финансовую отчетность.

С ВДО, как ни с каким другим активом, очень важно не вестись на высокую доходность к погашению или большой купон. Слишком велик шанс оказаться у разбитого корыта.

Как определить, ВДО перед вами или нет, используя profinansy.ru?

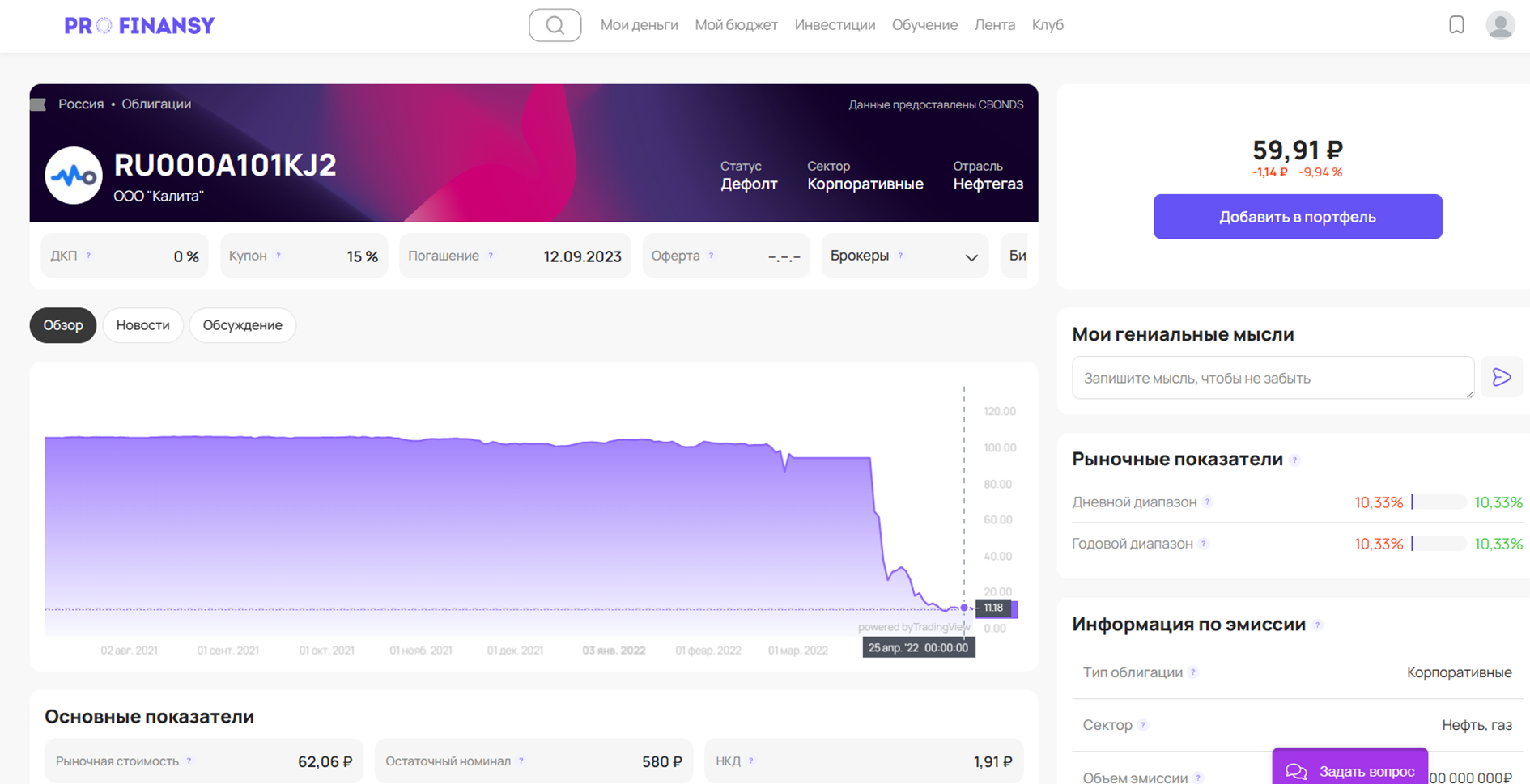

Разберём на примере облигации Калита.

Прежде всего стоит обратить внимание на размер купона. Бумага на скрине ООО Калита имела купон 15%. Это очень высокий купон, и он сразу может сигнализировать инвестору о том, что эта бумага ВДО.

Если есть возможность посмотреть рейтинг облигации, то это даст дополнительную пищу для размышлений. Если рейтинг ВВ+ и ниже, то скорее всего, это вложение достаточно рискованное.

Статус облигации - «Дефолт». А значит эмитент не справился с обслуживанием долга.

Выводы:

- Высокодоходные облигации (ВДО) – это инвестиции с повышенным риском.

- Отличительными особенностями ВДО являются высокий купон, высокая доходность к погашению и низкий кредитный рейтинг.

- Такие бумаги могут выглядеть очень привлекательно, но стоит проявлять осторожность при их покупке.

- Среди компаний, чьи облигации попадают в разряд ВДО, есть финансово крепкие здоровые предприятия, но их нужно уметь выбирать.

- Даже если вы уверены в компании, доля таких облигаций не должна превышать в портфеле 3–4% от общего капитала.