Что такое погашение облигации простыми словами

Начнём знакомство с таким инструментом как облигация. Облигация - это ценная бумага, которая закрепляет право её владельца на получение купонов от эмитента (компании или государства) в предусмотренный срок.

Облигация относится к долговым бумагам, которые имеют срок погашения. Погашение облигации - это процесс выкупа эмитентом вашей бумаги. То есть вам возвращают номинал (1000 рублей/1000$) за облигацию, которую вы держали в своём портфеле и получали с неё купоны. Ваши заработанные проценты остаются с вами. Эмитент их не забирает обратно. Купоны – это ваше вознаграждение от эмитента за то, что он использует занятые у вас деньги, которые он вернёт вам в дату погашения.

(1).png)

Ваша доходность с облигации при погашении = купоны + разница между ценой покупки и номинальной стоимостью.

Рассмотрим на примере: инвестор купил облигацию по рыночной цене 950 рублей, получил по ней 5 купонов по 20 рублей и дождался погашения. Доходность инвестора с одной облигации составила: 5×20+1000-950 = 150 рублей.

Выпуск облигации для эмитента более выгоден, чем кредит. Поэтому компания размещает долговые бумаги с тем сроком погашения, который им будет удобен. Ведь проценты по своим обязательствам будут меньше, чем в банке.

Для чего нужен процесс погашения? Таким образом эмитент рассчитывается по своим долгам с инвестором. Так как человек, давший в долг, хочет получить не только расчёт по процентам за всё это время, но и первоначальную сумму, которую он одолжил.

Важно! В случае если ваша облигация стоила выше своей номинальной стоимости, например, 1010 рублей, то в этом случае вам вернут только 1000 рублей. Неважно, сколько стоила облигация на момент покупки, при погашении вам вернут номинал. Если вы купили бумагу меньше, чем за 1000, то вы заработаете ещё и на теле облигации.

Как происходит погашение облигаций?

Когда наступает дата погашения, то погашение облигаций происходит следующим образом:

- Облигация списывается с депозитарного счёта инвестора.

- Эмитент направляет в депозитарий сумму денег, которая равна номинальной стоимости выпуска и последней выплате купонов.

- После поступления денег, депозитарий распределяет их между брокерами.

- Происходит зачисление денег по обязательствам эмитента на счета инвесторов.

Важно! Зачисление денег при погашении облигаций производится на счета, с которых покупались ценные бумаги. Это может быть или брокерский счет, или ИИС. Как выбрать брокера для инвестирования, вы можете узнать в этой статье.

Дату погашения облигаций указывают в проспекте эмиссии. В этом документе указывается вся необходимая информация для инвесторов о выпуске ценной бумаги.

Виды погашений облигаций

- Полное погашение после срока обращения облигации на фондовом рынке. Таким образом погашаются долговые бумаги с фиксированным купоном.

- Если у вас в арсенале есть облигация с амортизацией, то погашение будет производиться частями в течение срока обращения.

- Полное погашение до конца срока обращения в определенную дату. Это называется датой оферты. Она сразу же указывается в проспекте эмиссии. Оферта дает право инвестору продать бумагу эмитенту досрочно, или эмитент вправе выкупить бумаги у держателя до срока погашения.

- Полное погашение досрочное, даже если нет даты оферты. Это может быть при делистинге или при нарушениях в обслуживании облигаций.

Важно! Если вы хотите вернуть свои деньги, которые вложили в облигации, то облигации можно продать до даты погашения без потери накопленных купонов. То есть, покупатель вашей бумаги вам вернёт не только рыночную стоимость облигации на данный момент, но и накопленный купонный доход.

Где посмотреть дату погашения облигации на profinansy.ru?

Дату погашения облигации вы можете посмотреть на profinansy.ru.

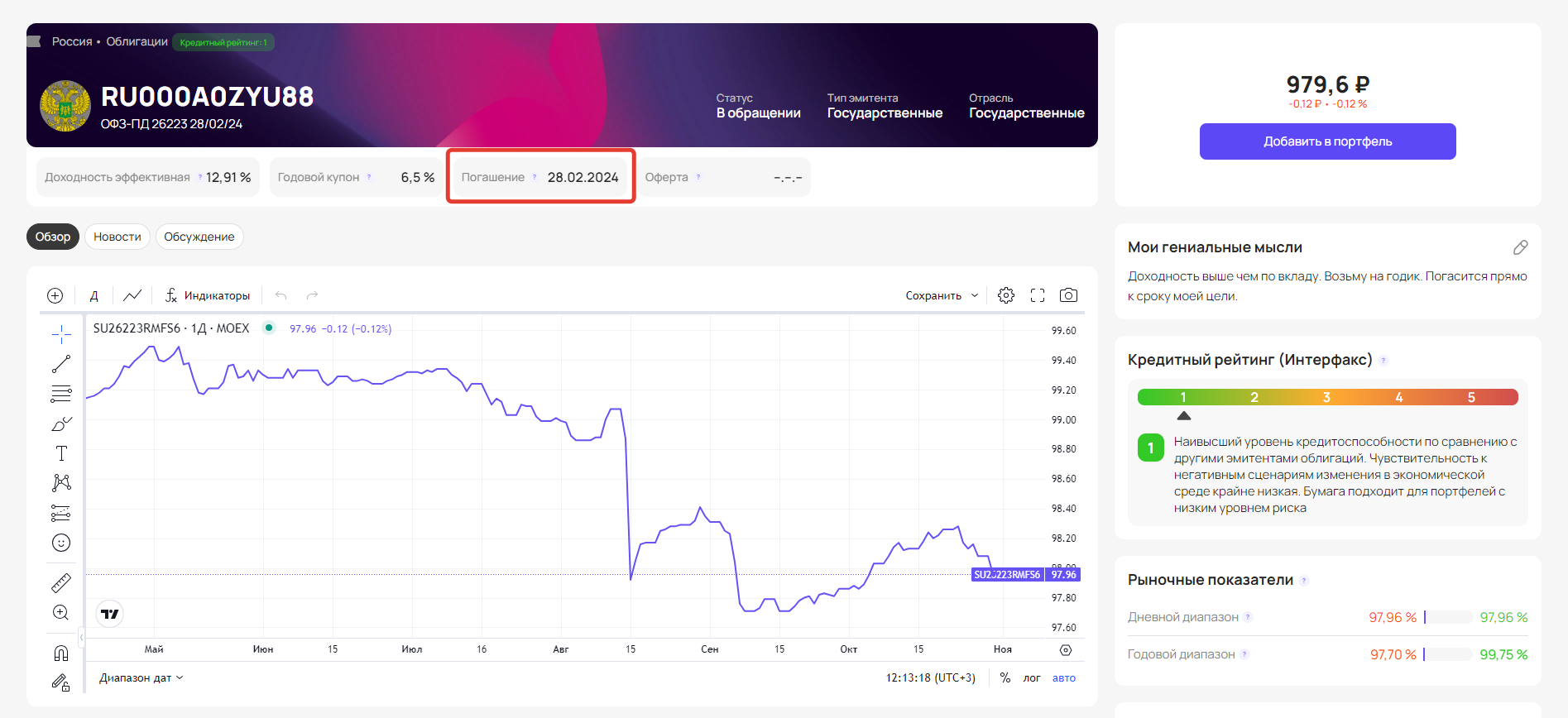

Найдя необходимую облигацию, вы можете увидеть параметр “Погашение”. Ниже показан пример с облигацией ОФЗ 6223. Данный выпуск облигаций погашается 28.02.2024.

Почему важно подбирать бумаги под конкретную финансовую цель?

При составлении портфеля для конкретной цели, очень важно обращать внимание на дату погашения облигации.

Рассмотрим на примере. Давайте представим, что вы через 3 года хотите исполнить мечту, которая сейчас стоит 1 000 000 рублей. У вас сейчас есть 400 000 рублей. То есть вам нужно еще накопить 600 000 рублей. Вы распределили деньги так, что вы можете откладывать по 200 000 рублей ежегодно. Но не будем забывать об инфляции и то, что ваша мечта с каждым годом всё дорожает. При средней инфляции в 6%, через 3 года ваша цель будет равна не 1 000 000 рублей, а 1 191 000 рублей. Стоит понимать, что если просто откладывать деньги, то достичь цели у вас не получится - способ держать деньги под подушкой не принесёт вам дополнительных процентов, которые покроют инфляцию.

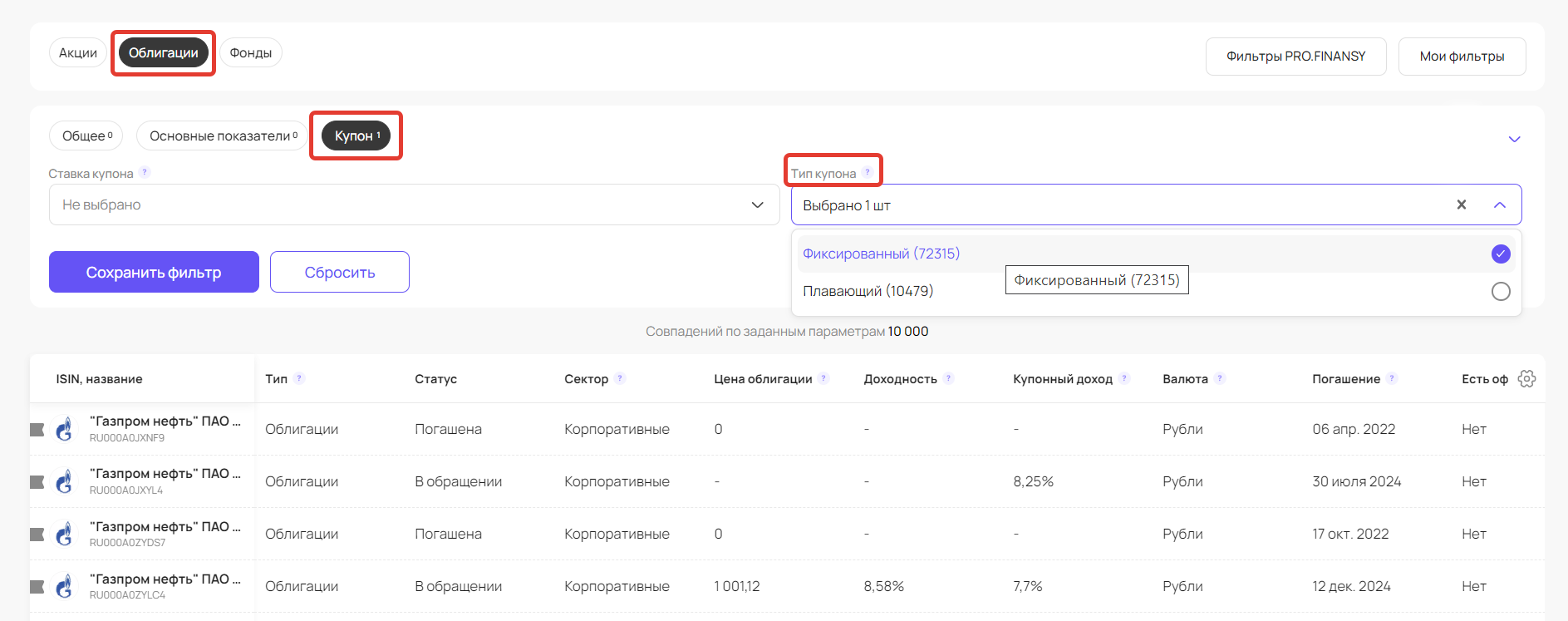

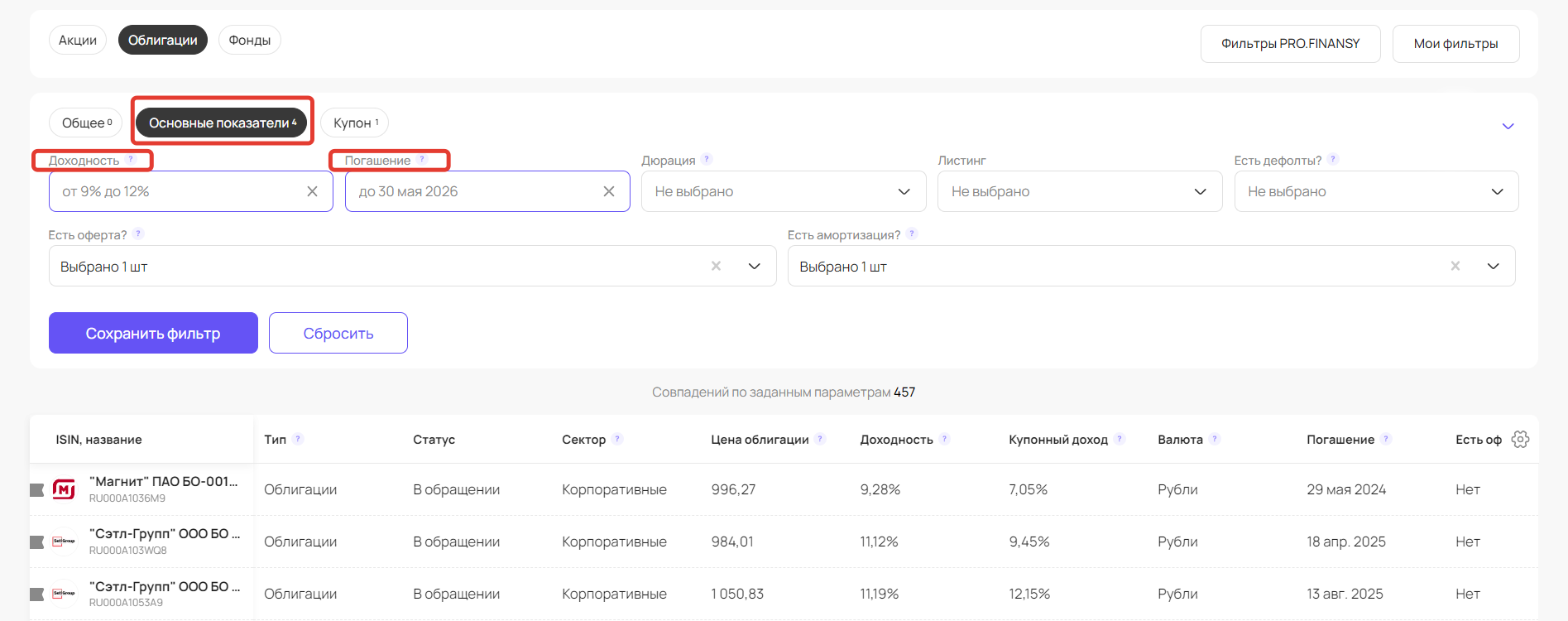

Давайте посмотрим, что мы тогда можем сделать. Для этого сделаем сортировку облигаций на profinansy.ru. Переходим в раздел «Скринер» и выбираем «Облигации».

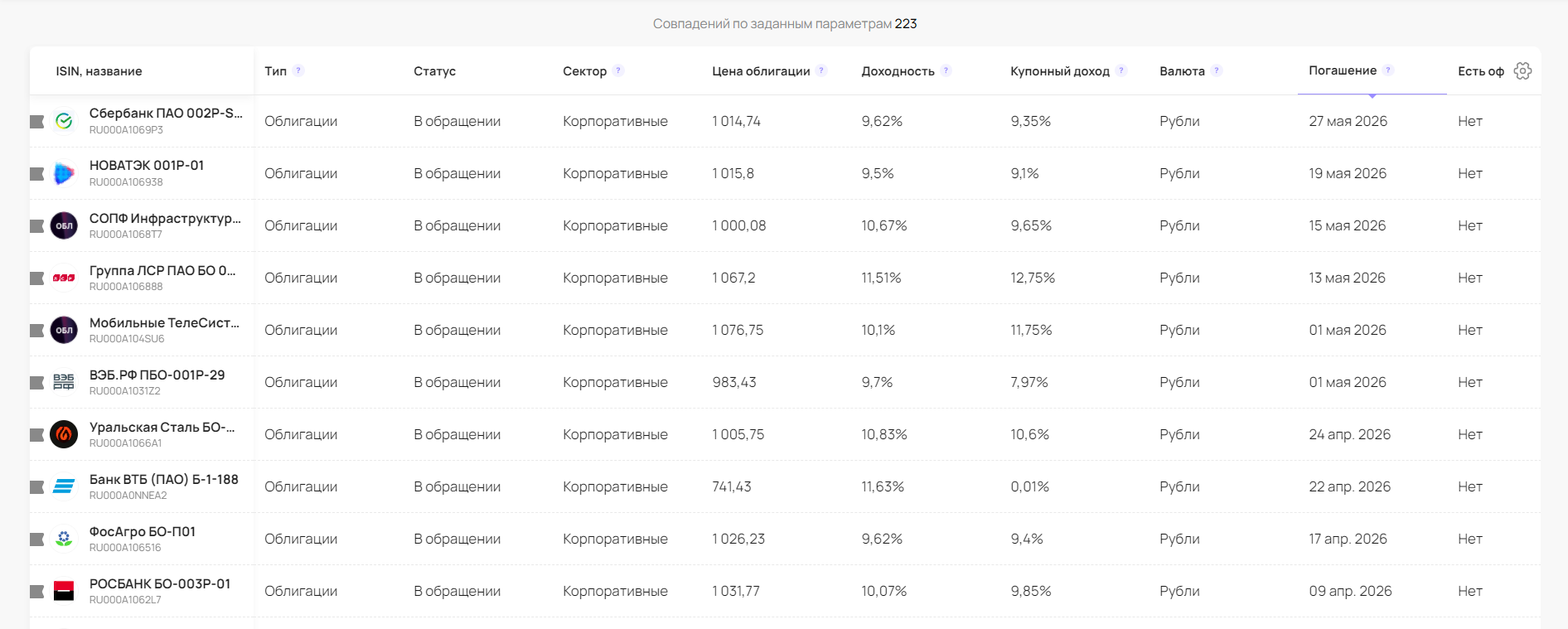

Выберем срок погашения до 3-х лет с фиксированным купоном. Для достижения нашей цели нам нужны бумаги, у которых доходность к погашению в районе 10%. Тогда при ежегодных пополнениях на 200 000 рублей, мы сможем добиться результата 1,191 млн рублей.

Если сделать выборку по конкретным параметрам, то ваши глаза не будут разбегаться по огромному количеству долговых бумаг, а будут представлены только 200 облигаций с нужной вам доходностью.

Благодаря такому скринеру вы не будете затрачивать много времени для выбора бумаг, которые смогут вам помочь преодолеть инфляцию и достичь финансовой цели.

Как избежать дефолтов компаний, бумаги которых мы держим?

Сначала разберём, что же такое дефолт. Это ситуация, при которой эмитент не может расплатиться по своим долгам и выплатить инвесторам купоны, а также номинал облигации при погашении. Поэтому, нужно быть аккуратным при выборе бумаг в портфель.

Рассмотрим несколько вариантов, как не столкнуться с такими рисками или минимизировать их.

Интересуйтесь кредитным рейтингом компании.

Благодаря этому показателю инвестор может оценить платёжеспособность эмитента. Такие рейтинги присваиваются специальной организацией – кредитно-рейтинговым агентством. Например, в России этим занимается компания АКРА. На её сайте вы можете всегда найти свежие показатели.

Рейтинг показывает не только финансовое положение компании на данный момент, но и в целом за историю существования. Высокий рейтинг – это индикатор, который показывает, что компания выплачивает по своим обязательствам стабильно и имеет хорошие фундаментальные показатели. При низком рейтинге более вероятно неисполнение обязательств эмитентом.

Используйте диверсификацию.

Если вы распределяете свои деньги по разным компаниям, секторам и странам, то вы сильно снижаете риск потерять свои сбережения. Ни в коем случае не стоит инвестировать свои деньги в ту компанию, которую вы плохо знаете и не анализировали. Бумаги с низким рейтингом могут приносить более высокую доходность, но при большем риске. Если при анализе вы это увидели и всё-таки решились принять данные риски, то стоит отвести небольшую часть своих денег на такую тактическую идею. Помните, что не всем риск-профилям подходит данная стратегия!

Изучайте корпоративные новости.

Если на горизонте появляются негативные новости, то стоит сразу обратить на них внимание. Обязательно проанализируйте, как это может повлиять на будущее компании.

Важно! Краткосрочные облигации меньше реагируют на геополитические риски, чем долгосрочные. Потому что при возникновении таких рисков, долговые бумаги с коротким сроком обращения не так сильно проседают в цене, как длинные.

Выводы:

- Дата погашения - дата, в которую эмитент возвращает инвесторам номинал облигаций.

- При погашении, облигация списывается со счёта инвестора.

- Стоит выбирать облигации с датой погашения не позже срока реализации вашей финансовой цели. Так инвестор получит номинал и сразу сможет направить денежные средства на свою цель. Если срок цели подошёл, а облигация ещё не погашена, и, более того, снизилась в цене, то инвестор при её продаже несёт убытки.