В этой статье мы разберём коэффициент Шарпа. Коэффициенты помогают определить эффективность инвестиционного портфеля, оценивая различные аспекты его работы и показывая разные метрики.

Например, коэффициент Шарпа используется для измерения доходности портфеля по отношению к его рискам. Коэффициент Бета показывает, насколько портфель чувствителен к росту или падению рынка, а коэффициент Сортино показывает похожую метрику, что и Шарп, но за исключением положительной волатильности.

Давайте разберём в этой статье, что такое коэффициент Шарпа и поймём, от чего он зависит.

Что такое коэффициент Шарпа?

Коэффициент Шарпа — это показатель, который используется для оценки доходности инвестиционного портфеля по отношению к его риску. Он получил своё название в честь Уильяма Ф. Шарпа, который разработал коэффициент как часть своей работы, за которую получил Нобелевскую премию по экономике.

Расчёт коэффициента Шарпа

Средняя доходность портфеля за период - безрисковая ставка / стандартное отклонение доходности портфеля

где:

- Безрисковая ставка — это, как правило, уровень доходности по десятилетним облигациям в валюте портфеля или актива. Также существует менее популярный подход, когда безрисковая ставка берётся исходя из плановых сроков инвестиций. Например, если портфель планируется держать только 5 лет, то безрисковая ставка доходности для него будет определяться по пятилетним облигациям.

- Стандартное отклонение доходности портфеля — это мера волатильности или риска портфеля. То есть прирост и убывание стоимости активов. У облигаций, как правило, низкая волатильность, и они реже значительно меняются в цене, а вот технологические акции — наоборот.

Коэффициент Шарпа показывает доходность портфеля за каждую единицу риска. Если два портфеля имеют одинаковую доходность, но различный коэффициент Шарпа, предпочтительнее будет портфель с более высоким коэффициентом Шарпа, так как он генерирует ту же доходность при меньшем уровне риска.

Как на profinansy.ru посмотреть коэффициент Шарпа для портфеля?

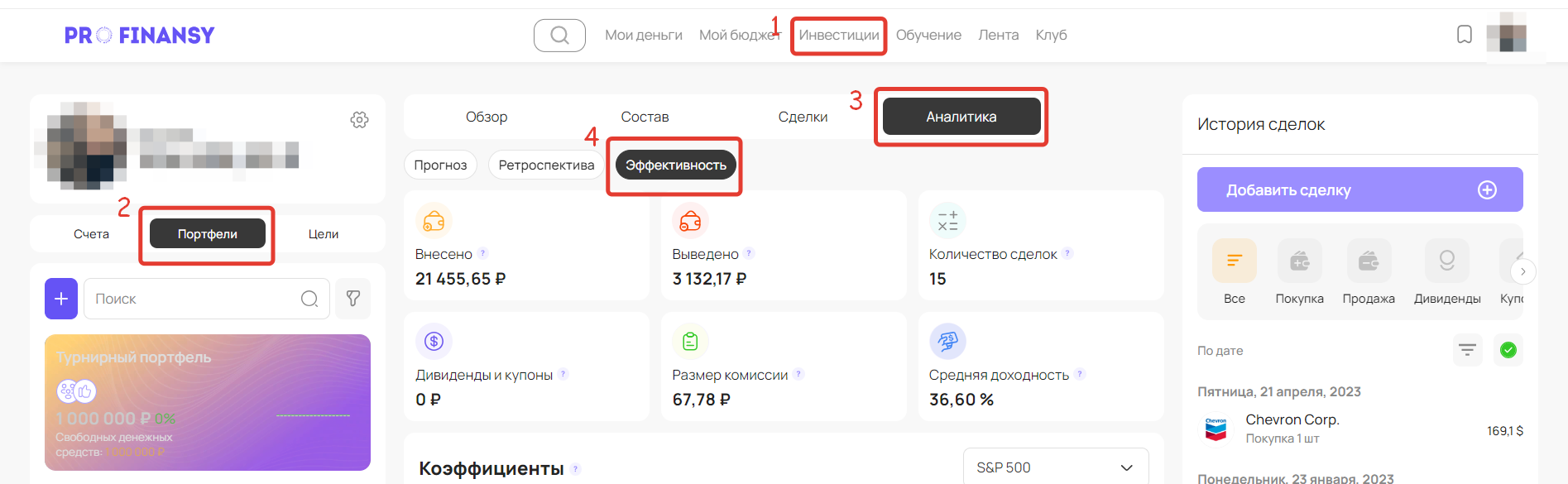

Готовый расчёт коэффициента Шарпа у вашего портфеля можно просмотреть в разделе Инвестиции → Портфели → Аналитика → Эффективность.

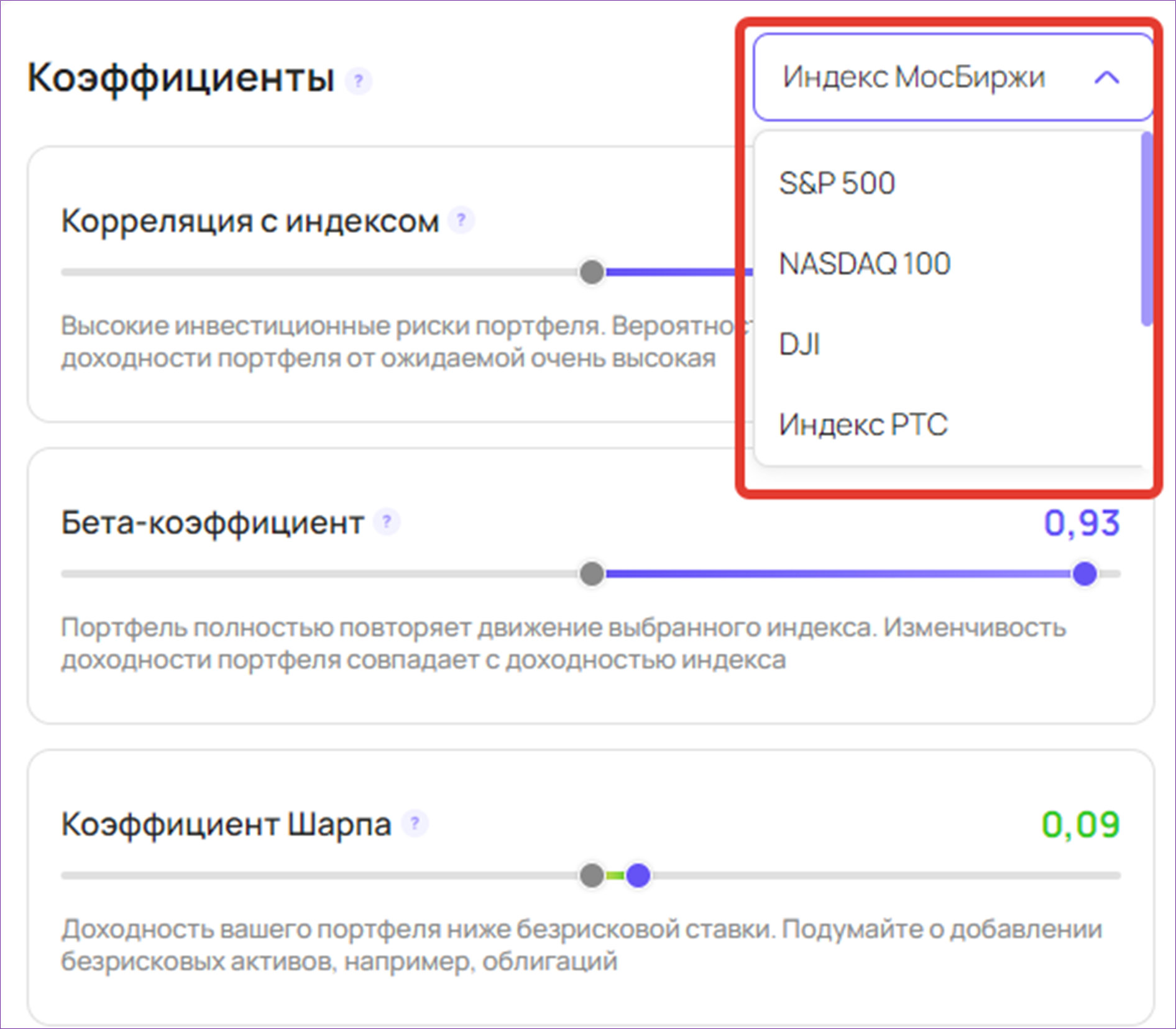

На странице с коэффициентами перед просмотром нужно выбрать необходимый бенчмарк, по отношению к которому будут рассчитываться метрики эффективности.

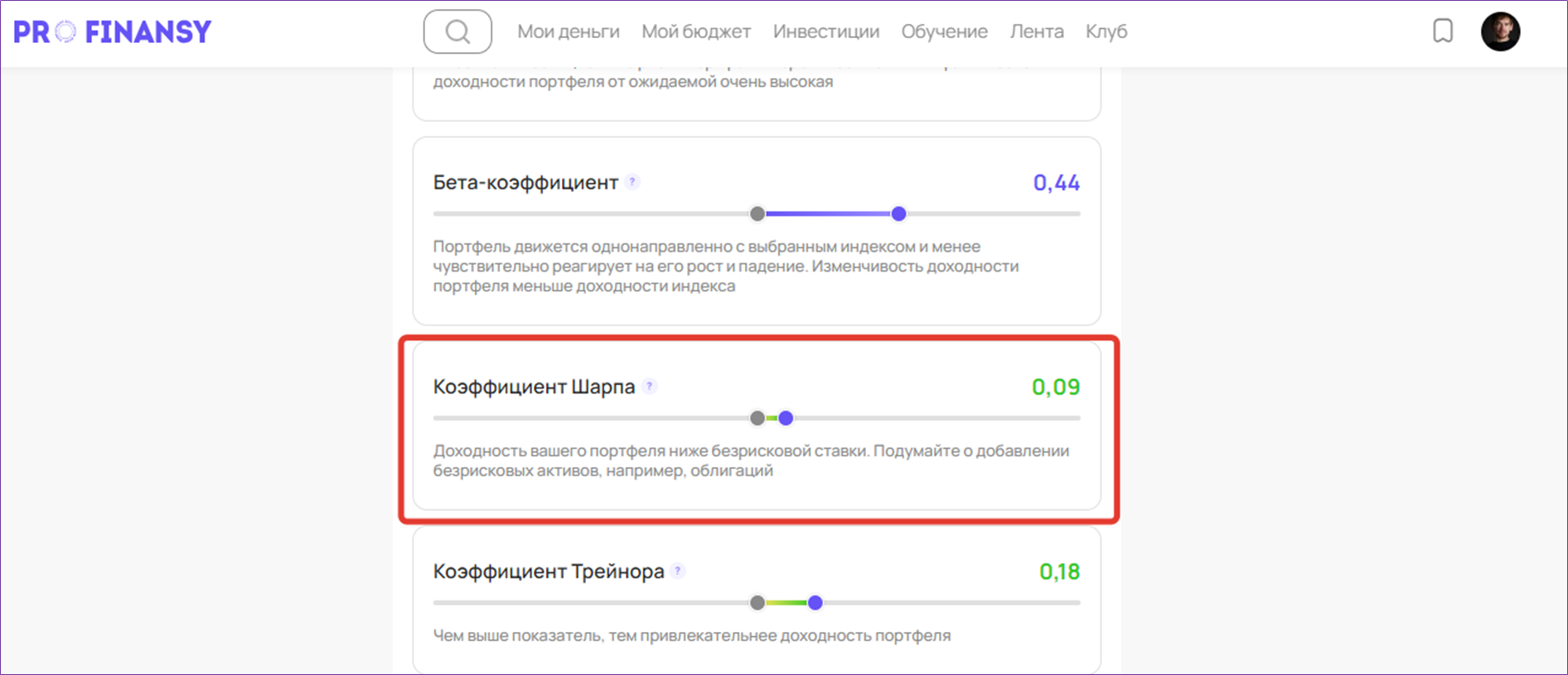

Ниже на рисунке видно расчёт коэффициента Шарпа: для российского портфеля из бумаг ТМК и Сбер, купленных в прошлом году, составляет 0,09.

Какой индекс выбрать при анализе портфеля по коэффициенту Шарпа на profinansy.ru?

Сайт profinansy.ru предлагает сравнить эффективность вашего портфеля с разными биржевыми индексами:

- S&P 500

- NASDAQ-100

- DJI

- Индекс МосБиржи

- Индекс РТС

- Russell 2000

- CAC 40

- Cboe UK 100.

О фондовых индексах мы подробно рассказали в этой статье.

Если в вашем портфеле российские активы, то предпочтительнее выбрать индекс Мосбиржи. Если у вас американские акции, то нужно выбирать индекс S&P 500. Если в вашем портфеле преобладают акции технологического сектора США, то в качестве бенчмарка лучше выбрать NASDAQ 100.

Общая логика в том, чтобы сравнивать яблоки с яблоками. Так как коэффициент Шарпа на портфель по российским акциям было бы неверно применять к американскому бенчмарку. Из-за того, что это разные рынки, с разными участниками и экономическими условиями.

О чём говорит динамика коэффициента Шарпа?

Динамика коэффициента Шарпа отражает изменения в отношении доходности к риску для данного инвестиционного портфеля во времени.

Увеличение коэффициента Шарпа может указывать на улучшение эффективности портфеля, так как это означает, что портфель генерирует более высокую доходность за единицу риска. Это может быть результатом увеличения доходности портфеля, уменьшения волатильности (стандартного отклонения) или комбинации обоих этих факторов.

Таким же образом это работает зеркально и в сторону уменьшения. Снижение коэффициента Шарпа может указывать на ухудшение эффективности портфеля, поскольку доходность портфеля за единицу риска уменьшается. Это может быть связано с падением доходности портфеля, увеличением волатильности или обоими этими факторами.

Постоянство коэффициента Шарпа означает, что отношение доходности к риску остаётся стабильным. Риск и доходность могли не измениться вовсе или измениться так, что отношение осталось одинаковым.

Какой должен быть коэффициент Шарпа?

Коэффициент Шарпа является относительной метрикой, и его «хорошее» или «плохое» значение может варьироваться в зависимости от контекста, включая:

- состояние рынка,

- типы инвестиций в портфеле,

- индивидуальные цели инвестора.

Однако существуют некоторые общие рекомендации для интерпретации:

- Коэффициент Шарпа отрицательный, то есть значение менее 0, считается плохим. Это означает, что стратегия портфеля убыточна.

- Коэффициент Шарпа ниже 1 обычно считается плохим или низким. Это означает, что доходность портфеля не компенсирует принимаемый риск.

- Коэффициент Шарпа в диапазоне от 1 до 2 считается приемлемым или средним. Он указывает на то, что доходность портфеля адекватна уровню риска.

- Коэффициент выше 2 считается отличным. Это означает, что портфель генерирует высокую доходность по отношению к принимаемому риску.

- Коэффициент Шарпа выше 3 считается очень высоким и редко встречается. Он указывает на исключительно высокую доходность по отношению к риску.

Выводы:

- Коэффициент Шарпа – показатель, который отражает доходность портфеля за каждую единицу риска.

- При анализе динамики коэффициента Шарпа важно учитывать, что он основан на уже имеющихся данных и не гарантирует будущих результатов.

- Важно сравнивать коэффициент Шарпа портфеля с коэффициентами Шарпа других портфелей или рыночных индексов, чтобы получить контекст для оценки его производительности.

- Помните, что коэффициент Шарпа — это всего лишь одна метрика из многих, которые следует использовать при оценке инвестиционного портфеля. Он может быть полезным инструментом, но не следует использовать его как единственный показатель при принятии инвестиционных решений.