В этой статье мы рассмотрим коэффициент M-squared. Но для начала разберёмся, что такое коэффициенты инвестиционного портфеля? Для того, чтобы оценить портфель ценных бумаг и сравнить портфель с индексом и другими портфелями, экономисты придумали числовые параметры, которые называются коэффициентами.

Коэффициенты – это числовые показатели, которые могут помочь оценить, насколько правильно составлен портфель ценных бумаг. Благодаря им можно достичь оптимального состава портфеля, который будет приносить максимальную доходность при оптимальном уровне риска.

Как коэффициенты помогают оценить эффективность инвестиционного портфеля? Как уже было сказано выше, коэффициенты помогают оценить эффективность инвестиционного портфеля, позволяя собрать наиболее оптимизированный набор инструментов.

Каждый коэффициент оценивает, насколько портфель работает лучше рынка и позволяет сопоставить доходность портфеля и его риск. Коэффициентов достаточно много, и отражают они несколько разные соотношения.

Например, коэффициент Шарпа. Он может показать, насколько портфель эффективнее, чем рынок. Если коэффициент Шарпа больше единицы, то уровень риска по отношению к доходности портфеля является комфортным.

Таких коэффициентов придумано достаточно много. В данной статье рассмотрим коэффициент, который позволяет инвестору оценить соотношение доходности и риска по конкретному портфелю, который очень легко интерпретировать, а именно, коэффициент M-squared или M2.

Что такое коэффициент M-squared или M2?

Коэффициент M-squared (также называется M2, M2, RAP или коэффициент Модильяни) назван так в честь создателей. Создан он был в 1997 году лауреатом Нобелевской премии Франко Модильяни и его внучкой Лией Модильяни. M2 пошло как раз таки из-за того, что его создали два Модильяни. Поэтому его также могут называть показатель Модильяни–Модильяни.

Используется M-squared для определения эффективности инвестиций относительного эталонного портфеля, в качестве которого, как правило, используется индекс.

Рассчитывается он на основании коэффициента Шарпа, которому посвящена другая статья. Отличие в том, что при расчете коэффициента M2 коэффициент Шарпа умножается на стандартное отклонение доходности эталонного портфеля (индекса, как правило), а также к нему прибавляется безрисковая норма доходности.

.png)

Стандартное отклонение доходности эталонного портфеля показывает, насколько в среднем отклоняется доходность портфеля от среднего уровня его доходности. Чем выше значение показателя, тем сильнее может изменяться доходность портфеля за период. То есть риск будет повышенный. И наоборот.

Безрисковая норма доходности - это доходность по инструменту, риск которого стремится к нулю. Как правило, используется доходность государственных облигаций.

В итоге, после расчётов мы получаем некоторое значение, которое переводим в проценты. Использовать его можно как для оценки самого портфеля, так и для сравнения с другими. Инвестиции, которые сопряжены с гораздо большим риском, чем некоторый эталонный портфель, но имеют лишь небольшое преимущество в доходности, будут иметь меньшее значение коэффициента М2, чем другой портфель, который сопряжен со значительно меньшим риском по сравнению с эталонным портфелем, но имеет аналогичную доходность.

Как на profinansy.ru посмотреть коэффициент M-squared?

Формула M-squared непростая, и использует её далеко не каждый инвестор. Но на profinansy.ru коэффициент М2 считается автоматически по вашему портфелю!

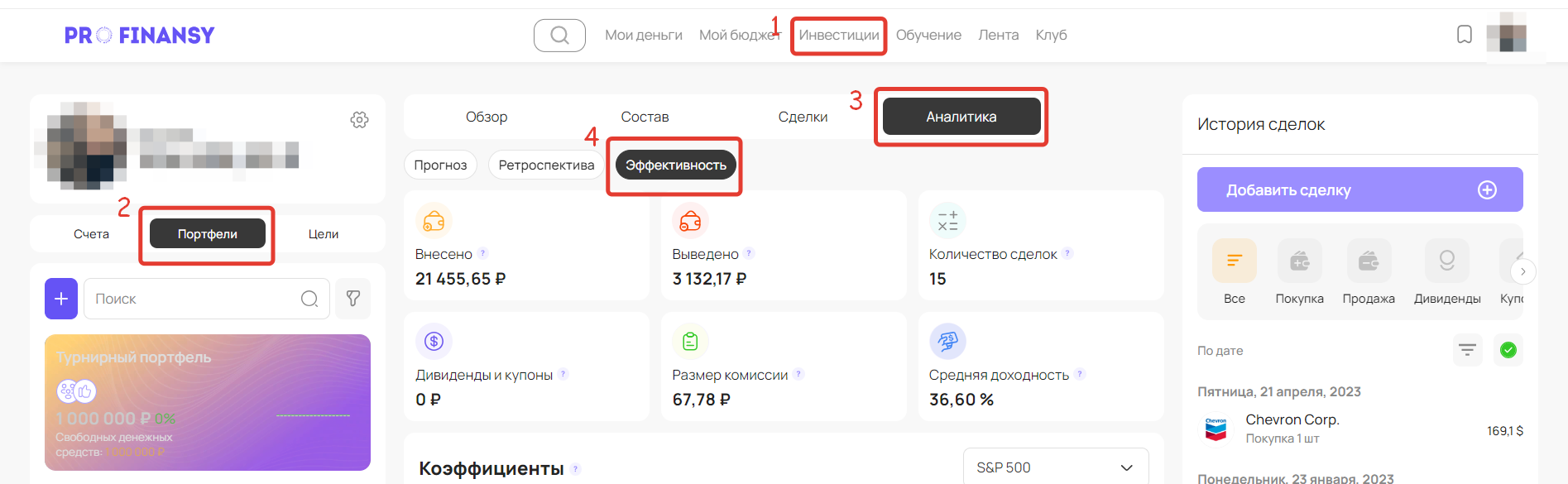

Готовый расчёт коэффициента M-squared у вашего портфеля можно просмотреть в разделе Инвестиции → Портфели → Аналитика → Эффективность.

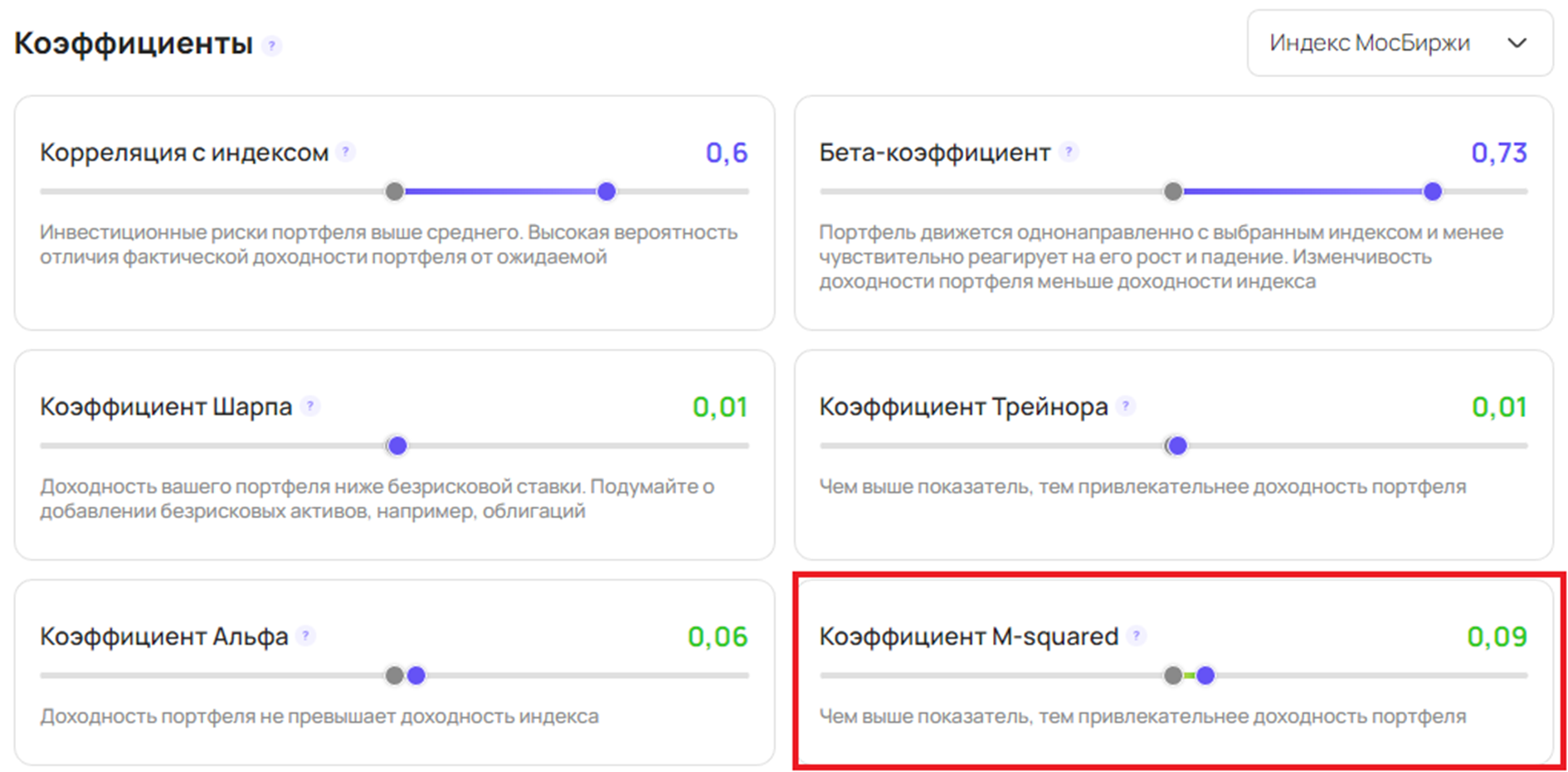

Вот так выглядит коэффициент M2 для портфеля российских акций.

Какой индекс выбрать при анализе портфеля по коэффициентам на profinansy.ru?

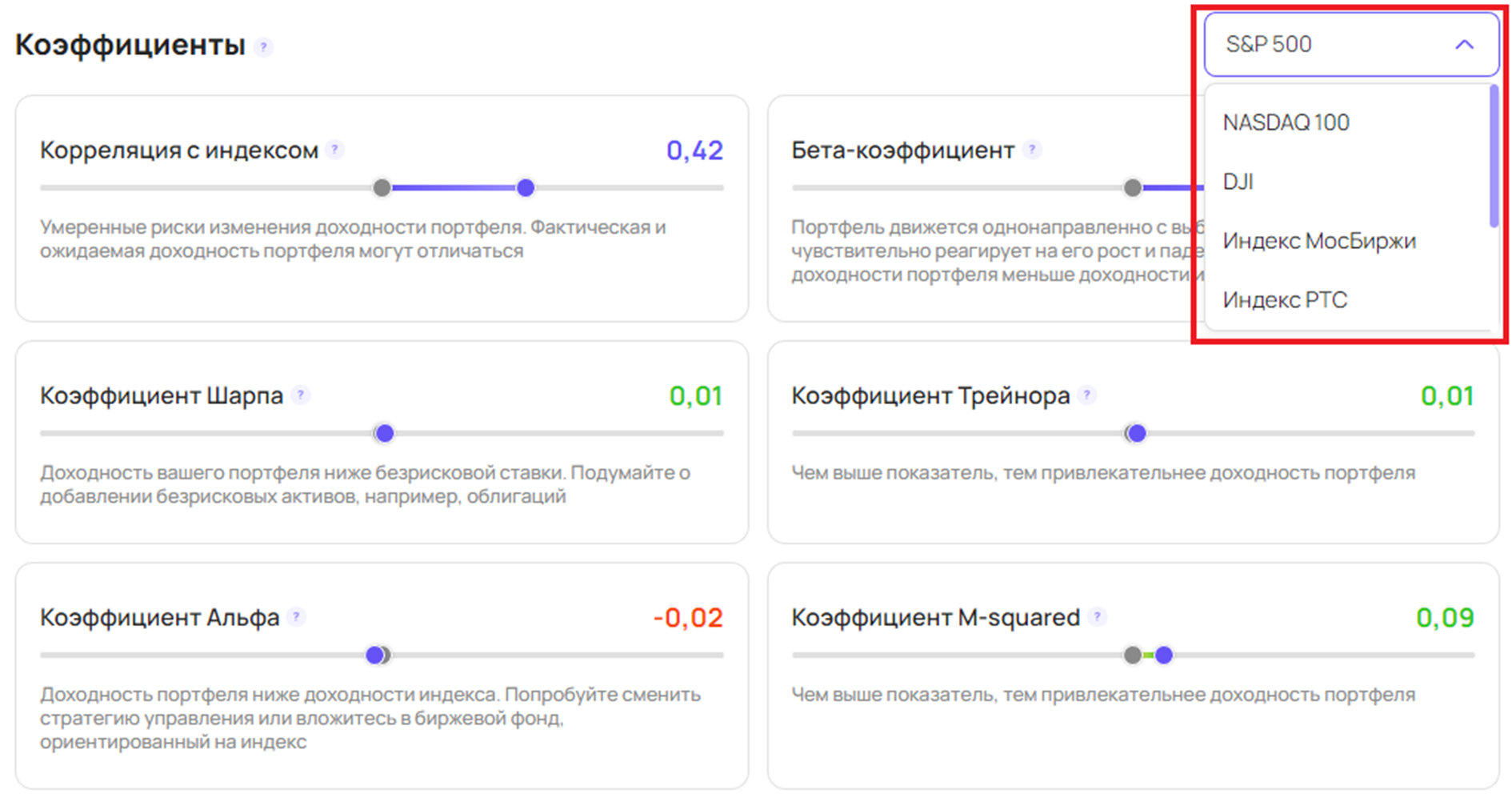

В данном разделе также можно выбрать индекс, который будет использоваться как эталонный портфель для расчета коэффициента.

Сайт profinansy.ru предлагает сравнить эффективность вашего портфеля с разными биржевыми индексами:

- S&P 500

- NASDAQ-100

- DJI

- Индекс МосБиржи

- Индекс РТС

- Russell 2000

- CAC 40

- Cboe UK 100.

Каждый из этих индексов относится к той или иной стране или конкретным секторам рынка. Для того, чтобы правильно выбрать индекс, необходимо посмотреть в рынок какой страны вы инвестируете. Если большая часть ваших активов составляют акции российских эмитентов, выбирайте индекс Мосбиржи. Если вы инвестируете в европейские компании, можно использовать индекс UK 100.

Суть в правильно выбранном эталоне, которым является индекс. Тогда коэффициент будут считаться наиболее точно.

Если вы инвестируете сразу в несколько рынков, стоит считать их по-отдельности, создав, например, три портфеля. Либо ориентироваться на тот рынок, доля которого в вашем портфеле наибольшая. При этом вполне возможны погрешности в расчетах, так как рынки между собой отличаются.

О чём говорит динамика коэффициента M-squared?

Итак, перейдем к интерпретации коэффициента M2. В целом, он куда удобнее, чем коэффициент Шарпа и иные безразмерные коэффициенты. Коэффициент выражается в процентах, что значительно упрощает восприятие, так как перед нами фактически доходность портфеля с поправкой на риск.

Также можно легко определить разницу между показателями двух портфелей. Например, если значение показателя M2 для портфеля X равно 5,8%, а значение для портфеля Y равно 5,2%, то разница между двумя портфелями составляет 0,6%. Это показывает, что портфель X работает лучше, поскольку его доходность выше с учётом предполагаемого риска.

Так как он показывает доходность, то логика расчета относительно нуля следующая:

- M2 меньше нуля: доходность портфеля ниже, чем доходность безрисковой ставки. Выгоднее переложить активы в безрисковый актив или пересмотреть портфель.

- M2 больше нуля: доходность выше безрисковой. Чем выше значение коэффициента, тем более эффективный портфель.

Выводы:

- Коэффициент M2 отражает эффективность инвестиций относительно эталонного портфеля, в качестве которого, как правило, используется индекс.

- Коэффициент M2 можно пересчитывать в проценты и получать готовое значение, отражающее доходность портфеля с учетом его риска.

- Сравнивая два портфеля, стоит смотреть на коэффициент M2 и выбирать тот портфель, у которого коэффициент будет выше при одинаковом уровне риска, так как этот портфель показывает большую доходность.

- Коэффициент M2 строится на исторических данных, поэтому не дает гарантий того, что портфель с большим значением будет лучше себя показывать в будущем.