Оценка эффективности инвестиционного портфеля является важнейшим фактором для успешного управления инвестициями. Она помогает инвесторам оценить результативность принятых ими вложений и позволяет сделать правильный выбор в будущем. Одним из наиболее важных показателей, который используется в процессе оценки, является «коэффициент Альфа».

Что такое коэффициент Альфа?

«Альфа» – финансовый термин, который часто можно встретить в сфере управления инвестициями – означает результативность инвестиций по отношению к эталону, например, к индексу S&P 500 (если вы инвестируете в США), с поправкой на риск. Другими словами, это показатель способности инвестиций опережать рынок, учитывая риски, которые на себя берёт инвестор с целью получить более высокие результаты.

Ведь желание каждого инвестора – показать более высокие результаты на рынке (с учётом риска), чем если просто купить и держать индексный фонд, так как для этого особых усилий не нужно.

В качестве примера представим, что существует инвестиционный фонд или какой-то отдельный портфель частного инвестора, который отслеживает индекс S&P 500, как эталонный показатель, с которым сверяется доходность этого портфеля, с которым он соревнуется.

Альфа, равный 0, означает, что показатели (доходность) фонда/портфеля полностью совпадают с показателями S&P 500. Если Альфа фонда/портфеля составляет 1 – это означает, что фонд опережает показатели базового индекса на 1%. Эти инвестиции работают лучше. И, наоборот, если Альфа фонда равен -1, то это означает, что фонд/портфель отстают на 1% от S&P 500.

Представим, что доходность инвестиционного фонда, ориентированного на зеркальное отражение индекса S&P 500, в данном году составила 9%, а доходность S&P 500 – 10%. Альфа этого фонда будет равна -1, что свидетельствует о его отставании на 1%.

Таким образом, положительный коэффициент Альфа означает, что портфель показал лучшие результаты, чем рынок (эталон, на который ориентированы инвестиции), что можно объяснить эффективными инвестиционными стратегиями и грамотным управлением портфелем. Напротив, отрицательный показатель Альфа свидетельствует о том, что портфель не преуспел в сравнении с рынком. Для портфеля считается эффективным, если он превосходит рынок или эталонный индекс, на который ориентирован инвестиционный стиль этого портфеля.

Что значит «с поправкой на риск»?

Термин «доходность с поправкой на риск» означает доходность инвестиций с учётом степени риска, который принимается для достижения этой доходности.

Например, инвестиция, которая приносит 20% дохода, может первоначально показаться более выгодной, чем инвестиция, приносящая 10% дохода. Однако если доходность в 20% была достигнута при значительно большем риске, чем доходность в 10%, то последняя может оказаться более выгодной инвестицией, если рассматривать соотношение риска и доходности. По-английски ещё говорят «risk-reward» – оправдывает ли риск потенциальный успех или нет.

В контексте коэффициента Альфа, который измеряет эффективность инвестиций по сравнению с эталонным индексом, положительный показатель Альфа означает, что инвестиции обеспечили более высокую доходность по сравнению с индексом при том же уровне риска. Такая доходность считается «скорректированной на риск», поскольку учитывает риск, связанный с достижением этой доходности. Проще говоря, положительный коэффициент Альфа указывает на то, что инвестиция показала лучшие результаты, чем индекс, с учётом риска.

Рассмотрим пример. Предположим, у вас есть два инвестиционных портфеля: портфель А и портфель Б. Оба они сверяются с одним и тем же индексом. Доходность портфеля А составляет – 10%, а портфеля Б – 12%. Изначально кажется, что портфель Б – более выгодная инвестиция. Однако, если посмотреть на риск, то окажется, что для достижения 12%-ной доходности портфель Б подвергся значительно большему риску.

После корректировки на этот риск мы можем обнаружить, что доходность портфеля А с поправкой на риск выше, чем доходность портфеля Б, несмотря на более низкую первоначальную доходность.

Одним из распространённых показателей риска в финансовой сфере является другой коэффициент – «Бета». Он измеряет чувствительность доходности инвестиции к колебаниям рынка в целом. Например, бета, равная 1, указывает на то, что инвестиции, как ожидается, будут двигаться вместе с рынком. Бета больше 1 означает, что инвестиции более волатильны, чем рынок (S&P 500 растёт на 1%, а ваш портфель на 1,5% или S&P 500 падает на 1%, а ваш портфель – на 2%), а бета меньше 1 – что они менее волатильны (S&P 500 растёт на 1%, а вы на 0,5% и наоборот).

Как на profinansy.ru посмотреть доходность портфеля по коэффициенту Альфа?

Очень легко узнать альфа-коэффициент вашего инвестиционного портфеля на profinansy.ru.

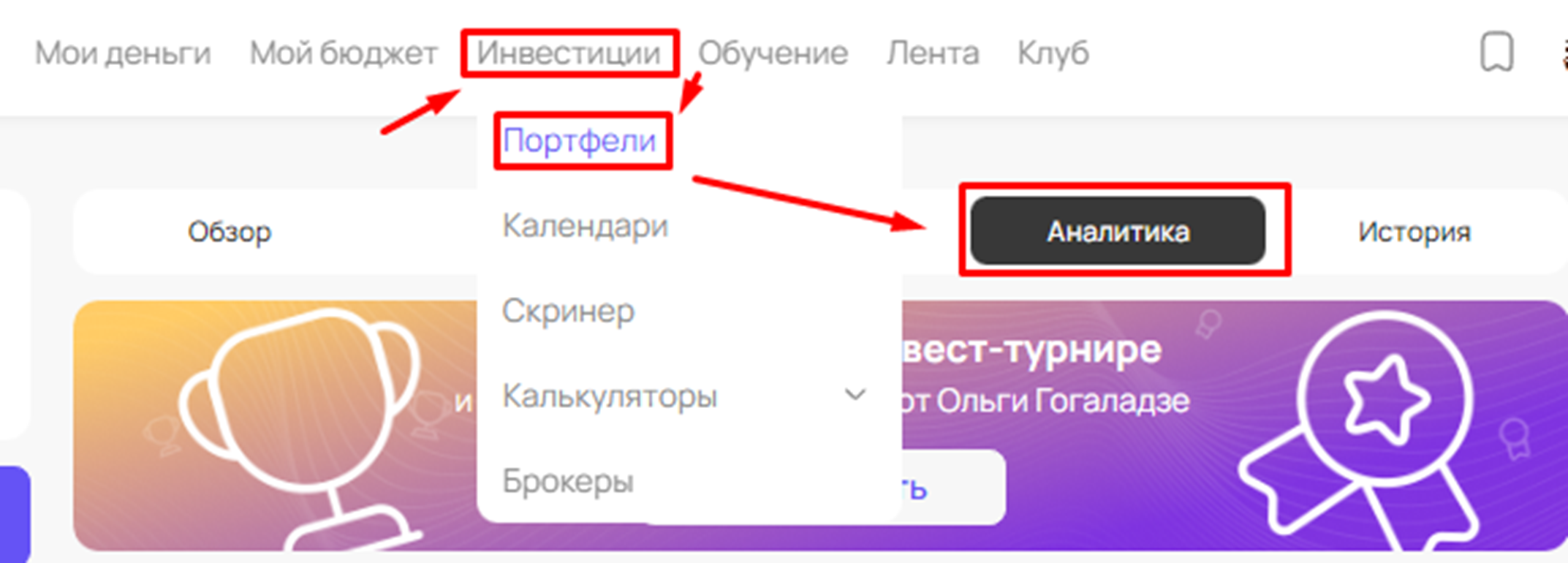

После перехода на profinansy.ru вам нужно перейти в раздел: «Инвестиции» → «Портфели» → «Аналитика»:

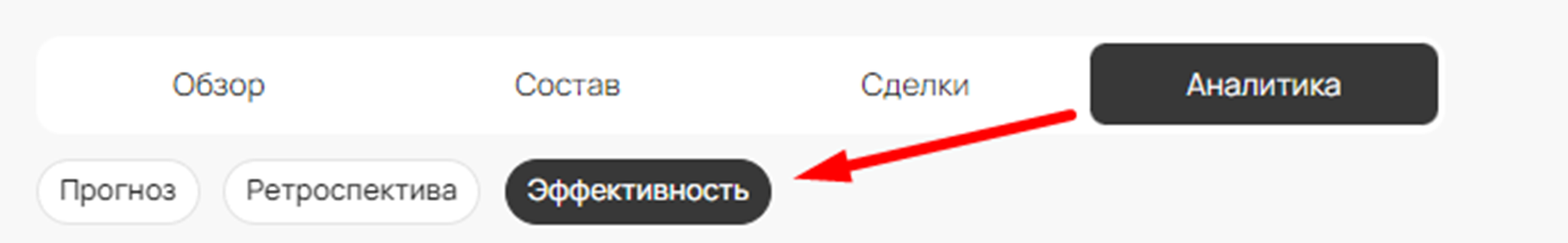

После этого необходимо перейти в поле «Эффективность»:

После этого необходимо перейти в поле «Эффективность»:

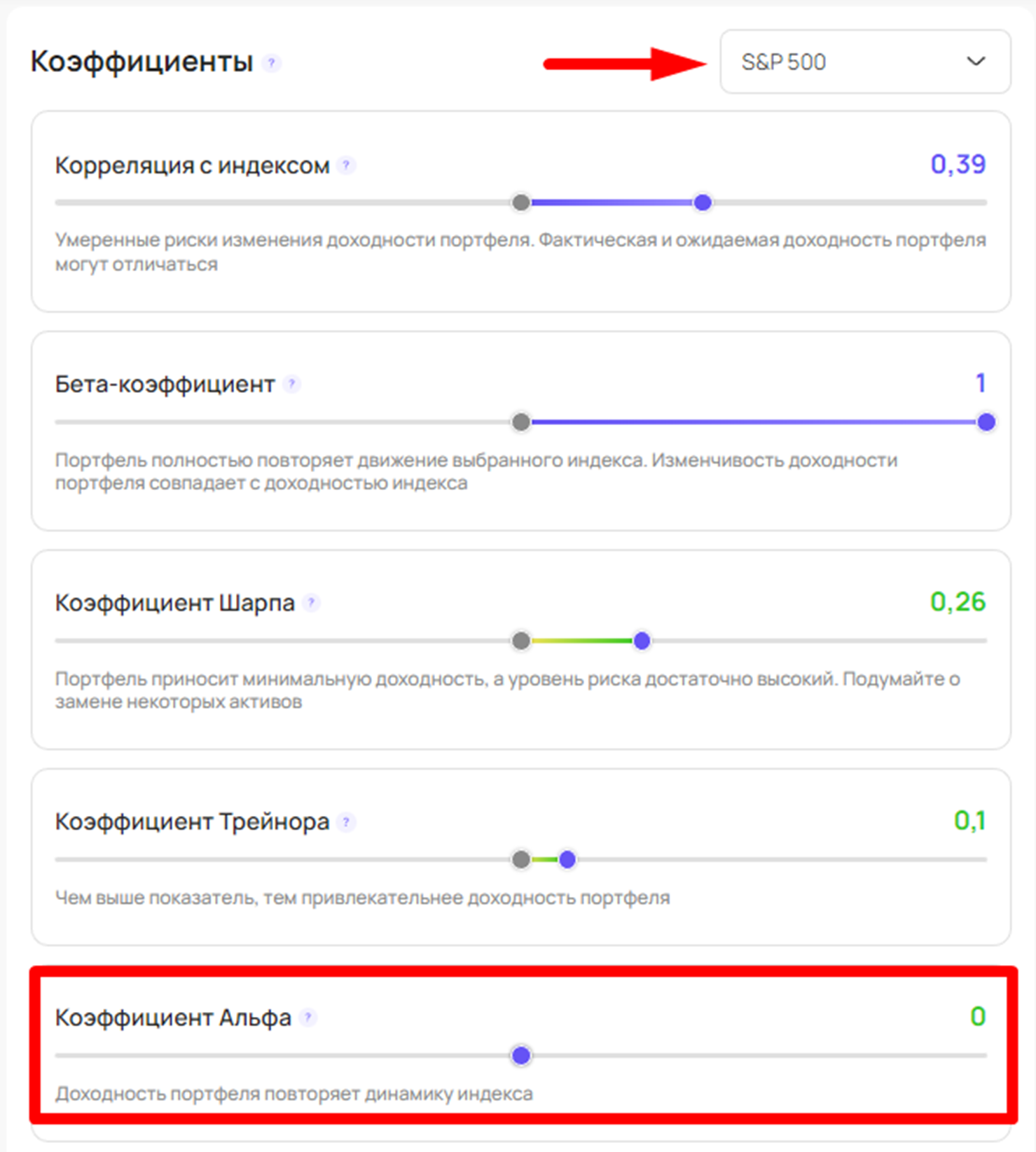

Далее, выбрав интересующий вас эталон, с которым вы сравниваете показатели своего портфеля, вы сможете посмотреть на коэффициенты.

Для примера, мы используем портфель, полностью состоящий из индексного фонда – «SPY ETF», который отслеживает показатели индекса S&P 500 (следовательно, SPY ETF полностью повторяет динамику индекса):

Какой индекс выбрать при анализе портфеля по коэффициентам на profinansy.ru?

Выбор правильного базового индекса при сравнивании динамика вашего портфеля очень важен. Выбор индекса часто зависит от состава вашего портфеля и рынков, в которые вы инвестируете.

На profinansy.ru мы предлагаем вам проверить эффективность ваших инвестиций с такими индексами как:

S&P 500: индекс является наиболее широко признанным бенчмарком, представляющим фондовый рынок США. Он включает в себя 500 крупнейших компаний из различных секторов, торгующихся на фондовых биржах страны. Этот индекс не только является эталоном для сравнения эффективности инвестиций, но также служит важным экономическим индикатором, отражающим состояние американской экономики в целом. Практически все инвестиционные портфели, ориентированные на США, и многие глобальные портфели сравниваются с этим индексом. Поэтому, если вы инвестор в США или ваши инвестиции имеют значительное вложение в американские акции, то сравнение эффективности портфеля с S&P 500 является первоочередным примером.

Nasdaq-100: индекс включает 100 крупнейших (за исключением финансовых компаний) неамериканских и американских компаний, торгуемых на бирже Nasdaq. Он ориентирован на компании, работающие в секторе технологий (50% индекса – компании IT сектора), включая таких гигантов, как Apple, Microsoft, Amazon (сектор товаров второй необходимости, но он также представлен в Nasdaq-100) и Alphabet (Google) (коммуникационный сектор, также есть в Nasdaq-100). Если ваш портфель состоит в основном из технологических акций, то сравнение с индексом Nasdaq-100 может дать полезное представление о его эффективности. Nasdaq-100 является вторым самым пристально отслеживаемым американским бенчмарком.

Dow Jones: один из старейших и наиболее известных индексов фондового рынка. Он включает 30 крупнейших компаний США, торгуемых на биржах страны. Из-за ограниченного количества компаний, включённых в индекс, Dow Jones обычно используется для получения общего представления о тенденциях рынка, а не для сравнения отдельных портфелей.

CAC 40: французский индекс, включающий 40 крупнейших компаний, торгуемых на Парижской фондовой бирже. Если ваш портфель состоит из значительного количества акций европейских или, в частности, французских компаний, то CAC 40 может быть полезным индикатором для сравнения эффективности.

Russell 2000: индекс фокусируется на 2000 компаниях с малой капитализацией в США из индекса Russell 3000. Такие компании могут представлять большие возможности для роста, но они также могут быть более рискованными, поскольку они менее устойчивы и подвержены большим колебаниям цен на акции. Если ваш портфель сосредоточен на акциях с малой капитализации (low cap), сравнение его эффективности с индексом Russell 2000 может быть очень полезным, поскольку это поможет вам понять, насколько хорошо вы выбираете low-cap акции для инвестирования.

Cboe UK 100: индекс представляет акции 100 крупнейших компаний в Великобритании. Если вы инвестируете в акции британских компаний или ваш инвестиционный портфель ориентирован на британский рынок, то Cboe UK 100 будет важным индексом для сравнения. Он позволяет оценить, насколько хорошо вы выбираете британские акции для инвестирования по сравнению с общей динамикой крупнейших британских компаний.

Индекс Мосбиржи: индекс представляет собой совокупность акций, торгующихся на Московской бирже. Этот индекс включает в себя акции крупнейших и наиболее ликвидных российских компаний. Если вы инвестируете в российские акции или ваш инвестиционный портфель сосредоточен на российском рынке, то для вас будет полезно сравнивать свою доходность с Индексом Мосбиржи.

Индекс РТС: бенчмарк также состоит из акций крупных и ликвидных компаний, торгующихся на Московской бирже, но основное его отличие – расчёт в долларах США. Это делает его особенно полезным для инвесторов, которые хотят учесть влияние колебаний валютного курса на свои инвестиции. Если вы ориентированы на рублёвую доходность и не хотите учитывать валютные риски, то вам стоит смотреть на Индекс Мосбиржи. Если же важно учесть валютные колебания, и вы ориентированы на доходность в долларах, то Индекс РТС будет лучшим выбором.

Выводы:

- В заключение следует отметить, что измерение альфа-фактора инвестиционного портфеля является важнейшим моментом в понимании его эффективности по отношению к рынку. Положительная альфа указывает на более высокую доходность с поправкой на риск, в то время как отрицательная альфа свидетельствует о низкой эффективности.

- Следует помнить, что оценка альфы не должна проводиться изолированно. Очень важно учитывать бета-фактор портфеля, чтобы понять уровень рыночного риска.

- При сравнении показателей портфеля с индексом важно выбрать наиболее подходящий бенчмарк. Это решение зависит от типа имеющихся активов, географических регионов, в которых эти активы представлены, и валюты, в которой измеряется доходность.

- Сайт profinansy.ru предлагает широкий спектр индексов для сравнения, включая S&P 500, Nasdaq-100, Dow Jones, CAC 40, Russell 2000, Cboe UK 100, индекс Московской биржи и индекс РТС. Это позволяет инвесторам выбрать наиболее подходящий бенчмарк с учётом состава портфеля и инвестиционной стратегии.

- В целом, понимание коэффициента альфа и выбор правильного бенчмарка являются важнейшими шагами на пути к эффективному управлению портфелем и инвестиционному успеху.