Мы часто слышим о рисках в процессе инвестирования. И даже, наверное, в некоторой мере, представляем, что такое риск. Но всё же в представлении большинства частных инвесторов, риск — это некоторая абстракция, которой принято пугать новичков на фондовом рынке.

Но, риск – вполне измеримая величина, и профессионалы занимаются расчётами рисков постоянно.

Суть рыночного риска

Итак, что такое рыночный риск? Рыночный риск – это риск потери стоимости актива у вас в портфеле. Купили вы, например, акции Сбербанка по 250 рублей, и вместе с акцией приобрели риск того, что цена упадет, скажем, до 200 рублей. И ваша позиция станет убыточной.

Нельзя отделить доходность от риска. Это как аверс и реверс одной монеты. Или цена вашего актива вырастет, и вы получите доход. Или упадет, и вам достанется реализовавшийся риск и убыток.

Чем обычно определяется риск актива?

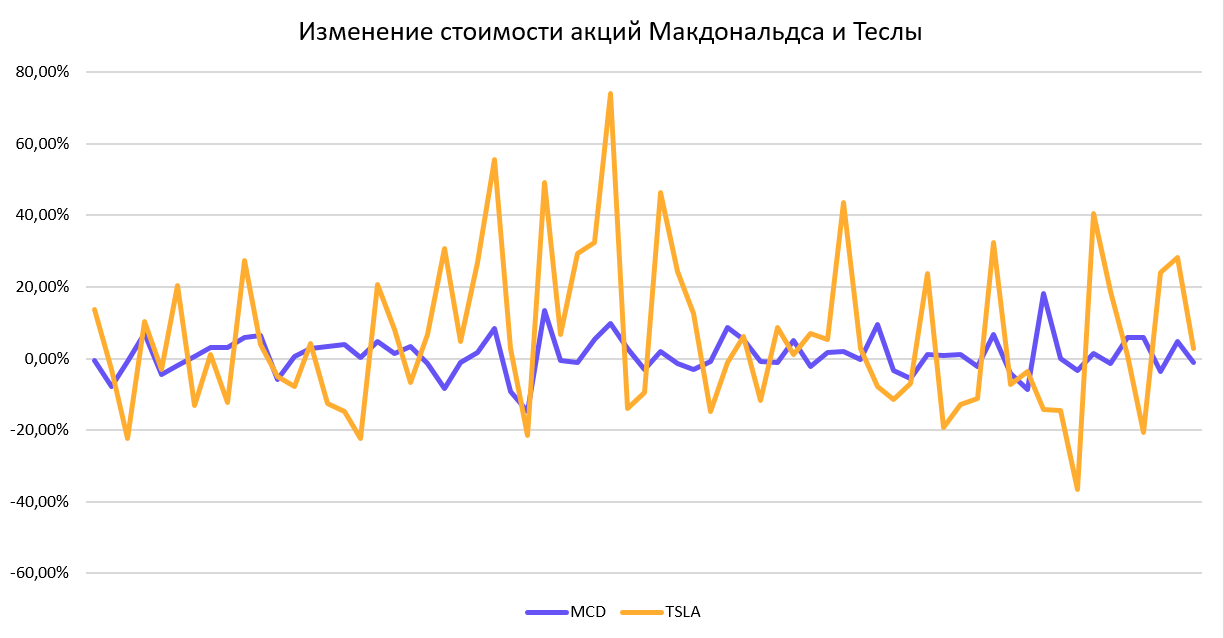

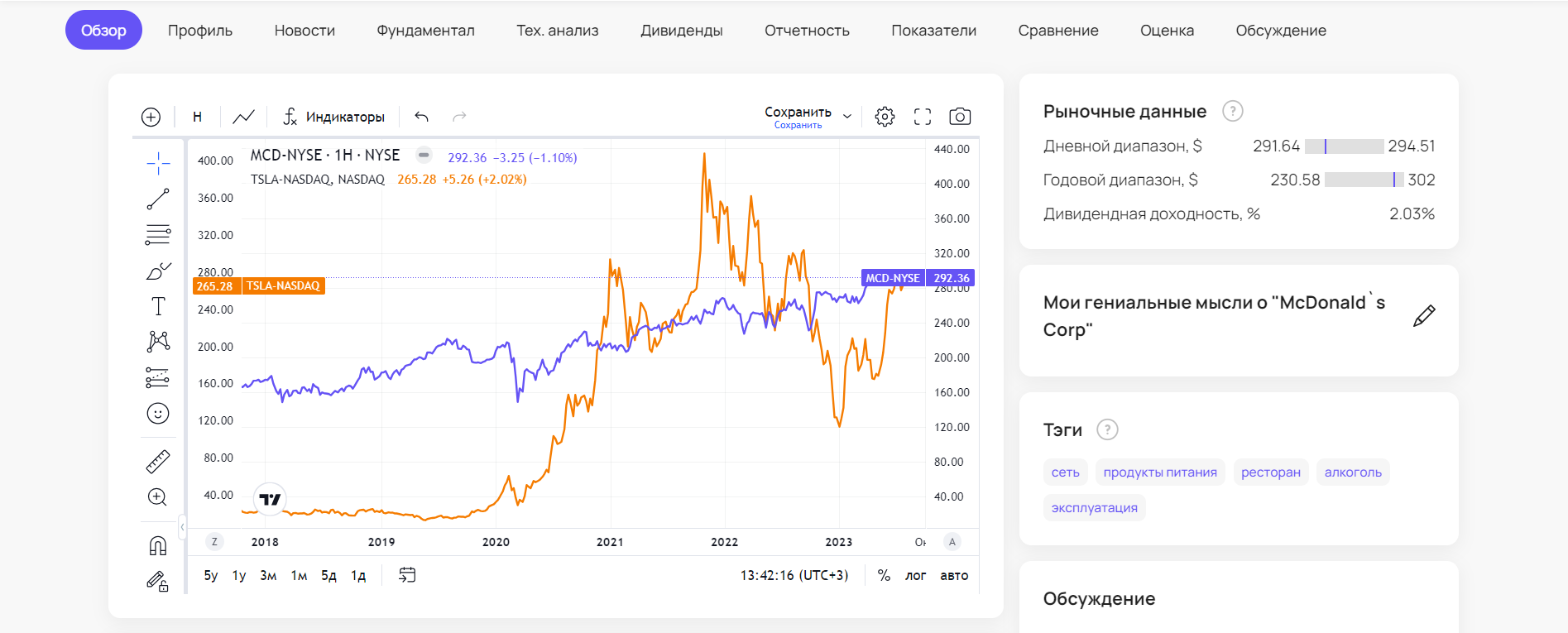

Характеристикой рыночного риска любого актива является изменчивость его стоимости, или волатильность. Для примера посмотрим на графики изменения стоимости двух известных и популярных акций, Макдональдс и Тесла.

Так менялась стоимость акций двух гигантов на протяжении последних пяти лет. Из графика видно, что акции Теслы гораздо изменчивее, чем бумаги Макдональдса. Вот эту изменчивость и принято называть «волатильностью».

Чем выше волатильность акции, тем выше потенциальный риск для инвестора, так как предсказать масштабы падения бумаги в случае негативного сценария очень и очень сложно. Но, справедливости ради, нужно признать, что волатильные акции не только сильнее падают, но и растут лучше менее волатильных бумаг.

Согласитесь, Макдональдс выглядит гораздо «скучнее» Теслы.

Сравнивая волатильность двух активов, мы можем сказать, какой из них более рискованный. Но иногда возникает необходимость сравнить волатильность не двух бумаг, а конкретной акции и фондового индекса. Таким образом мы сможем определить, конкретная акция более рискованная чем индекс, или менее.

Фондовый индекс — это показатель изменения цен определенной группы ценных бумаг. Можно представить такой индекс как «корзину» из акций, объединенных по какому-либо признаку. В России это, например, индекс Мосбиржи или индекс РТС. В США – Индекс S&P 500, NASDAQ или Dow Jones.

Для такого сравнения используют показатель бета (коэффициент бета).

Что такое бета-коэффициент?

Бета-коэффициент (бета-фактор) — показатель, рассчитываемый для ценной бумаги или портфеля ценных бумаг. Является мерой рыночного риска, отражая изменчивость доходности ценной бумаги (портфеля) по отношению к доходности другого фондового индекса.

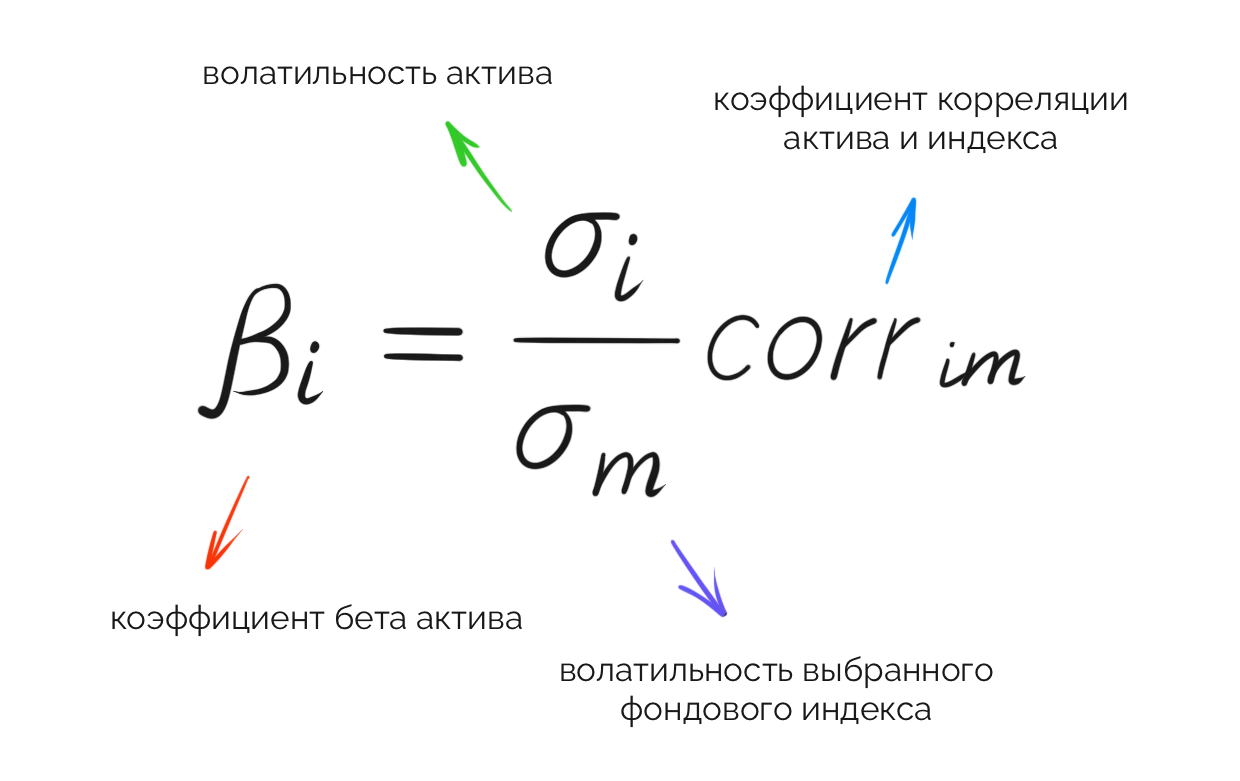

Расчёт коэффициента бета

Формула коэффициента бета выглядит следующим образом:

Коэффициент бета показывает инвестору, насколько выбранный актив более или менее рискованный по сравнению с рынком в целом.

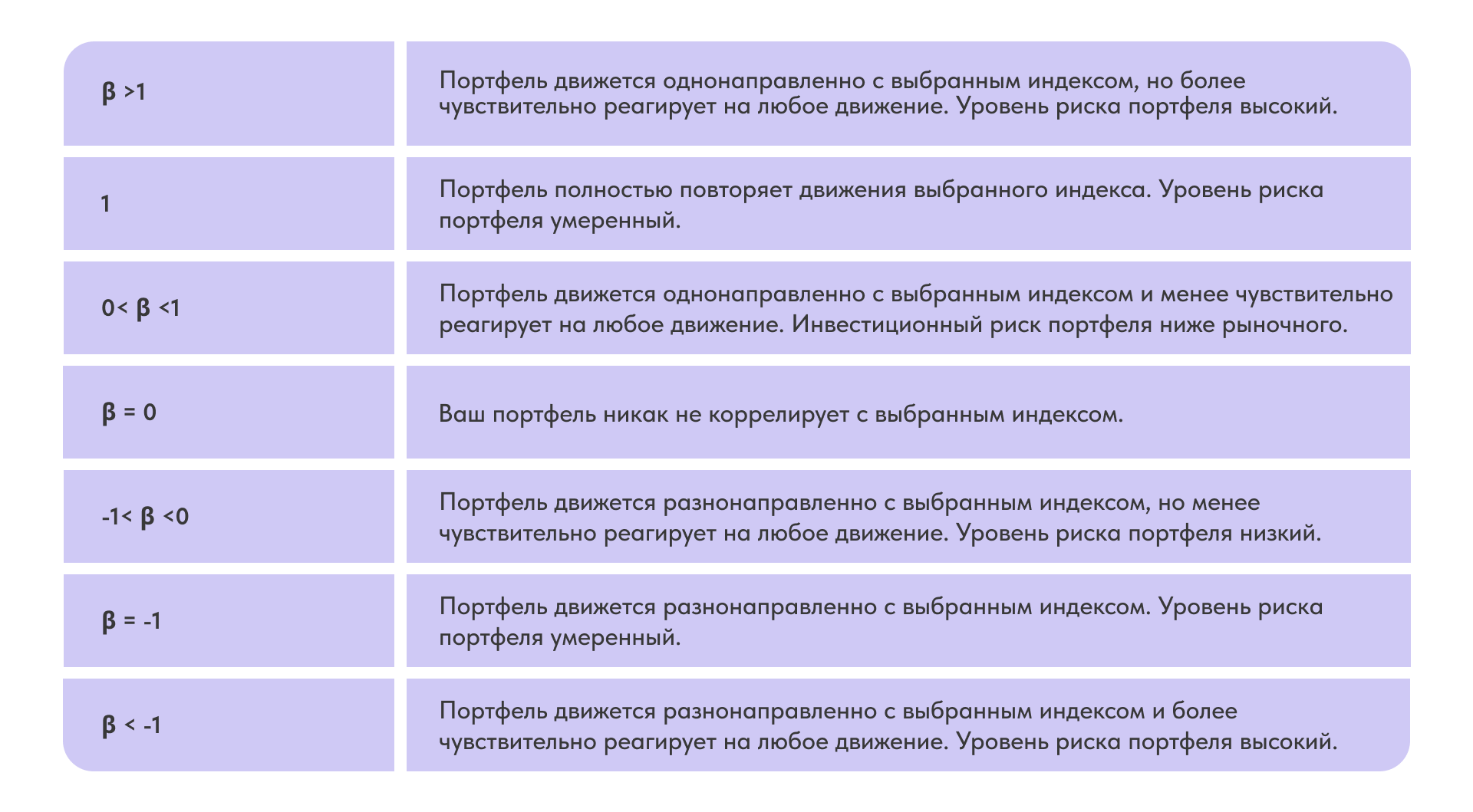

Значения коэффициента бета

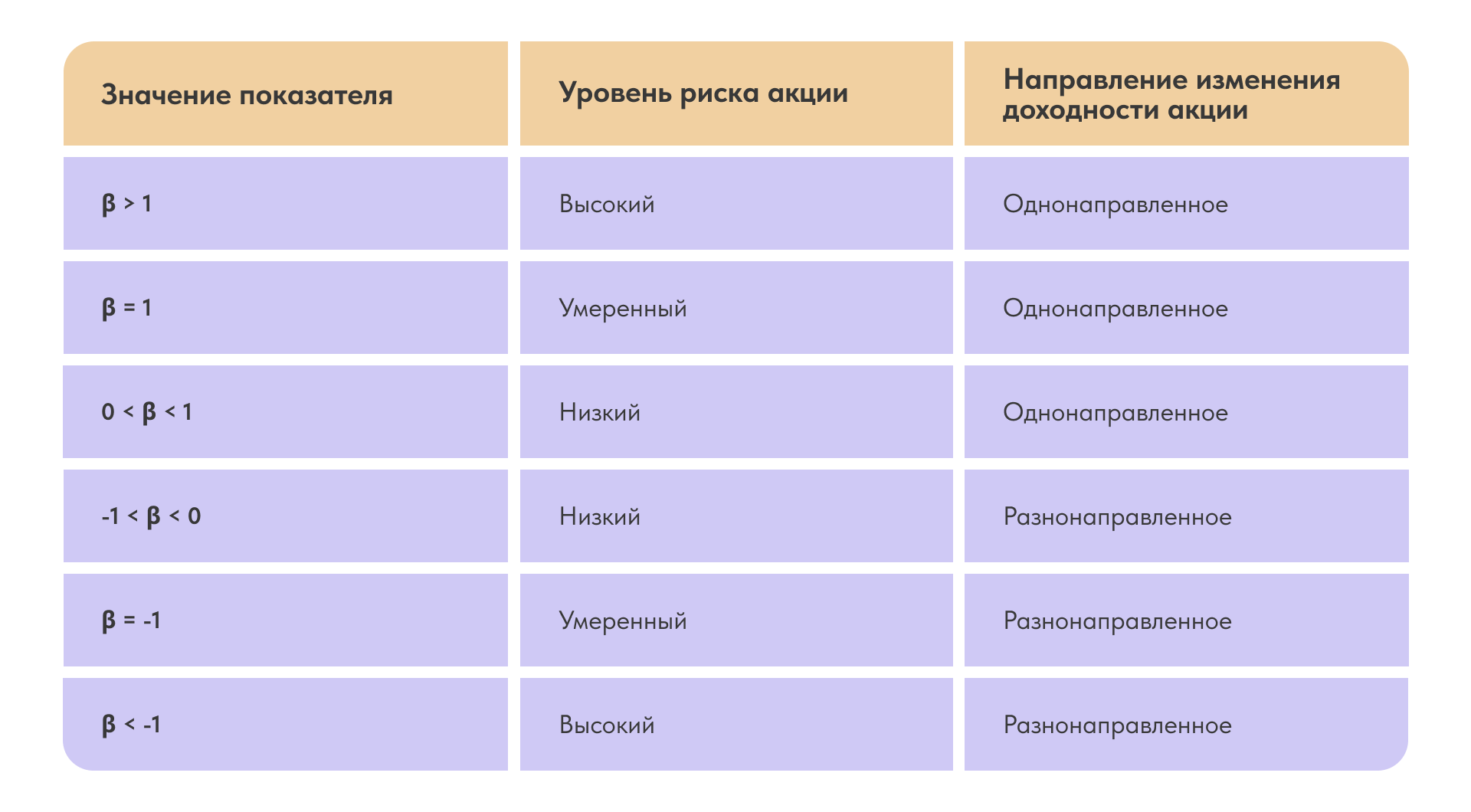

Бета-коэффициент для самого рыночного индекса всегда равен 1. Поэтому принято считать, что если бета актива больше 1, то данный актив более рискованный чем рынок в целом, а если меньше 1, то, соответственно, менее.

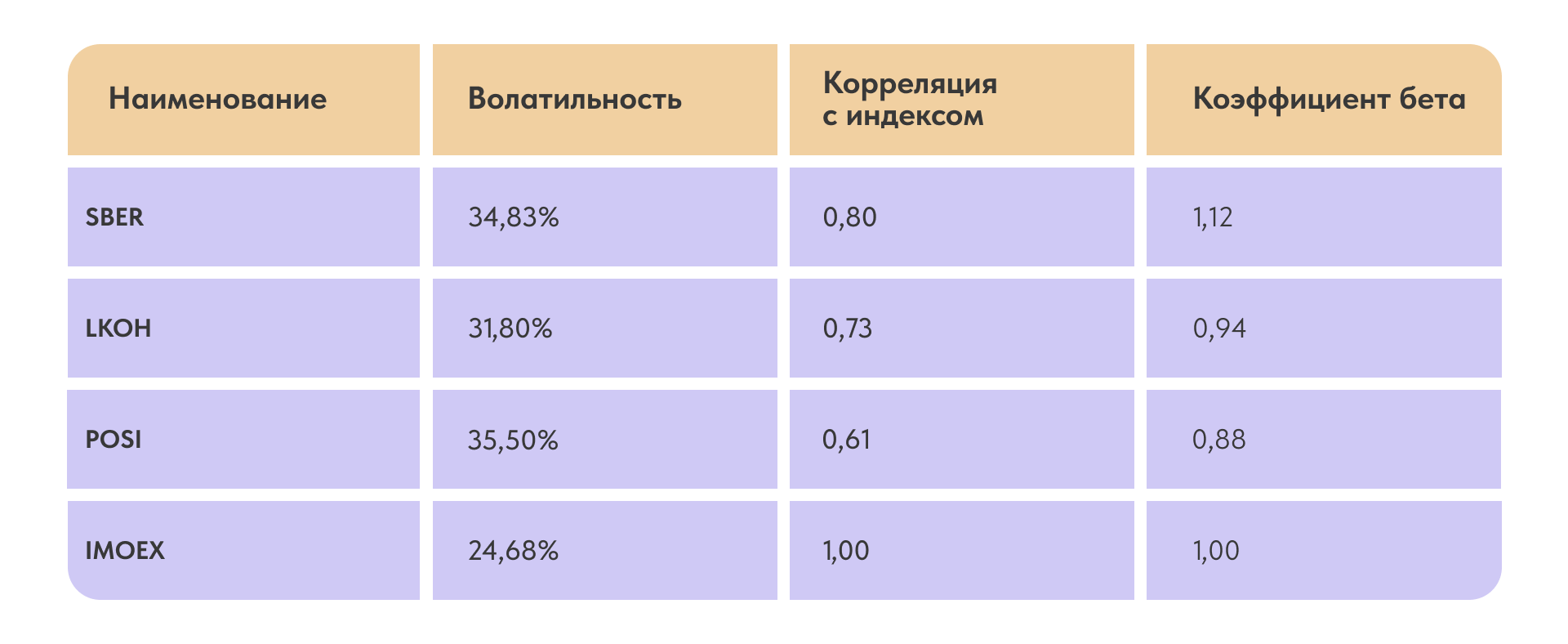

Для примера рассмотрим три акции: Сбербанк (SBER), Лукойл (LKOH) и Позитив (POSI), и рассчитаем их коэффициенты бета к Индексу Мосбиржи.

Самыми «безопасными» акциями в итоге оказались бумаги Позитива. Их коэффициент бета акций меньше 1.

Коэффициент бета можно считать не только для отдельного актива, но и для портфеля ценных бумаг в целом. Для чего это делают? Чтобы сравнить уровень риска портфеля с фондовым индексом. Зная уровень риска вашего портфеля, вы можете его менять в соответствие со своей инвестиционной стратегией.

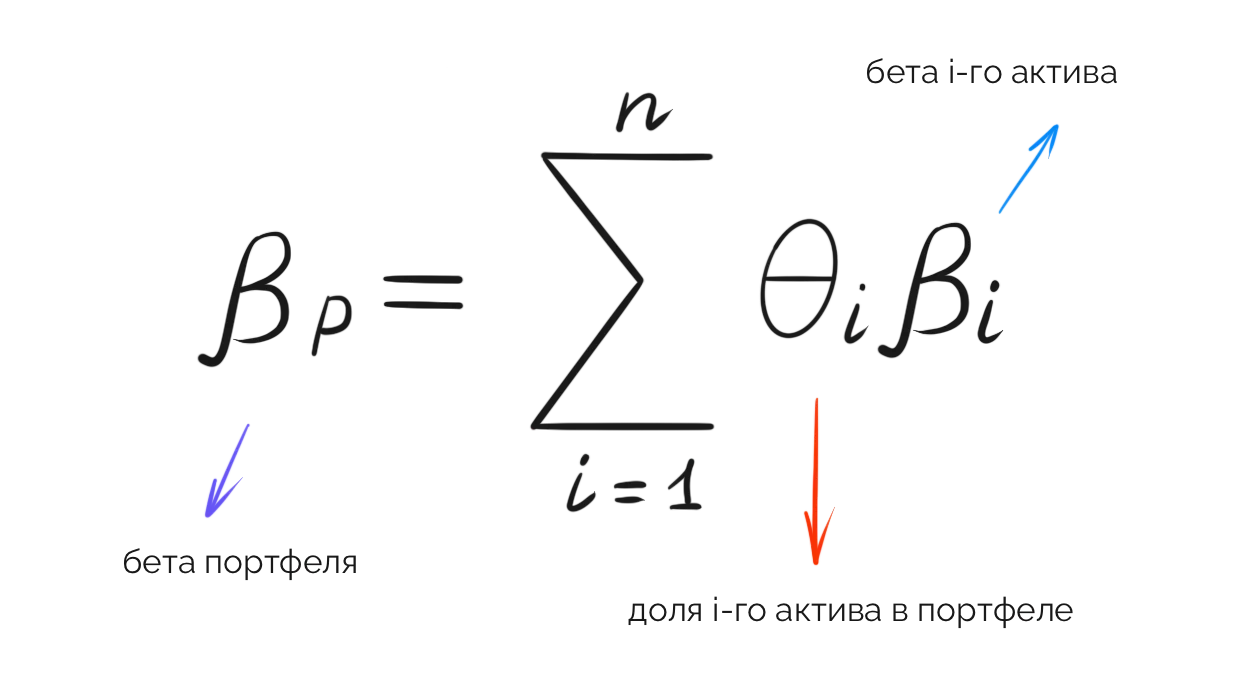

Посчитать бету портфеля достаточно просто, если вы знаете бету каждого актива.

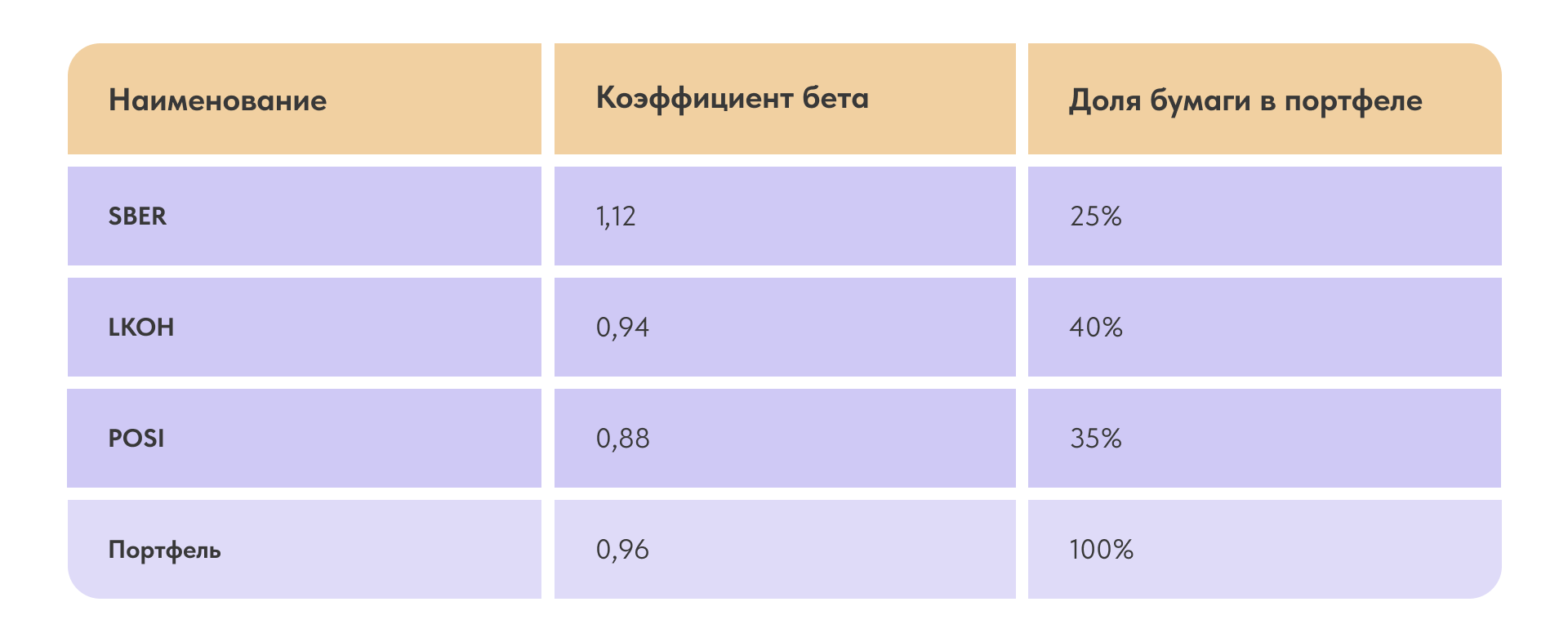

Пусть в нашем примере доля выбранных нами бумаг в портфеле следующая:

Бета нашего портфеля в этом случае будет 0.96.

Как узнать бета-коэффициент инвестиционного портфеля?

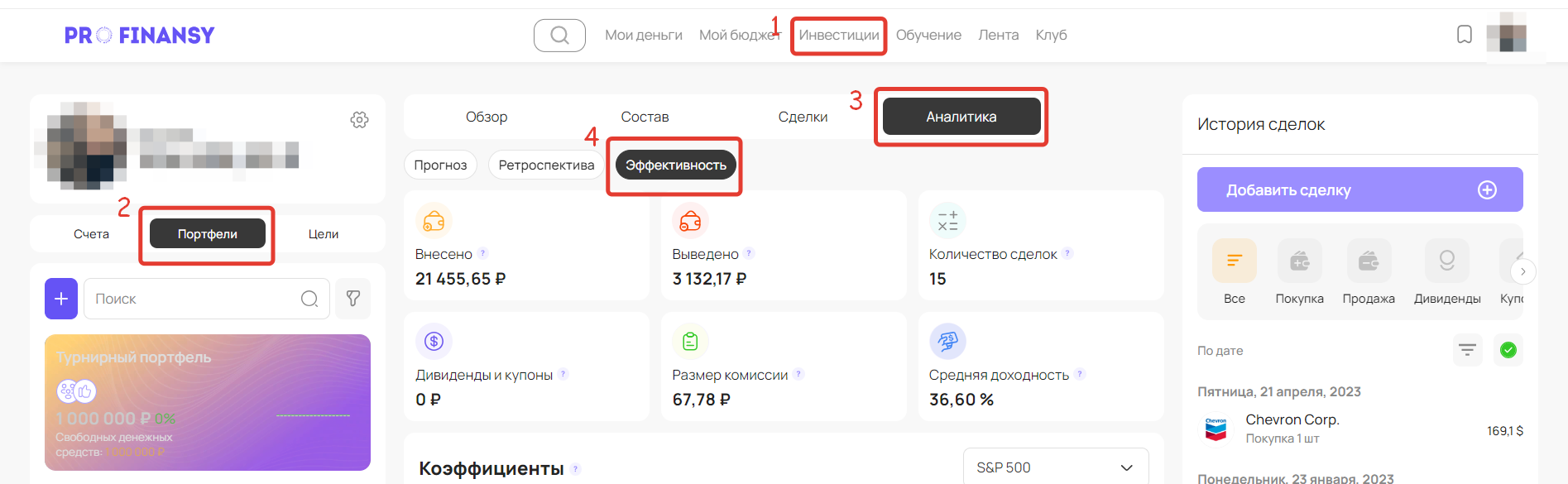

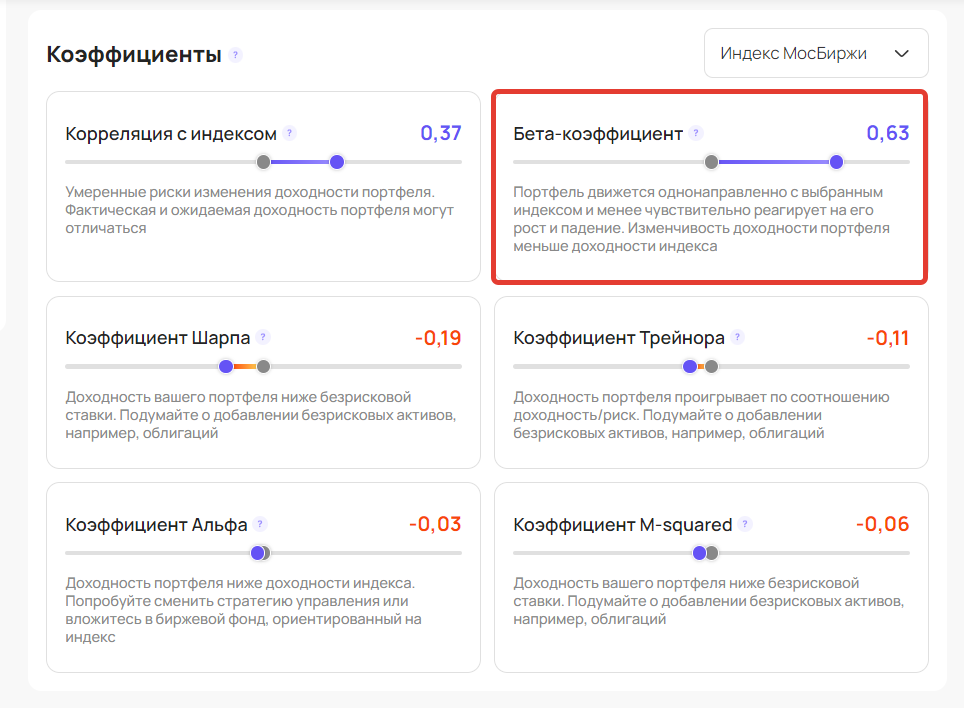

Если вы не любитель сложных формул, а узнать бета-коэффициент вашего портфеля вы хотите, то на сайте profinansy.ru вы всегда сможете посмотреть бету своего портфеля без сложных вычислений.

Для этого перейдите в раздел Инвестиции → Портфели → Аналитика → Эффективность.

Сайт profinansy.ru автоматически просчитает бета-коэффициент вашего инвестиционного портфеля с индексами. Вы можете посмотреть значение коэффициента бета по отношению к основным мировым фондовым индексам, в том числе, к S&P 500, Nasdaq, Индекс Мосбиржи и Индекс РТС.

Какие результаты анализа бета-коэффициента может дать вам profinansy.ru:

Выводы:

- Рыночный риск – риск потери стоимости актива в инвестиционном портфеле. Риск и доходность портфеля взаимосвязаны.

- Бета-коэффициент - показатель, который позволяет оценить, насколько отдельный актив или весь инвестиционный портфель более или менее рискованный по сравнению с рынком в целом.

- Бета-коэффициент не является постоянной величиной и может отличаться в разные периоды.