Прежде чем говорить о долгосрочных кредитах и займах, познакомимся с устройством предприятия.

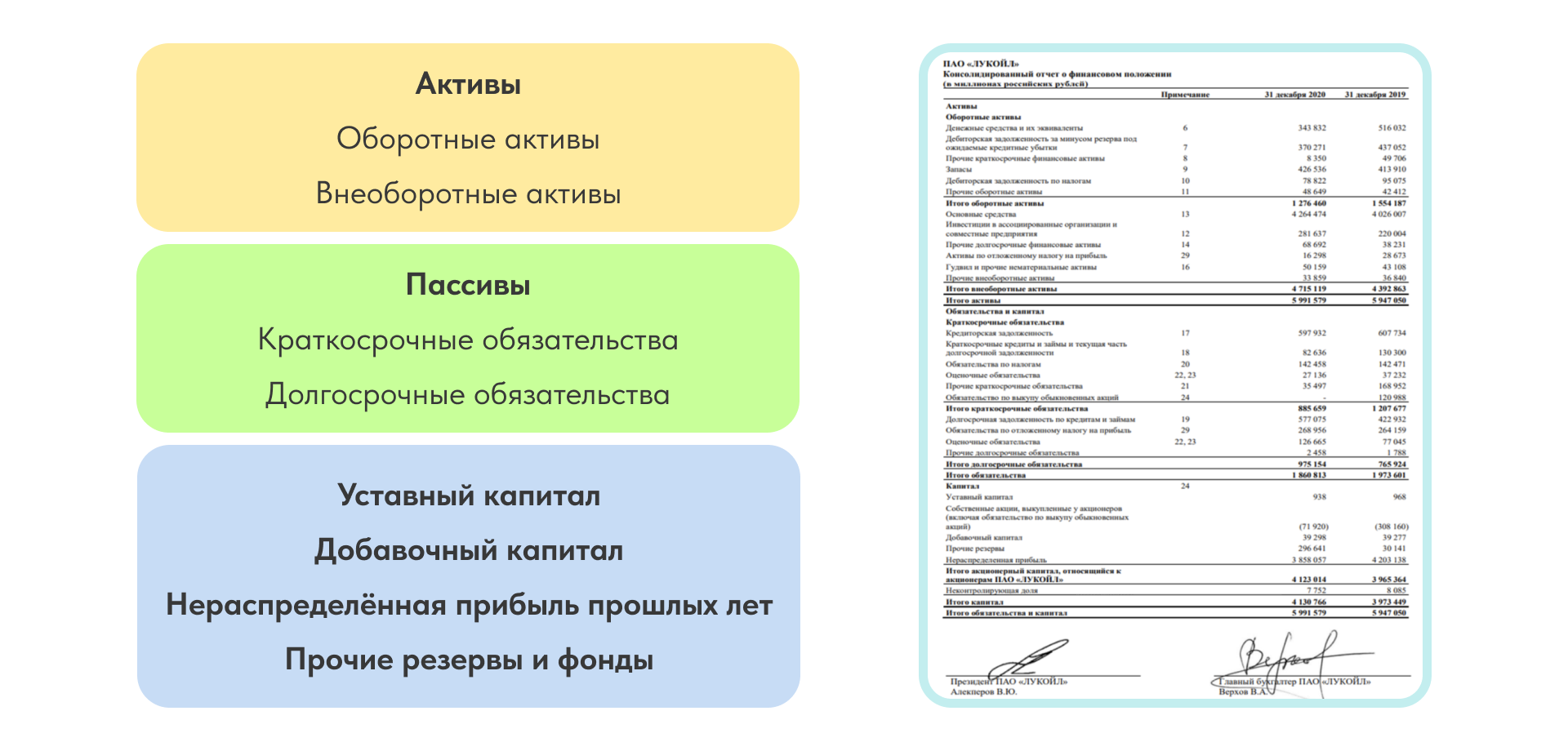

Активы и пассивы компании

Все мы слышали слово баланс и можем даже знать, что такое активы и пассивы. Но не будет лишним освежить в памяти азы финансового анализа и финансовой отчётности предприятия.

Предприятие всегда имеет как собственные денежные средства, так и привлечённые. Все это отражается в главном финансовом документе компании «Отчёте о финансовом положении предприятия».

Почему он важен? Потому что отражает состояние показателей, от которых зависит финансовая устойчивость компании и её способность не только вести бизнес эффективно, но и своевременно расплачиваться по всем своим долгам и обязательствам.

Любая компания в процессе жизнедеятельности привлекает средства, которые необходимы ей для ведения бизнеса.

Источники этих средств могут быть различны:

- денежные средства от учредителей компании;

- кредиты от банков;

- займы от других предприятий;

- размещение облигаций на открытом рынке;

- отсрочки платежа (полученные товары и услуги оплачиваются позже);

- предоплаты (когда контрагенты компании оплачивают товары или услуги заранее).

Большинство компаний используют все эти возможности для обеспечения бесперебойного производственного процесса.

Всё, что принадлежит непосредственно компании, принято называть её Активами. А источники средств для приобретения этих активов называют Пассивами.

На приобретение активов компания должна иметь средства, и все их источники фигурируют в Пассивах.

.png)

Что такое кредиты и займы?

Кредиты и займы – это денежные средства, предоставленные предприятию на условиях срочности, возвратности и платности. Они являются важными источниками финансирования деятельности компании.

Давайте разберёмся, что значат эти условия.

- Срочность – это необходимость вернуть средства в заранее определённую дату, поскольку деньги предоставляются компании на время.

- Возвратность – обязанность предприятия вернуть взятое в долг.

- Платность – предприятие оплачивает возможность пользоваться чужими деньгами, то есть уплачивает кредитору заранее оговорённые проценты.

Все кредиты и займы делятся в финансовой отчётности предприятия на долгосрочные и краткосрочные.

Краткосрочными называют кредиты и займы, которые предприятие должно погасить в течение ближайших 12 месяцев.

Долгосрочные кредиты и займы – это обязательства, срок погашения которых наступит позже, чем через 12 месяцев.

Почему так важно разделять эти два вида привлечённых денежных средств?

Дело в том, что общая сумма обязательств компании отражает кредитоспособность предприятия в долгосрочной перспективе, то есть в течение нескольких ближайших лет. Если долгов слишком много, это не слишком позитивный фактор для компании - ведь за эти долги приходится платить. Это снижает эффективность компании и чистую прибыль, принадлежащую акционерам.

А когда возвращать долг нужно через 5–10 лет, то у компании есть время разобраться со своими обязательствами достаточно безболезненно.

Краткосрочные долги нужно вернуть в течение ближайших 12 месяцев. И это не только о кредитоспособности компании, но и о ликвидности.

Компания должна найти деньги, чтобы расплатиться по текущим обязательствам. И на это у нее всего несколько месяцев.

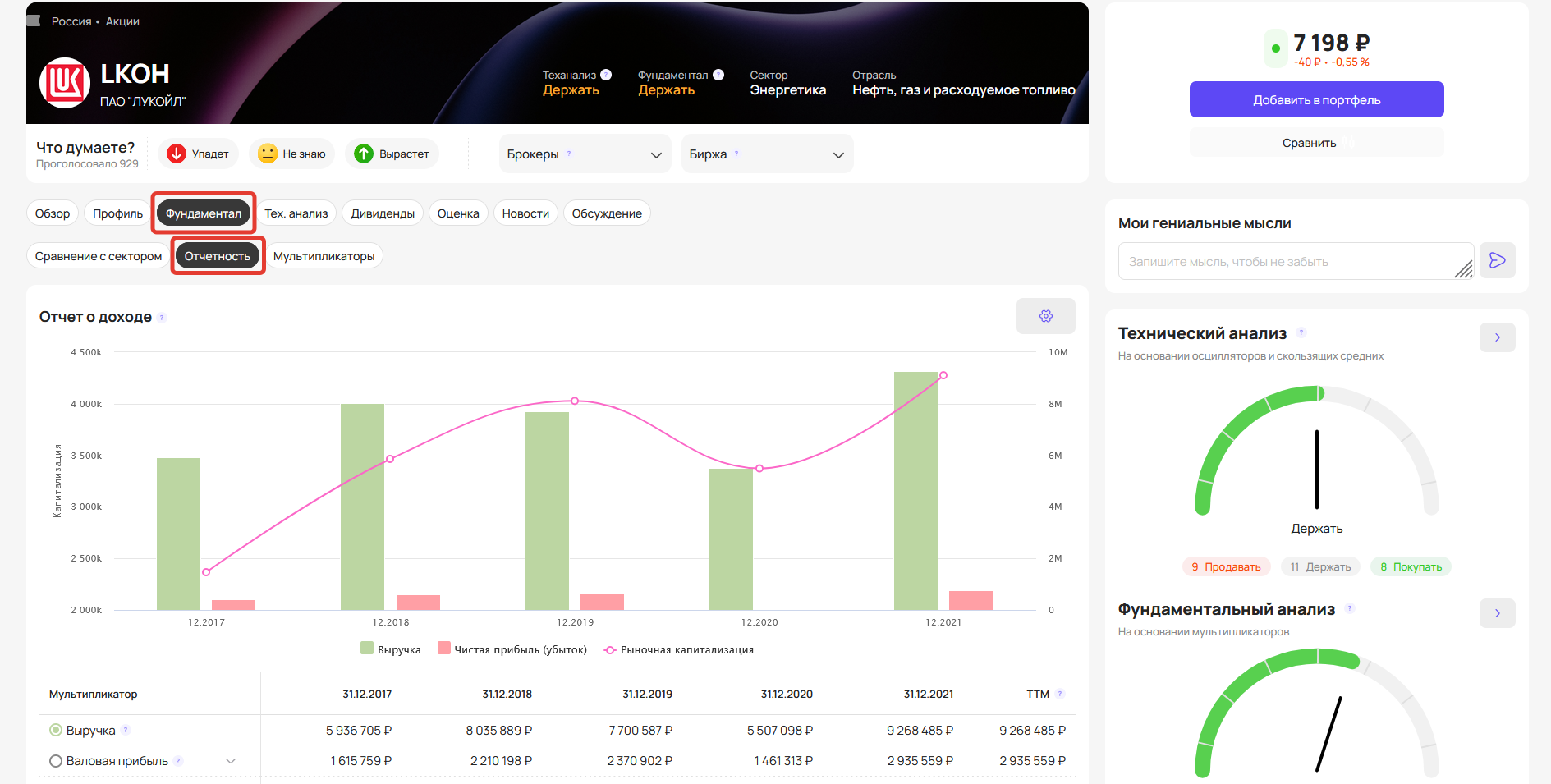

Как узнать размер долгосрочных кредитов и займов у компании на profinansy.ru?

Эти показатели можно посмотреть на сайте profinansy.ru в карточке любой компании в разделе Фундаментал → Отчётность.

Для примера возьмём компанию Лукойл:

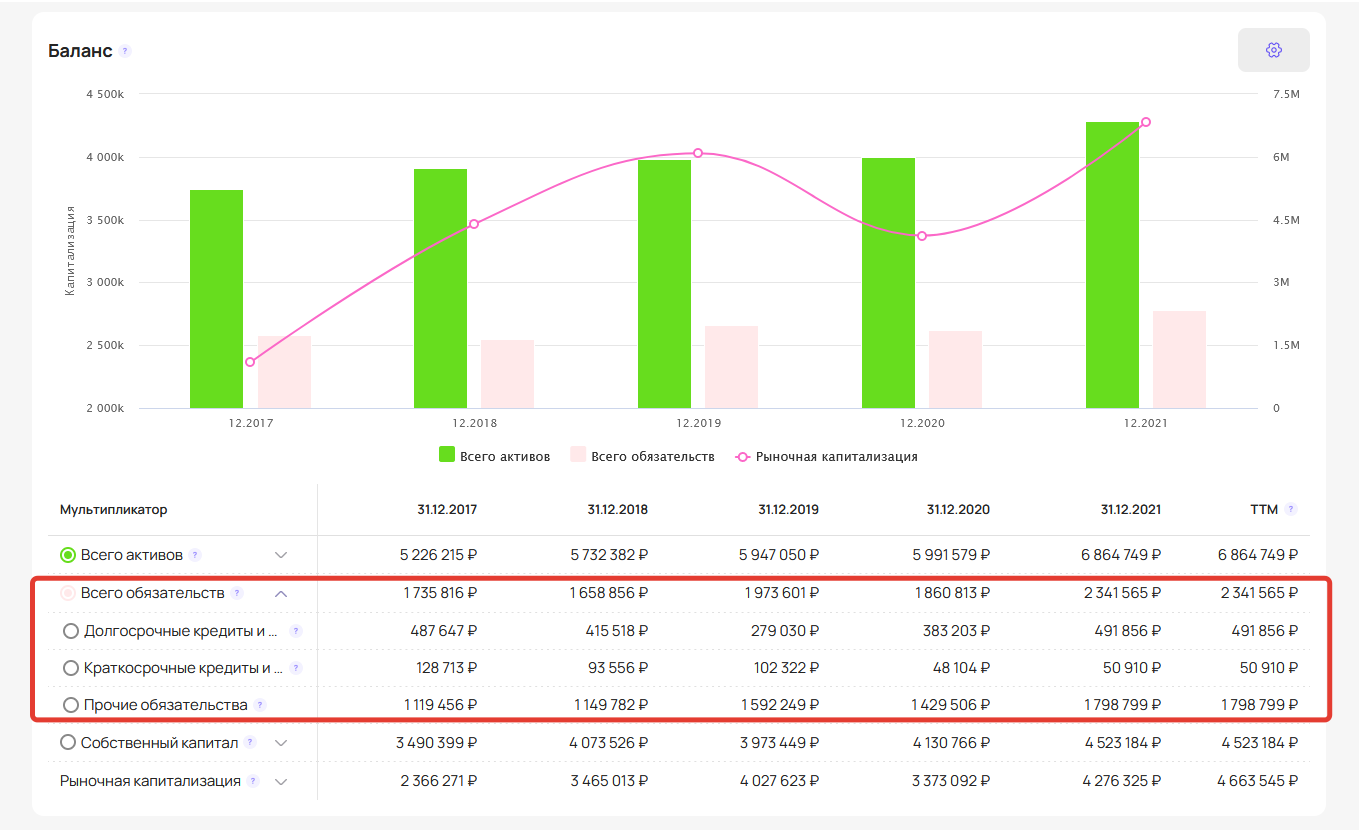

В подразделе «Баланс» можно найти пункт «Всего обязательств» и развернуть его.

В подразделе «Баланс» можно найти пункт «Всего обязательств» и развернуть его.

Хорошо, когда у предприятия большая часть задолженности приходится на долгосрочные обязательства – это говорит о финансовом здоровье предприятия.

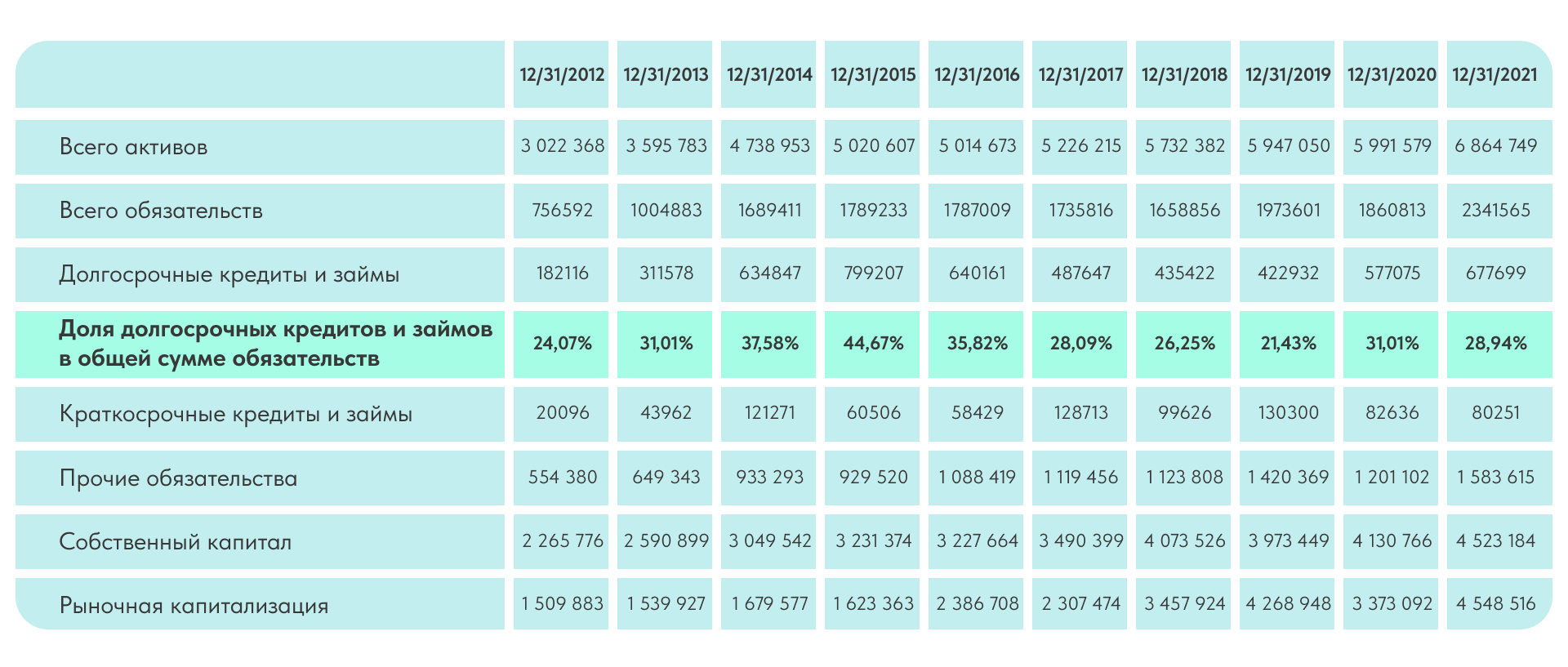

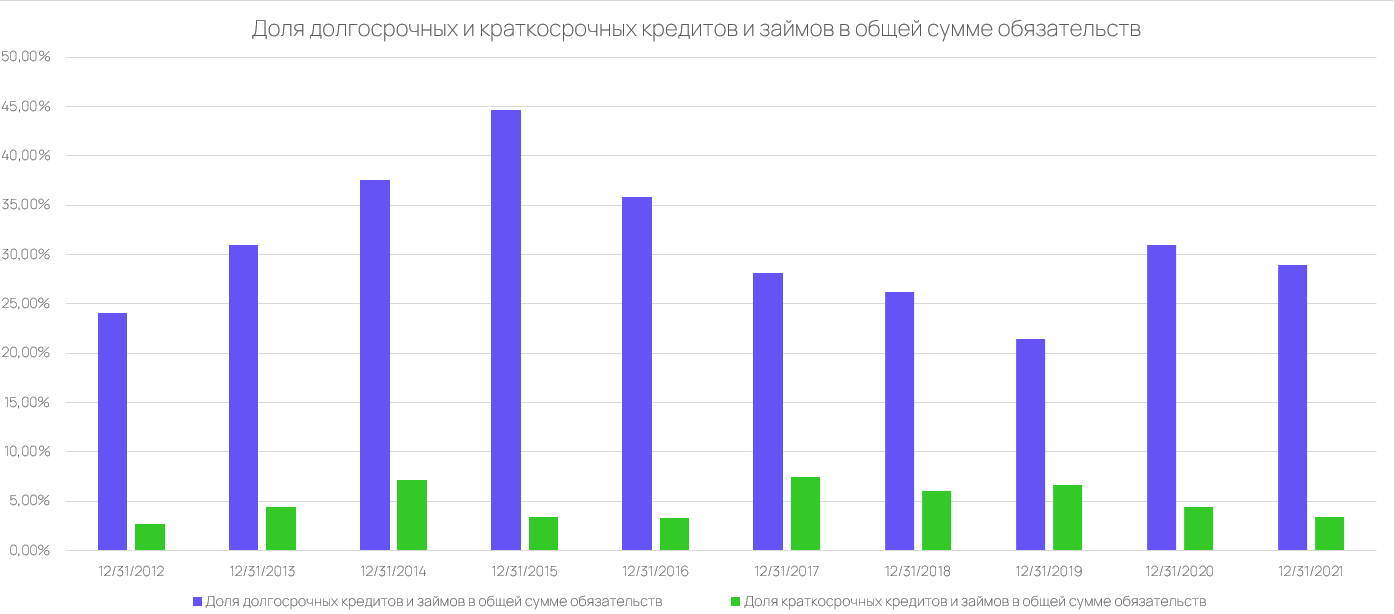

Доля долгосрочных кредитов и займов в общей сумме обязательств компании Лукойл:

Среднее значение этого показателя за 10 лет составило 30.89%. Это очень хороший показатель. Он говорит о том, что предприятие ведет достаточно взвешенную политику по привлечению заемных средств. Кроме того, контролирует структуру своего капитала.

Тенденция по замещению предприятием долгосрочных обязательств краткосрочными долгами – всегда очень тревожный симптом, за которым почти всегда следуют финансовые сложности у компании.

Долгосрочные кредиты и займы часто «приравнивают» к собственным средствам предприятия, при расчетах связанных, например, с эффективностью деятельности компании.

Так поступают при расчётах по эффективности деятельности компании, например, при определении известного показателя ROIC (Return on Invested Capital) – рентабельность инвестированного капитала.

Коэффициент рентабельности инвестированного капитала ROIC позволяет инвесторам оценить, насколько эффективно компания трансформирует инвестируемый в неё капитал в прибыль.

ROIC = NOPAT / IC

NOPAT (Net Operation Profit After Tax) – операционная прибыль компании после вычета налогов (для квартальных отчётов должна быть пересчитана на год).

IC (Invested Capital, инвестированный капитал) = Собственный капитал компании (equity) + Долгосрочные обязательства (long-term debt).

Это как раз те деньги, что компания вкладывает в свою основную деятельность.

Рентабельность инвестированного капитала полезно применять в следующих случаях:

- при сравнении компаний одной отрасли по показателю ROIC;

- при анализе динамики изменения показателя ROIC в рамках одной компании.

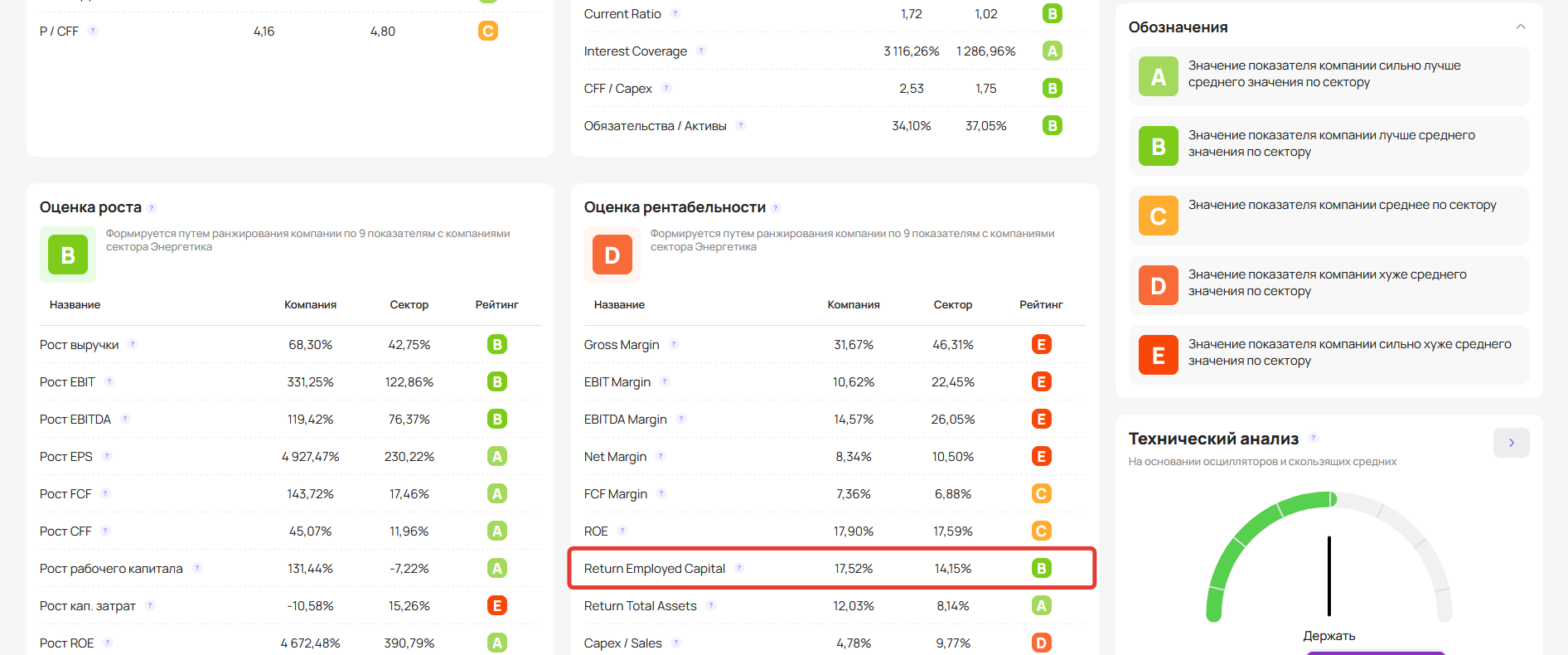

На profinansy.ru можно посмотреть близкий по смыслу показатель ROCE (Return On Capital Employed). Подробно об этом показателе мы рассказали в отдельной статье.

ROCE = EBIT / (Активы - Краткосрочные обязательства)

.png)

Выражается в процентах. Рентабельность задействованного капитала – показатель отдачи от вовлечённого в коммерческую деятельность собственного капитала организации и долгосрочно привлеченных средств – долгосрочных кредитов и займов.

Важность ROCE заключается в том, что он выступает ориентиром для оценки целесообразности привлечения организацией заёмных средств под определённый процент. Если процент по кредиту выше, чем рентабельность задействованного капитала, это значит, что организация не сможет использовать кредит настолько эффективно, чтобы отработать по нему проценты.

Ниже видим значение ROCE для компании Лукойл.

Оценка «B» говорит о том, что значение ROCE у Лукойла лучше, чем среднее значение по сектору.

Выводы:

- Долгосрочные кредиты и займы очень важны для компании, так как они во многом определяют будущую эффективность компании.

- Долгосрочные кредиты и займы практически не влияют на ликвидность компании, поэтому доля такого рода заимствований у здорового предприятия выше, чем доля краткосрочных кредитов и займов.

- Очень часто за счёт долгосрочных кредитов предприятие финансирует новые проекты. Именно поэтому, долгосрочные долги, вместе с собственным капиталом компании, рассматривают как инвестированный в компанию капитал.

- Все долгосрочные долги рано или поздно становятся краткосрочными, и об этом не стоит забывать.