Что такое кривая бескупонной доходности?

Кривая бескупонной доходности (в англ. варианте yield curve) – это график, на котором можно увидеть зависимость доходности облигации от срока до погашения или дюрации.

Дюрация – это время, которое необходимо, чтобы инвестиции в облигации себя окупили. Или это показатель того, сколько дней (лет) потребуется инвестору, чтобы вернуть инвестиции в облигацию за счёт общих денежных потоков по ней. Подробнее о дюрации читайте в этой статье.

При построении кривой доходности обычно срок до погашения располагается на горизонтальной оси, а доходность – на вертикальной. Часть кривой с краткосрочными доходностями называется «коротким концом», часть с долгосрочными – «длинным».

Кривые доходности обычно строятся для облигаций из одной группы. Например, корпоративные облигации с высоким кредитным рейтингом или высокодоходные облигации (ВДО).

Самая известная у нас на рынке кривая доходности – кривая бескупонной доходности ОФЗ. Её рассчитывает и строит Московская биржа. Она же публикует её ежедневно на своём сайте. Эта кривая настолько важна, что и Центральный Банк на своём сайте отслеживает значения этой кривой.

Значение кривой бескупонной доходности

Кривая бескупонной доходности есть и на profinansy.ru.

Зайдите в раздел «Инвестиции» → «Обзор» → «Облигации России»:

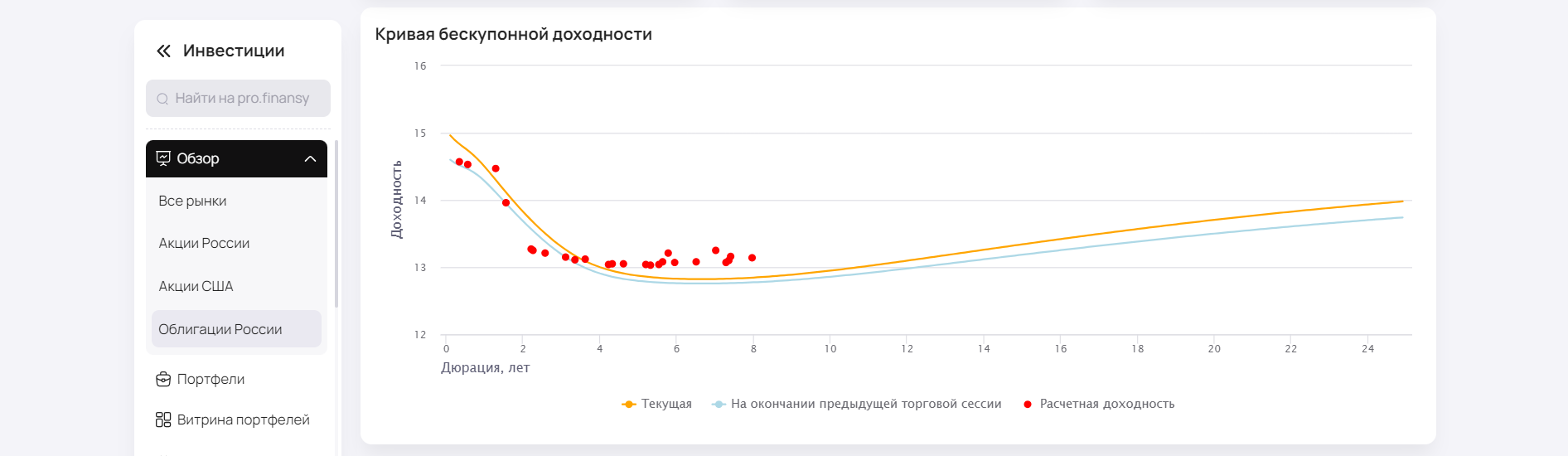

Пролистайте до виджета «Кривая беcкупонной доходности»:

На этой диаграмме можно увидеть:

- кривую доходности за предыдущую торговую сессию (синий график)

- текущие значения кривой (жёлтый график)

Это позволяет оценить направление рынка в рамках одного дня.

Также на кривой в виде красных точек отмечены реальные выпуски ОФЗ. На основании их доходностей и строится кривая.

Для чего нужна кривая доходности?

С помощью кривой бескупонной доходности инвесторы определяют основные тенденции на рынке облигаций. По кривой видно: бумаги с каким сроком погашения сейчас дают максимальную доходность?

Кроме этого, у кривой есть «способность» прогнозировать будущее значение ставок на рынке.

Нормальная кривая бескупонной доходности

Очень важна форма кривой, и как она меняется с течением времени. Самая часто встречающаяся форма кривой — нормальная. Отношения между ценой и доходностью на рынке облигаций имеют инверсивный характер: чем длиннее бумага, тем выше доходность. Этот самый распространённый вид кривой встречается, когда инвесторы не ждут больших изменений на рынке. Они также предполагают, что ставки по длинным бумагам будут оставаться выше, чем по коротким. В этом случае доходность бумаг с дальними сроками погашения выше, чем у коротких бумаг.

Нормальная кривая выглядит вот так:

.png)

Почему так происходит?

Это естественно. Чем дальше срок погашения бумаги, тем выше у облигации:

- кредитный риск – риск того, что эмитент не выполнит свои обязательства

- рыночный риск – риск падения цены облигации при росте ставок на рынке

Инвесторы это понимают и требуют «компенсацию за риск» в виде более высокой доходности.

Перевёрнутая кривая доходности

Большую часть времени форма кривой доходности нормальная.

Но бывает и так, что кривая «переворачивается». Перевёрнутая кривая доходности имеет обратный вид — доходности коротких бумаг выше, чем у длинных. Очень часто такая форма кривой сигнализирует о том, что рынок ждёт снижения процентных ставок.

Такая кривая доходности называется инверсной или инвертированной. Инвертированная кривая доходности выглядит вот так:

.png)

Почему кривая доходности переворачивается?

Участники рынка наблюдают за экономическими данными и прогнозируют спад экономической активности. Если будет спад в экономике, значит Центральному Банку придётся понижать ключевую ставку. Ведь когда экономика «больна», высокие ставки могут её окончательно убить.

Именно поэтому инвесторы продают ближние бумаги и покупают дальние. Так они и «переворачивают» кривую. Таким образом они фиксируют для себя высокую доходность на максимально возможный срок.

То есть перевёрнутая или инвертированная кривая сигнализирует о возможном экономическом спаде или рецессии. Что является позитивом для облигаций и негативом для акций.

Как использовать данные о кривой доходности?

Участники рынка всегда пристально следят за кривой доходности. Ведь она хорошо показывает ожидания инвесторов относительно дальнейшего изменения процентных ставок.

Кривая доходности – точный индикатор направления движения рынка и общего настроения инвесторов. Но она не может предсказать время, когда ставку начнут понижать или повышать. Необходимо помнить, что циклы снижения и повышения ставки могут длиться достаточно долго. И все это время кривая может, например, оставаться инверсной.

Выводы:

- Кривая доходности – один из основных индикаторов рынка облигаций.

- Большую часть времени форма кривой доходности находится в нормальной форме. У бумаг с более ранними сроками погашения доходность ниже, чем у длинных выпусков.

- Инвертированная или перевёрнутая кривая доходности чаще всего сигнализирует о возможном скором снижении ставок на рынке.

- Кривая доходности предсказывает только направление движения рынка, но не время, когда это произойдёт.