В этой статье разберём мультипликатор стоимости EV/Выручка или EV/Sales.

.png)

Чтобы понять, стоит ли покупать акции определённой компании, инвесторы должны оценить привлекательность бизнеса. Для анализа компании инвесторы используют мультипликаторы. Мультипликаторы – это финансовые показатели, которые помогают дать оценку компании и сравнить бизнес с конкурентами. Мультипликаторы позволяют сравнить компании независимо от их размера или валюты отчётности.

Enterprise Value to Sales или Стоимость компании / Выручка

Этот мультипликатор похож на более известный и популярный показатель P/S. Разница в том, что вместо капитализации в числителе берётся так называемая справедливая стоимость компании.

Отношение справедливой стоимости предприятия к выручке (EV/Sales) — это показатель, который сравнивает стоимость компании с её годовыми продажами.

Мультипликатор EV/Sales позволяет оценить компанию с учётом кредитной нагрузки. И в этом его основное отличие от более популярного P/S, который оценивает компанию только на основе капитализации.

Как рассчитать показатель EV (Enterprise Value)?

EV = Капитализация компании + Чистый долг

.png)

Капитализация или стоимость компании – это количество акций эмитента в обращении, умноженное на рыночную стоимость акции. Количество акций – это общее количество размещённых обыкновенных акций компании.

Например:

- количество акций Газпрома равно 23 674 млн.

- стоимость одной акции компании 175 рублей.

В этом случае:

Капитализация Газпрома = 23 674 млн * 175 руб. = 4 142 950 млн рублей.

Теперь стоит поговорить о чистом долге.

Любая компания для поддержания своей деятельности использует как собственные средства (средства, принадлежащие акционерам), так и привлечённые денежные средства (обязательства).

Обязательства компании могут образовываться, например, в результате кредиторской задолженности. Это неоплаченные обязательства компании по поставленным товарам и оказанным услугам.

Но основная часть обязательств – это кредиты и займы, привлечённые предприятием:

- кредиты банков;

- займы от других компаний;

- задолженность по размещённым на открытом рынке облигациям.

Обязательства делятся на краткосрочные и долгосрочные.

Краткосрочными называют обязательства, которые компания должна погасить в течение года. Долгосрочными — те, что имеют срок оплаты больше 12 месяцев.

В расчёте чистого долга компании используют только процентные обязательства, то есть кредиты, займы, облигации.

Например, на последнюю отчётную дату Газпром имел задолженность по долгосрочным и краткосрочным кредитам и займам в сумме 4 883 702 млн рублей. Но при этом у компании на счетах имеются денежные средства в размере 2 013 923 млн рублей.

Гипотетически, в случае необходимости Газпром может погасить часть своих кредитов и займов, используя эти средства.

Разница между суммой процентной задолженности предприятия и денежными средствами на счетах и называют чистым долгом.

Чистый долг = Общий долг – Денежные средства на счетах

.png)

Чистый долг Газпрома = 4 883 702 млн рублей - 2 013 923 млн рублей = 2 869 779 млн рублей

Зная капитализацию компании и её чистый долг, не составит большого труда рассчитать EV или справедливую стоимость предприятия. Это величина называется «справедливой стоимостью» не случайно. Ведь если кто-то захочет приобрести компанию и выкупить все её акции по рыночной стоимости, то это не всё, что ему придётся заплатить. Ведь он покупает предприятие всё целиком – в том числе и его долги, которые тоже рано или поздно придётся оплачивать.

EV Газпрома = Капитализация + Чистый долг = 7 012 729 млн рублей

Для того, чтобы рассчитать мультипликатор EV/Sales, нам потребуется выручка предприятия.

Выручка — это сумма, на которую бизнес продал товаров или оказал услуг. Например, для Газпрома – это продажа газа. Не стоит путать выручку с прибылью. Ведь выручка не учитывает расходы предприятия, связанные с производственной деятельностью.

Приведём простой пример. Вы купили холст, краски, кисти и потратили на всё это 500 рублей. Затем написали картину и заказали раму, заплатив ещё 300 рублей. Реклама вашей работы обошлась вам в 100 рублей, но принесла свои плоды. Вы продали свою работу за 1 500 рублей.

В этом примере ваша выручка – это 1 500 рублей. Всё остальное – это расходы, связанные с производством и реализацией. Если вы захотите посчитать прибыль, то это будет Выручка – Расходы.

Если вернуться к Газпрому, то его выручка за год составила 10 241 353 млн рублей.

Выручка – очень важный показатель. Хорошо, когда она стабильно растёт год от года.

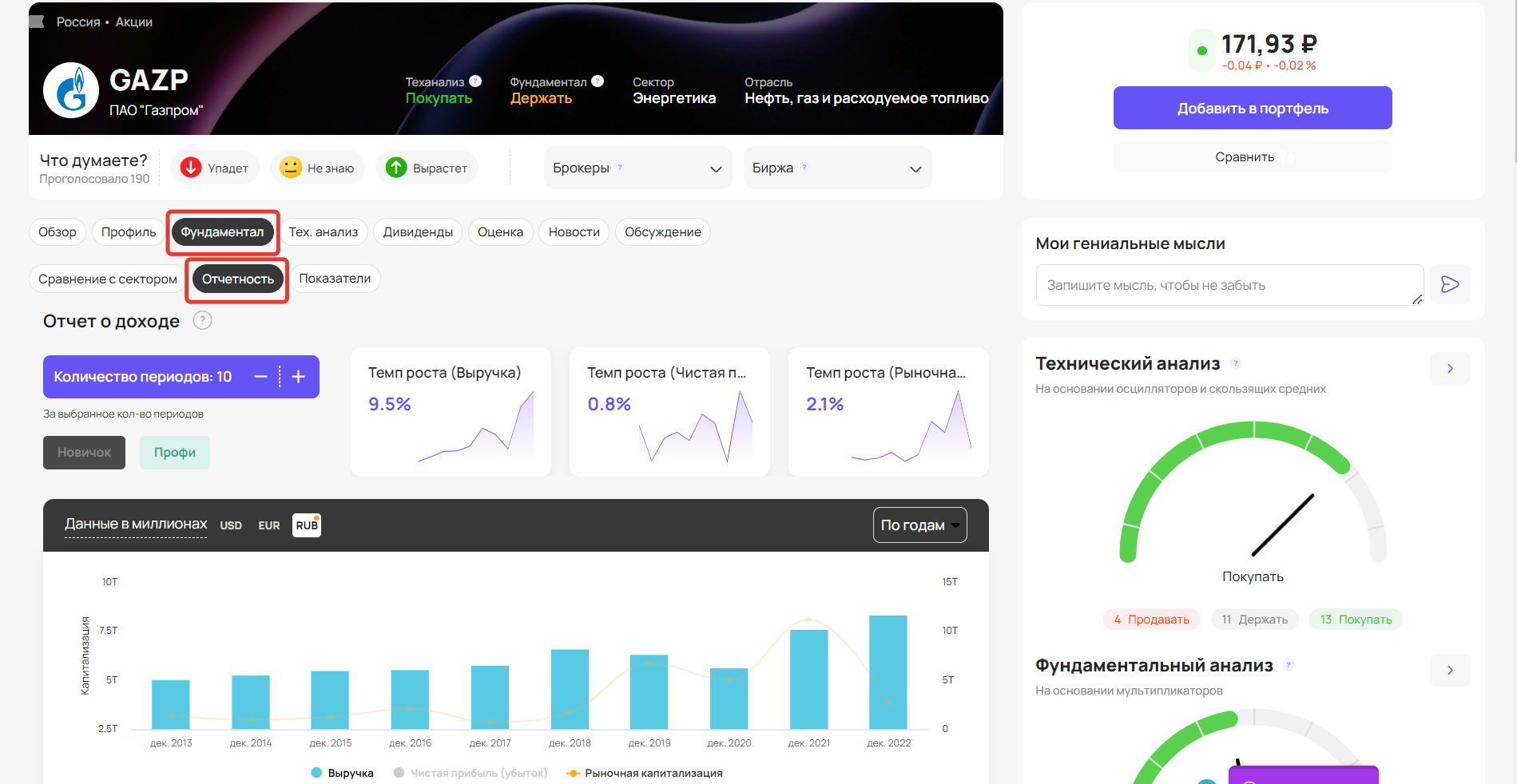

Так выглядит выручка Газпрома за последние 10 лет в разделе «Фундаментал → Отчетность» на profinansy.ru:

Темп роста выручки составлял в среднем 9,5% в год. Это очень хороший показатель.

Выручку можно посмотреть в Отчёте о прибылях и убытках компании.

Зная два показателя: EV и выручку компании, легко рассчитать мультипликатор EV/Sales.

EV/Sales Газпрома = 7 012 729 млн рублей/10 241 353 млн рублей = 0.68

Где посмотреть готовый расчёт EV/Sales на profinansy.ru?

Прежде чем выбрать акцию в портфель, инвесторы могут проанализировать десятки компаний. Если считать мультипликаторы у всех компаний вручную, можно потерять много времени.

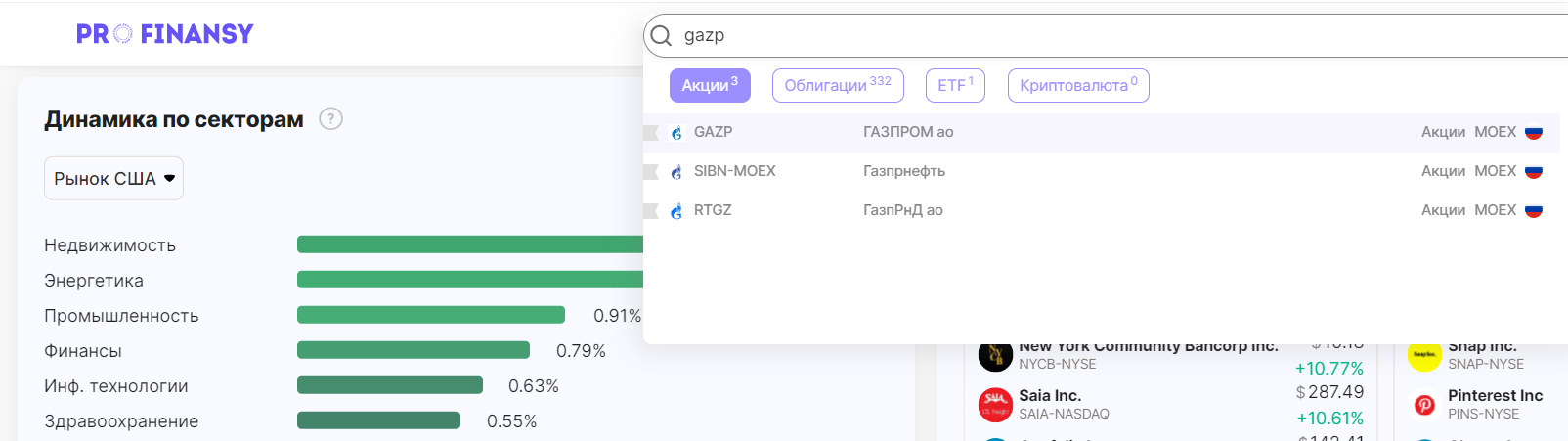

Получить готовое значение EV/Sales можно на profinansy.ru. Рассмотрим на примере Газпрома. Найдём акцию в поиске:

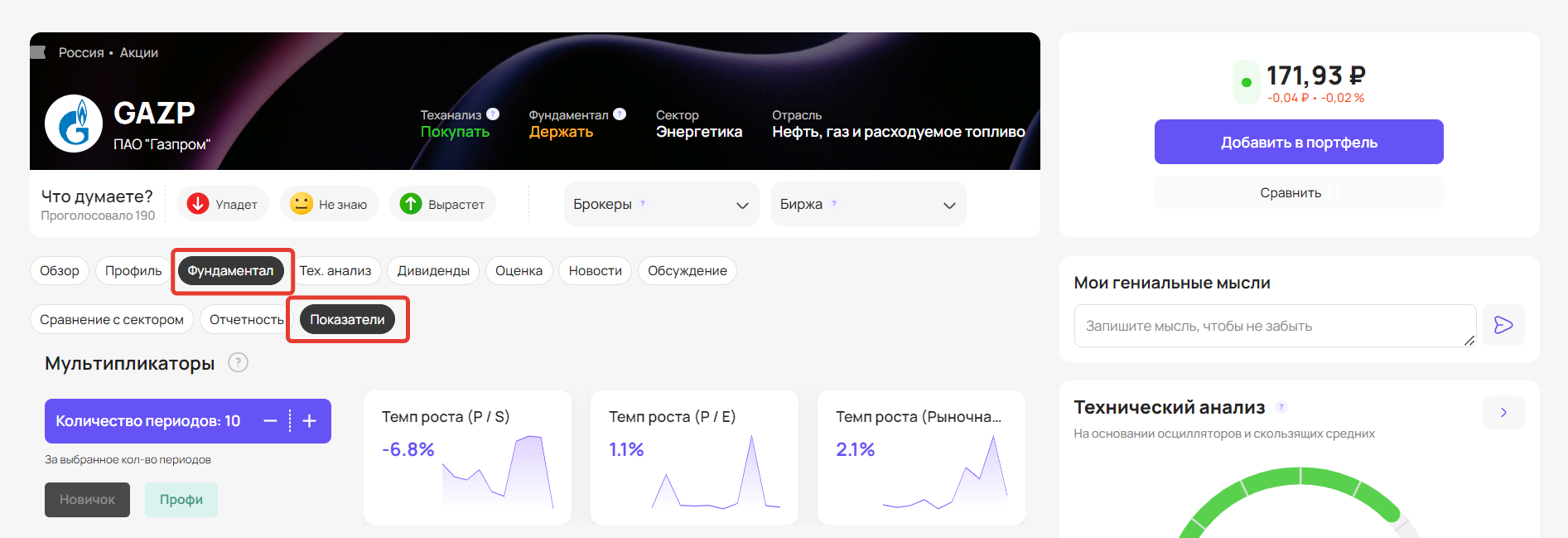

Перейдём во вкладку «Фундаментал → Показатели»:

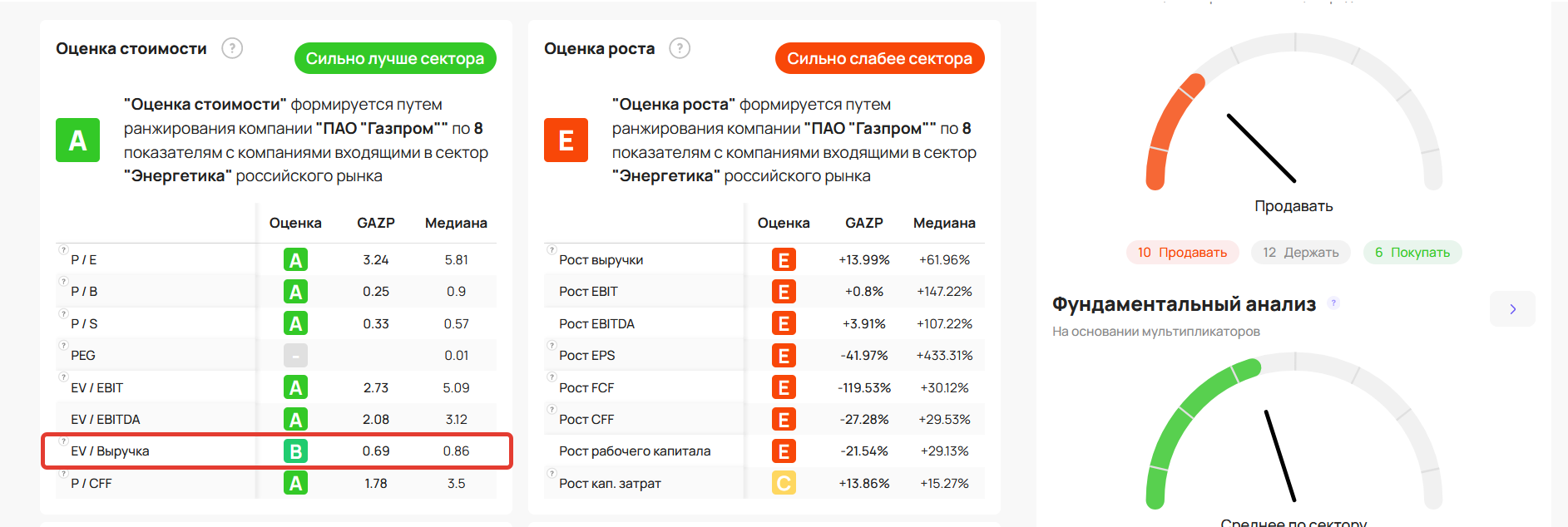

И увидим расчёт EV / Выручка для Газпрома и медиану по сектору:

Оценка B говорит о том, что значение у Газпрома лучше, чем у других компаний из сектора.

Как трактовать мультипликатор EV/Sales?

Этот мультипликатор показывает, сколько годовых выручек стоит компания. Он выражен в годах. Поэтому, чем меньше это значение, тем формально дешевле компания.

В мировой практике у этого показателя есть референтные значения. Нормой считается значение мультипликатора от 1 до 3. Но в реальной практике значения мультипликатора могут сильно отличаться в зависимости от отрасли и размера компании. Нельзя подходить к использованию этого показателя формально, просто опираясь на полученное значение.

Необходимо помнить, что показатель EV/Sales – это мультипликатор стоимости. То есть с помощью этого показателя аналитики пытаются оценить стоимость компании, сравнивая с другими аналогичными предприятиями отрасли и следя за динамикой показателя самого предприятия.

Процедура применения EV/Sales состоит из следующих шагов:

- Вычисляем показатели EV/Sales для нескольких компаний, похожих на анализируемую.

- Вычисляем среднее значение показателя. Это может быть или среднее значение, либо медиана для полученных значений.

- Зная значение выручки для исследуемой компании, рассчитаем с помощью усреднённого EV/Sales ожидаемую рыночную стоимость предприятия.

- Вычитаем из неё чистый долг компании и получаем её рыночную стоимость, вычисленную сравнительным подходом.

Приведём примерный расчёт для Газпрома. Значение показателя EV/Sales для компаний нефтегазового сектора России:

| Компания | EV / Sales |

|---|---|

| Газпром | 0,68 |

| Газпромнефть | 0,83 |

| Роснефть | 0,92 |

| Татнефть | 0,56 |

| Сургутнефтегаз | 0,58 |

| Новатэк | 3,57 |

| Среднее значение | 1,292 |

| Медиана | 0,83 |

Используя значение медианы для мультипликатора EV/Sales, найдём справедливую стоимость акций компании Газпром.

EV/Sales Газпрома = (Капитализация + Чистый долг) / Выручку = 0.83

Капитализация = 0.83*Выручку – Чистый долг = 5 630 544 млн рублей.

Капитализация = Количество акций * Цена одной акции. Значит Цена одной акции = Капитализация / Количество акций.

Справедливая цена акции Газпрома = 237.84 рубля.

И ещё один способ использовать данный мультипликатор – это смотреть за ним в динамике. Значения EV/Sales для компании ниже исторического среднего говорят о недооцененности предприятия. И наоборот, показатели выше исторического среднего указывают на то, что компания стоит слишком дорого.

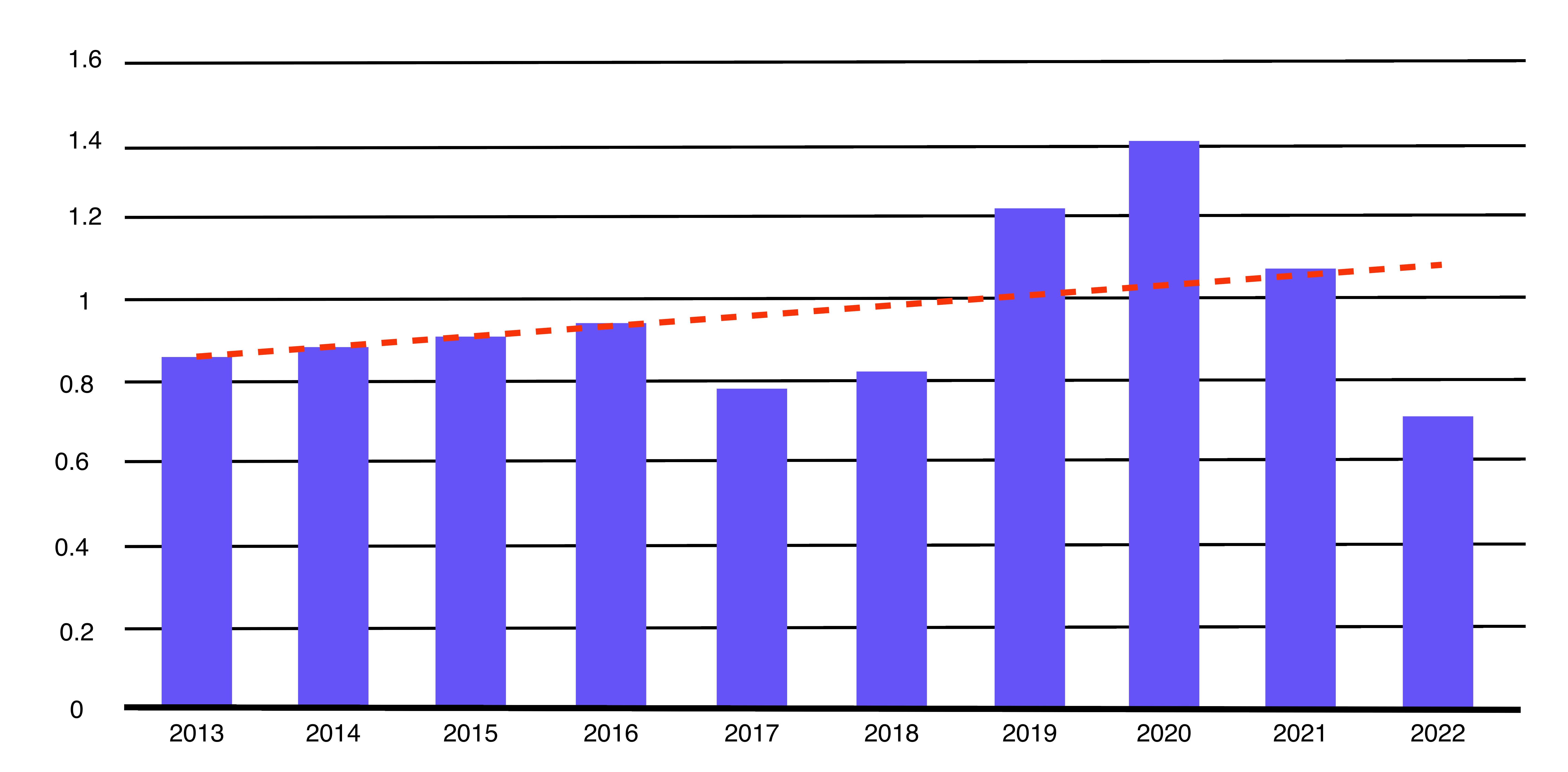

Рассмотрим, как вёл себя этот показатель для Газпрома.

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|---|---|---|---|---|

| EV/S | 0,84 | 0,85 | 0,87 | 0,91 | 0,79 | 0,81 | 1,21 | 1,41 | 1,07 | 0,68 |

Среднее значение: 0,944.

EV / Sales Газпром

Преимущества и недостатки EV/Sales

- Выручка компании менее всего подвержена искажениям, и её значением трудно манипулировать, в отличие от чистой прибыли.

- Выручка не бывает отрицательной, поэтому даже на ранних стадиях развития бизнеса, когда многие компании убыточны, показатель EV/Sales можно использовать для оценки стоимости предприятия.

- Показатель EV/Sales, в отличие от показателя Р/Е, учитывает долговую нагрузку компании. Сравнивать компании, имеющие разный уровень закредитованности, иногда просто бессмысленно.

- Основной недостаток использования EV/Sales в том, что он привязывает стоимость компании к продажам, игнорируя её затраты. Это значит, что компании с принципиально разными моделями бизнеса и разной рентабельностью будут выглядеть с точки зрения этого показателя одинаково. Проблема может быть устранена за счёт подбора для сравнения компаний, рентабельность которых в долгосрочной перспективе будет похожа, если, конечно, такие варианты доступны.

Выводы:

- Благодаря мультипликатору EV/Sales, инвестор может оценить компанию с учётом кредитной нагрузки.

- Чем ниже EV/Sales, тем дешевле компания.

- EV/Sales помогает сравнить компании одного сектора между собой и выбрать более недооценённые предприятия.

- Зная EV/Sales, можно рассчитать справедливую стоимость акции компании.