Что такое рентабельность?

Рентабельность является одним из наиболее важных показателей финансового анализа и определяет:

- насколько успешно компания использует свои ресурсы для генерации прибыли;

- способность компании удерживать свои позиции на рынке и развиваться.

Чем выше рентабельность компании, тем лучше её финансовое состояние и больше вероятность успешного развития бизнеса.

(1).png)

Наиболее часто используемые показатели рентабельности:

Валовая рентабельность (Gross Margin). Показывает прибыль компании после вычета себестоимости в процентном соотношении от выручки.

Рентабельность EBITDA (EBITDA Margin). С помощью этого коэффициента инвестор может оценить прибыль компании без учёта налогов, амортизации, процентных платежей.

Чистая рентабельность (Net Profit Margin). Показывает в процентном соотношении от выручки, какую чистую прибыль компания получает после вычета всех расходов, включая налоги и проценты по заёмным средствам.

Рентабельность свободного денежного потока (FCF Margin). Позволяет оценить, насколько эффективно компания генерирует денежные средства.

Рентабельность активов (ROA). Показывает, какую прибыль компания получает от своих активов.

Рентабельность собственного капитала (ROE). Показывает, какую прибыль компания получает от своего собственного капитала.

Рентабельность по EBIT (EBIT Margin). Показывает, какую прибыль компания получает без учёта процентов и налогов в процентном соотношении от выручки. Именно этот показатель мы подробно разберём в данной статье.

Что такое EBIT?

Для расчёта показателя EBIT необходимо знать выручку и чистую прибыль компании.

Выручка - это все доходы компании от реализации её товаров и услуг.

Чистая прибыль компании — это все доходы за вычетом расходов и налогов. Обычно она рассчитывается в 4 этапа.

I этап: расчёт валовой прибыли. Валовая прибыль – это доходы компании от продажи товаров или услуг после вычета всех расходов, связанных с производством и реализацией продукции, но без учёта налогов и других затрат.

II этап: расчёт операционной прибыли. Операционная прибыль – это валовая прибыль минус операционные расходы (зарплаты, аренда помещений, амортизация оборудования, затраты на логистику товаров, рекламу и т.д.).

III этап: расчёт прибыли до налогообложения. Доналоговая прибыль – это операционная прибыль плюс дополнительный доход (выплаты от участия в других компаниях, проценты к получению по займам, компенсации за нарушение контрактов поставщиками и т.д.) и минус выплаты процентов по кредитам, расходы на форс-мажорные обстоятельства и прочие расходы.

IV этап: расчёт чистой прибыли. Чистая прибыль - это прибыль до налогообложения минус налоги.

EBIT (Earnings Before Interest and Taxes) – это прибыль до вычета налогов и процентов по долгу. Этот показатель является промежуточным между валовой и чистой прибылью.

Возможно, вам уже знаком другой важный показатель – EBITDA. Не стоит их путать: EBIT и EBITDA различаются по одной статье расходов — амортизации:

- EBIT = Чистая прибыль + Налог на прибыль + Расход по процентам.

- EBITDA = Чистая прибыль + Налог на прибыль + Расход по процентам + Амортизация.

Формула рентабельность по EBIT

Зная EBIT и выручку компании, можно рассчитать EBIT Margin.

EBIT Margin = EBIT / выручка × 100%

.png)

Рентабельность по EBIT показывает, насколько компания прибыльна по её основному виду деятельности, без учёта влияния процентов по долгам и налогов. Именно поэтому инвесторы и кредиторы уделяют данному показателю особое внимание.

С помощью EBIT Margin можно определить эффективность деятельности компании в сравнении с конкурентами. Если компания имеет высокий показатель рентабельности по EBIT, это может свидетельствовать о сильном конкурентном преимуществе в своей отрасли. Если же компания имеет низкий уровень операционной рентабельности, это может означать, что текущие процессы в ней выстроены не очень эффективно, и развитие может оказаться затруднительным.

Где узнать рентабельность по EBIT любой компании на profinansy.ru?

Анализировать рентабельность по EBIT можно очень быстро и удобно на profinansy.ru.

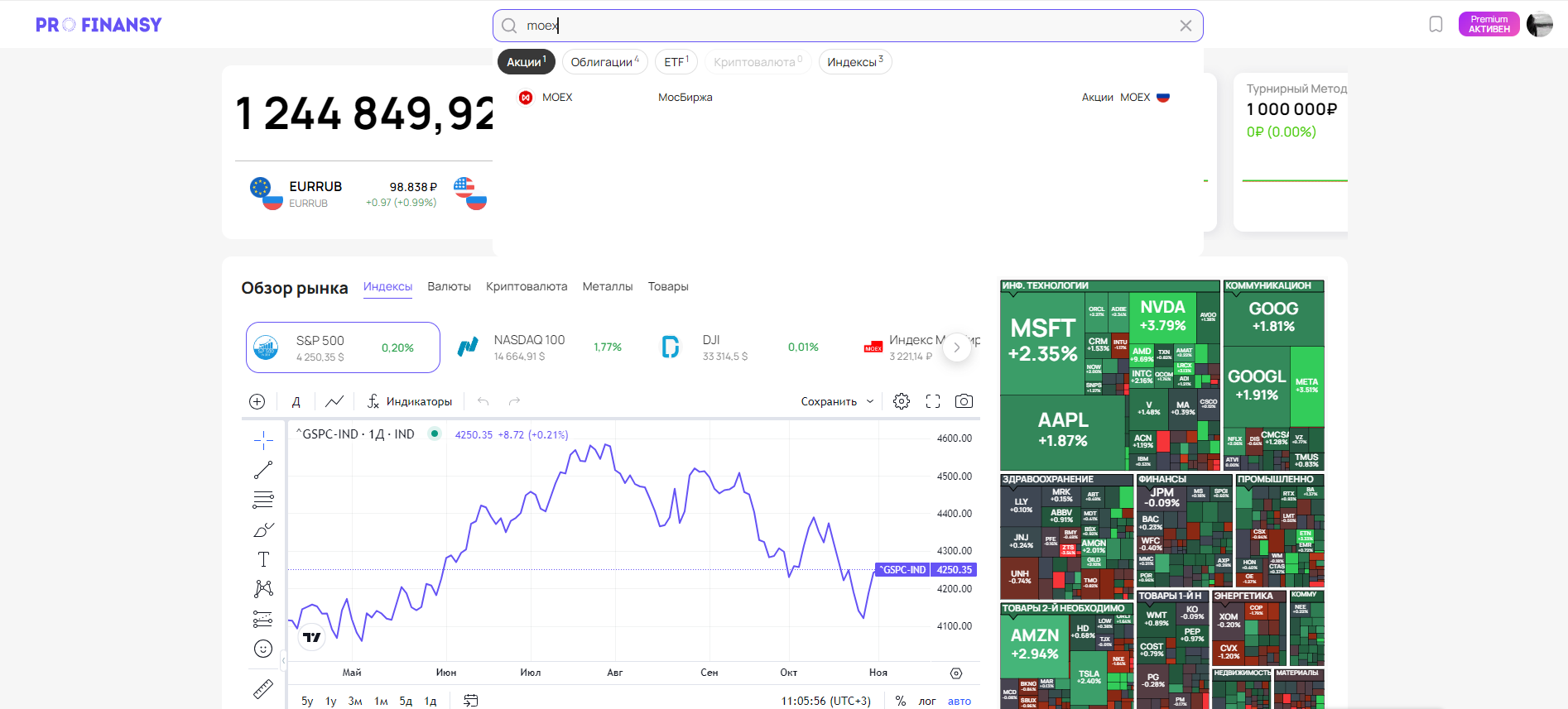

Предположим, что мы задумали приобрести акции Московской Биржи и хотим оценить её операционную рентабельность. Для этого в поисковой строке profinansy.ru мы вписываем тикер MOEX.

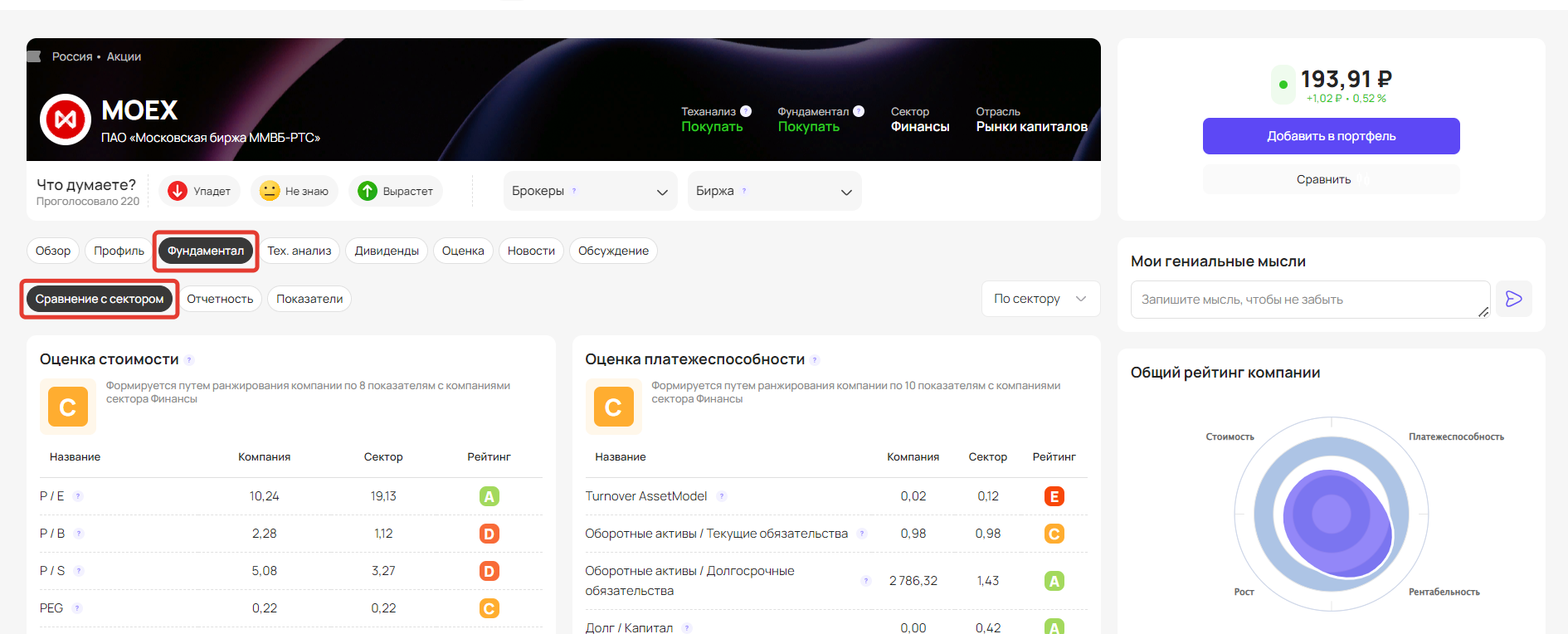

На странице карточки компании мы выбираем вкладку «Фундаментал → Сравнение с сектором» и прокручиваем экран вниз. Здесь мы можем оценить компанию по разным показателям и сравнить их со средними по сектору или отрасли.

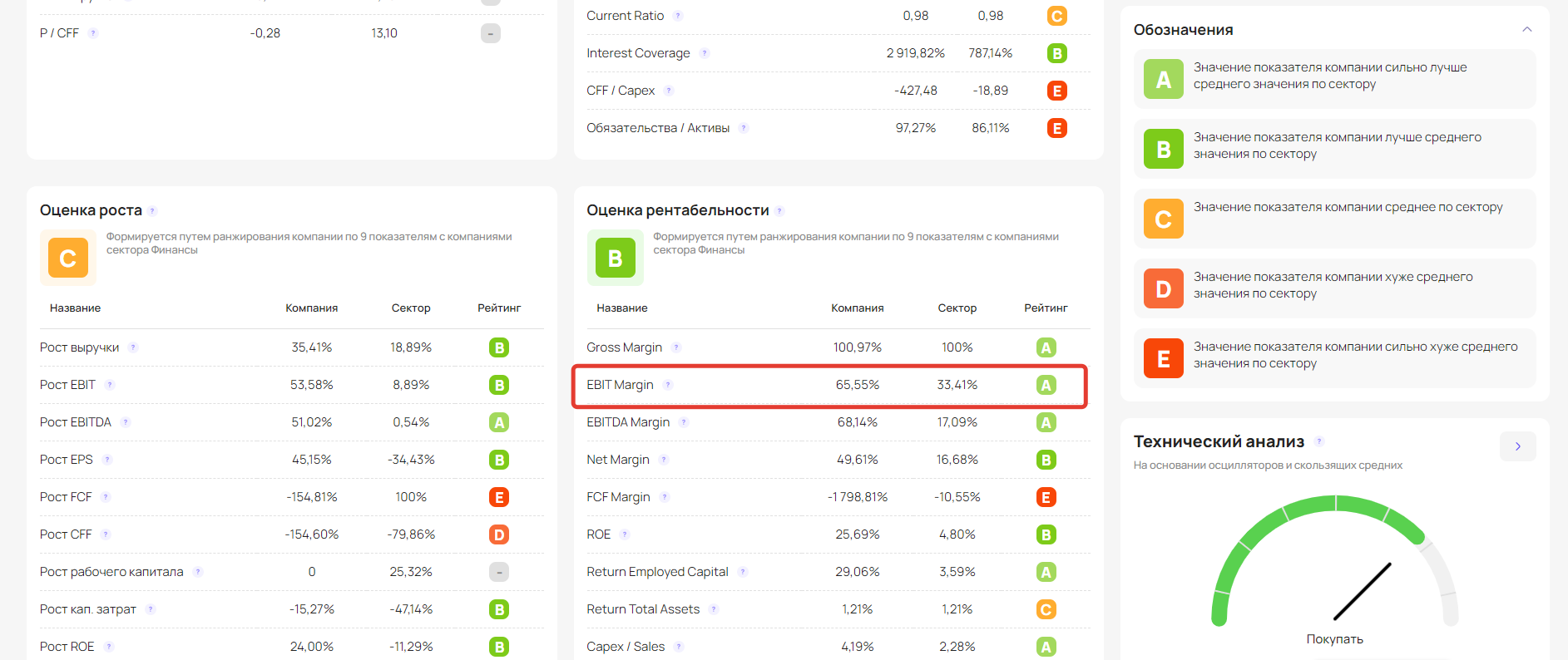

В блоке «Оценка рентабельности» можно увидеть динамику EBIT Margin у Московской Биржи и среднее значение по финансовому сектору.

Оценка «A» говорит о том, что рентабельность по EBIT у Московской Биржи сильно лучше, чем у других компаний в секторе «Финансы». Посмотреть значения всех оценок вы можете на этой же вкладке справа.

Выводы:

- Анализ по показателю EBIT Margin помогает выяснить прибыльность компании без учёта влияния процентов по долговым обязательствам и налогов с доходов компании.

- Рекомендуется сравнивать показатели EBIT Margin компании с аналогичными показателями других компаний в отрасли и следить за динамикой изменения этого показателя со временем. Это поможет выявить тенденции и взаимосвязи в финансовой деятельности компании.