Мы всё чаще сталкиваемся с рекламой различных платформ для инвестирования. Однако, от начала инвестирования многих отпугивают сложные термины, мысли о необходимости большого начального капитала и боязнь потерять деньги.

Посмотрим, так ли это на самом деле? И как не оказаться в плену негативных сценариев? Для понимания этого, разберём классы инвестиционных активов - акции, облигации, недвижимость и депозиты.

Всё о возможностях акций

Акция – это долевая ценная бумага. Как только вы приобретаете акцию, сразу становитесь акционером. Это значит, что в бизнесе данной компании уже есть ваша доля. Как акционер, сможете участвовать в собрании акционеров, получать дивиденды, а в случае прекращения деятельности компании, получить долю её имущества. А также, будете получать прибыль от купленных акций не только в виде дивидендов, но и при продаже за большую стоимость в случае их роста.

Акции делятся на обыкновенные и привилегированные.

Обыкновенные акции:

занимают в обороте компании минимум 75% от общего количества;

- дают право голосовать на собрании акционеров по любому вопросу;

- в этом случае дивиденды не гарантируются.

Привилегированные акции:

- гарантируют выплату дивидендов, и их размер может быть выше, чем по обыкновенным акциям;

- участие в голосовании возможно по некоторым вопросам и только в случае, если дивиденды не были выплачены.

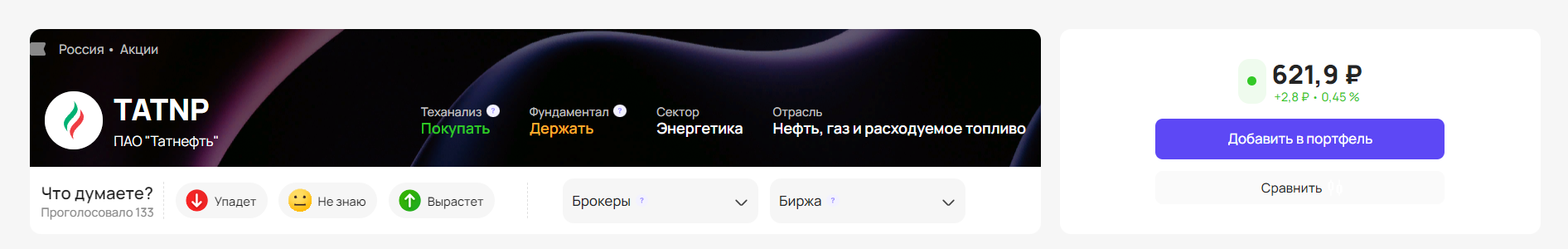

Привилегированная акция имеет латинскую букву «P» в тикере. Например, тикер привилегированной акции Татнефти выглядит так: TATNP.

Тикер – это краткое название компании, необходимое для быстрого поиска актива.

Обыкновенные акции более ликвидны, чем привилегированные. Ликвидность – это показатель, который определяет, насколько легко возможно обменять актив на деньги.

Какие акции приобретать в портфель, обыкновенные или привилегированные?

Всё зависит от стратегии. Привилегированные акции покупают для пассивного дохода, ведь дивиденды в этом случае гарантированы.

Обыкновенные акции чаще приобретают для накоплений или краткосрочного использования.

Акции можно разделить на акции роста и акции стоимости.

Акции роста – это акции компаний, которые вкладывают прибыль в своё развитие и, как правило, не выплачивают дивиденды или выплачивают в небольшом размере. Такие акции могут существенно вырасти в цене и приобретаются, как правило, для накоплений на длительный срок. К акциям роста относятся, например, акции компаний Тинькофф и Яндекс.

Акции стоимости – это акции крупных компаний, которые уже прошли активную фазу развития и выплачивают щедрые дивиденды. К таким акциям можно отнести акции компаний Сбер, Лукойл, Газпром.

Риски инвестирования в акции

Прибыль при покупке акций не гарантирована.

Существуют риски, на которые стоит обратить внимание:

- Риск волатильности. Волатильность – это способность акции изменяться в цене за определённый промежуток времени. На цену влияют изменения в экономике, внутри- и внешнеполитические отношения, изменение курса валют и множество других показателей.

- Риск эмитента. Эмитент – это компания, выпустившая акции. Компания может претерпевать финансовые трудности и не выполнять обязательства в выплате дивидендов. В худшем случае, может объявить себя банкротом. Например, Газпром не выплатил дивиденды в 2021 году, зато через год смог выплатить 51,03 рубль на акцию, а это целых 25% доходности.

Несмотря на риски, заработать на покупке акций вполне реально. Нужно только учитывать, что все акции волатильны и меняются в цене. Поэтому, чтобы избежать потери собственных средств, необходимо покупать акции разных секторов и стран для диверсификации портфеля. Перед покупкой необходимо тщательно анализировать акции, учитывать основные показатели компании и обращать внимание на новостную повестку. Эти правила позволят вам заработать на акциях и быть в плюсе.

Что нужно знать об облигациях?

Облигация – это ценная бумага, которая подтверждает заём компании или государства у инвестора. Иными словами, компания или государство берёт в долг у инвестора определённую сумму и возвращает заёмные средства с процентами.

(1).png)

Как это работает со стороны инвестора?

Инвестор приобретает облигацию на определённый, заранее указанный срок и за определённую стоимость. За время владения облигацией компания выплачивает инвестору проценты – купоны. А по истечении срока пользования облигацией возвращает стоимость облигации.

Похоже на вклад? Но не совсем.

Если для открытия вклада требуется минимальная сумма, у облигаций имеется номинал.

Номинал – это номинальная стоимость облигации. В процессе торговли на бирже стоимость облигации может изменяться в зависимости от спроса и быть ниже или выше номинала. Как правило, номинал составляет 1 000 рублей. Например, если облигация стоит 95% от номинала, в денежном эквиваленте это 950 рублей, то есть ниже номинала. Соответственно, 110% от номинала – это 1 100 рублей, то есть выше номинала.

Купон – это периодические платежи. График выплат известен уже в момент приобретения облигации. Чаще всего купоны выплачиваются раз в полгода/год, но бывают выплаты и несколько раз в год.

НКД – это накопленный купонный доход. За каждый день владения облигацией инвестор получает часть купона. В случае, если инвестору необходимо продать облигацию раньше срока выплаты купона, выплачивается часть этого купона.

Дата погашения облигации – это дата, когда эмитент возвращает заёмные средства инвестору и выплачивает оставшиеся купоны.

Доходность к погашению – это разница между стоимостью облигации на момент приобретения и суммой всех выплаченных купонов, а также номиналом. В момент срока погашения облигации эмитент выплачивает номинальную стоимость облигации. Например, если инвестор приобрёл облигацию за 950 рублей, в срок погашения облигации он получает 1000 рублей. И наоборот, если на бирже инвестор купил облигацию за 1 100 рублей, то при погашении он получит только 1 000 рублей.

Риски инвестирования в облигации

Облигации являются самым консервативным инструментом для инвестирования.

Риски в данном случае минимальны, но на них стоит обратить внимание:

- риск дефолта эмитента. Компания может отказаться от обязательств. Чтобы этого не произошло, необходимо выбирать облигации надёжных эмитентов, например, облигации федерального займа (ОФЗ). Облигации коммерческих банков и строительных компаний лучше избегать. Данные компании имеют большие риски и могут не выполнять обязательства по выплатам.

- риск переменного купона. В данном случае размер и график выплаты купонов могут изменяться, часто не в лучшую сторону. Рекомендуется выбирать облигации с фиксированным купоном, когда суммы выплат известны заранее.

Пример идеальной облигации для новичка:

- надёжный эмитент;

- фиксированный купон;

- срок погашения облигации соответствует стратегии;

- нет оферты и амортизации. Оферта – это возможность эмитента досрочно погасить облигацию. Амортизация – это возможность эмитента возвращать в период выплаты купонов часть номинала.

Как получить доход от недвижимости?

Недвижимость – это материальное имущество, которым владеет инвестор. Недвижимость является альтернативным инструментом для инвестирования.

.png)

К недвижимости относятся:

- земельные участки;

- здания, сооружения;

- жилые и нежилые помещения, машино-места;

- воздушные и морские суда, суда дальнего плавания.

Как заработать на недвижимости?

Существует 2 вида заработка на недвижимости:

- Активный доход. Когда работа связана с недвижимостью: риэлторская деятельность, консультант по недвижимости, ипотечный брокер. В этом случае владеть недвижимостью не нужно.

- Пассивный доход. Получение прибыли за счёт вложений в недвижимость (аренда, продажа) или в фонды, инвестирующие в недвижимость.

Риски инвестирования в недвижимость

Основным риском при инвестировании в недвижимость является её удешевление. Такое возможно в кризис при отсутствии спроса на приобретение недвижимости и при неплатёжеспособности населения.

Получить же прибыль можно в случае повышения стоимости недвижимости. Это происходит при росте инфляции и повышении спроса на покупку имущества.

Чтобы избежать убытков, рекомендуется тщательно следить за новостями экономики, процентными ставками центрального банка (если предполагается использование ипотеки), а также за наличием спроса на приобретение недвижимости.

В чём польза депозитов?

Депозиты – деньги, переданные на хранение в банк. Заработать на депозитах можно путём получения процентов за использование банком ваших денег, полученных на хранение.

Риски в депозитах могут быть кредитные, валютные и инфляционные. Под кредитным риском подразумевается банкротство банка и отсутствие возможности выполнять обязательства перед инвестором в виде выплаты процентов.

Валютный риск связан с депозитом валюты. Риска стоит опасаться в случае изменения курса валют в меньшую сторону.

Инфляционный риск возможен в случае, если рост инфляции превышает процентную ставку по депозиту.

Депозиты являются альтернативными активами. Тем не менее, депозит можно рассматривать с целью сохранения капитала. Депозиты отлично подходят для формирования подушки безопасности.

Подушка безопасности – это деньги, отложенные на случай болезни, увольнения или другого серьёзного непредвиденного обстоятельства. Так как подушка безопасности может понадобиться срочно и внезапно, хранить её в акциях или других активах не стоит. А если подушка безопасности будет на депозите, то к ней будет самый быстрый доступ.

Помимо недвижимости и депозитов, альтернативными активами считаются предметы искусства, монеты, антиквариат, и даже автографы знаменитостей.

Как инвестировать в разные активы с высокой доходностью и минимальными рисками?

Для того, чтобы обезопасить себя от рисков при инвестировании, необходимо составить диверсифицированный портфель из различных инвестиционных классов активов. Разберёмся, что это значит.

Диверсификация – добавление в портфель разных видов активов, различающихся по странам, секторам и другим критериям.

Виды диверсификации

- По классам активов. Рекомендуется инвестировать в разные активы для снижения вероятности убытков. Например, если портфель состоит из одних акций, то в случае экономических или политических изменений, стоимость активов может резко уменьшиться и инвестор может лишиться собственных средств. Избежать этого можно путём инвестирования в акции, облигации, золото, недвижимость и другие активы. Инвестирование в разные активы позволит избежать волатильности и снижает риски портфеля. Распределение по классам активов зависит от риск-профиля и стратегии инвестирования.

- По странам. Рекомендуется приобретать активы разных стран. Это снижает географические риски в случае внешне- и внутриполитических изменений.

- По валютам. В портфель можно приобретать различные валюты: рубли, доллары, евро, юани, гонконгский доллар и так далее. Диверсификация по валютам позволяет снижать риски инфляции;

- По секторам. Важным условием для успешной диверсификации портфеля является приобретение активов разных секторов. Это позволяет снизить риски падения активов из одного сектора. Например, если покупать акции и облигации нефтегазового сектора, то в случае кризиса стоимость этих активов может снизиться. Поэтому рекомендуется инвестировать в активы разных секторов. О том, как меняется динамика активов из разных секторов в зависимости от фазы цикла экономики, читайте здесь.

В каком соотношении добавить классы инвестиционных активов в портфель?

Главный показатель для составления сбалансированного портфеля - наличие стратегии инвестирования.

Надо поставить конкретную цель, определить сумму и срок для её выполнения. От этих параметров зависит соотношение активов. Причём, важно просчитать сумму цели с учётом инфляции, и найти размер ежемесячных пополнений. А как правильно поставить цель, читайте в этой статье.

Также важно определить свой риск-профиль, о нем мы подробно поговорим немного позже.

Когда поставлена цель и определён риск-профиль, необходимо выполнить самое важное действие: завести брокерский счёт и начать покупать активы.

В зависимости от срока цели и отношения инвестора к рискам, соотношение активов в сбалансированном портфеле может выглядеть по-разному. Например, для агрессивного риск-профиля акции могут занимать 50% портфеля. А если инвестор не готов нести убытки и планирует инвестировать 3-5 лет, в его портфеле основную часть будут занимать облигации, а наименьшую долю займут акции.

Сбалансированный портфель может выглядеть по-разному. Важно определить основные критерии в виде цели и риск-профиля.

Что такое риск-профиль?

Риск-профиль – это определение готовности инвестора к убыткам. Риск-профили могут различаться в зависимости от психологических качеств и материальных возможностей инвестора.

.png)

Какие риск-профили бывают?

Агрессивный риск-профиль. Такой риск-профиль будет у инвестора, который инвестирует долгосрочно и готов к падению стоимости активов. Портфель, соответствующий данному риск-профилю, будет иметь высокую доходность в бескризисные времена, когда нет изменений в экономике. Однако в период кризиса стоимость таких активов может резко снизиться.

Соотношение активов для агрессивного риск-профиля:

- до 50-60% акции;

- до 30% облигации;

- до 10% альтернативные инвестиции.

Умеренный риск-профиль. Подходит для среднесрочного инвестирования на период от 3 до 7 лет. Наиболее выгодные стратегии: накопление на первоначальный взнос, обучение или крупную покупку.

Соотношение активов для умеренного риск-профиля:

- до 30% акции;

- до 60% облигации;

- до 10% альтернативные активы.

Консервативный риск-профиль. Этого риск-профиля стоит придерживаться при краткосрочном инвестировании до 3-х лет. Подходит для очень важных целей, где убытки недопустимы.

Соотношение активов для консервативного риск-профиля:

- до 10% акции;

- до 80% облигации;

- до 10% альтернативные активы.

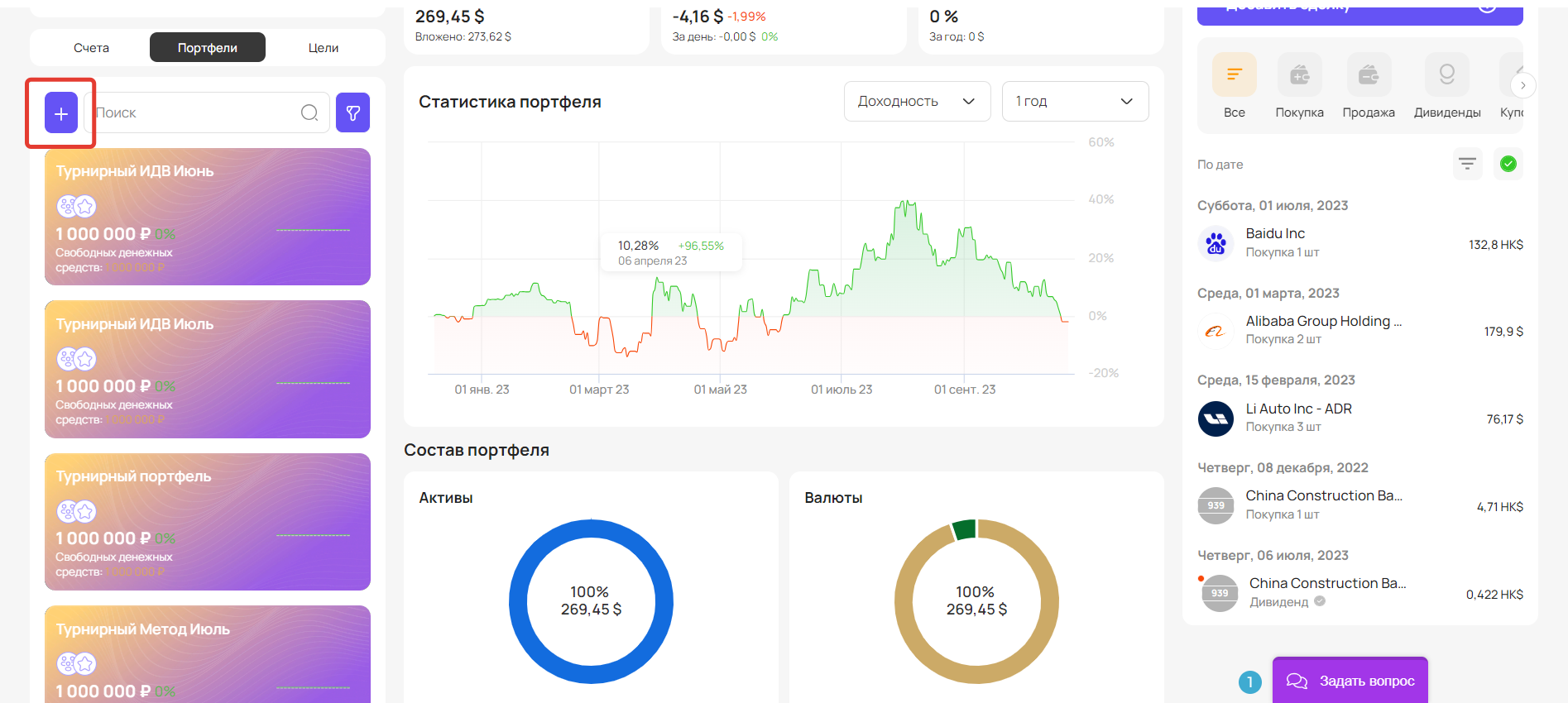

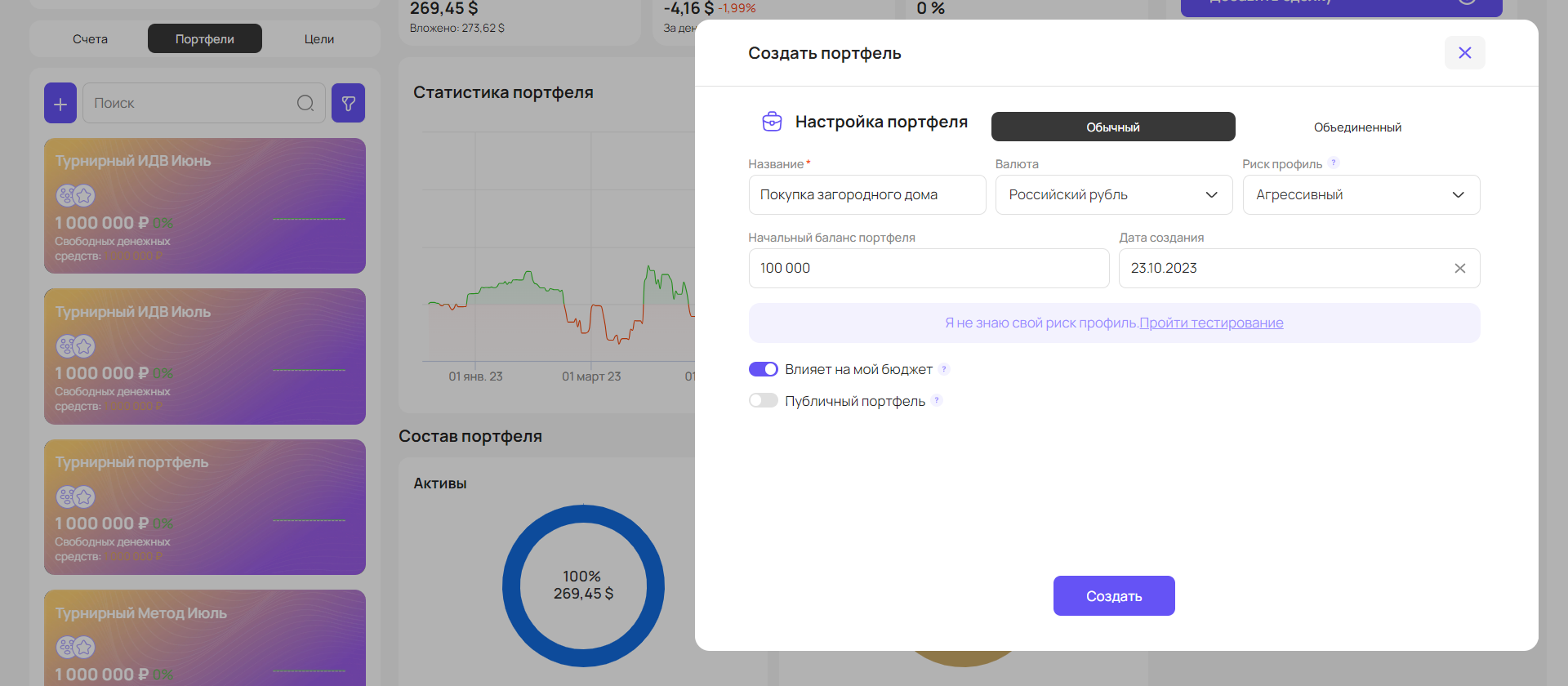

Определить риск-профиль можно на profinansy.ru. Для этого заходим в раздел «Инвестиции» - «Портфели» и нажимаем на «+»:

Заполняем все поля и нажимаем на кнопку «Пройти тестирование».

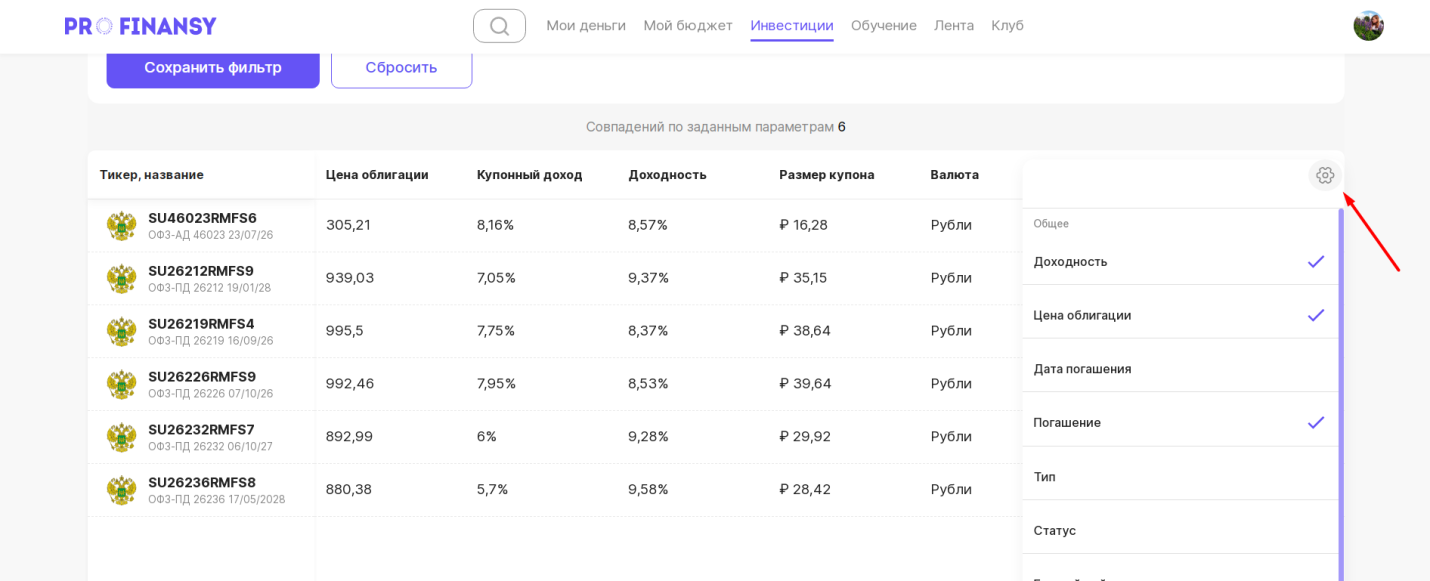

Как найти активы на profinansy.ru?

Самый быстрый и удобный поиск активов для добавления в портфель можно сделать на profinansy.ru.

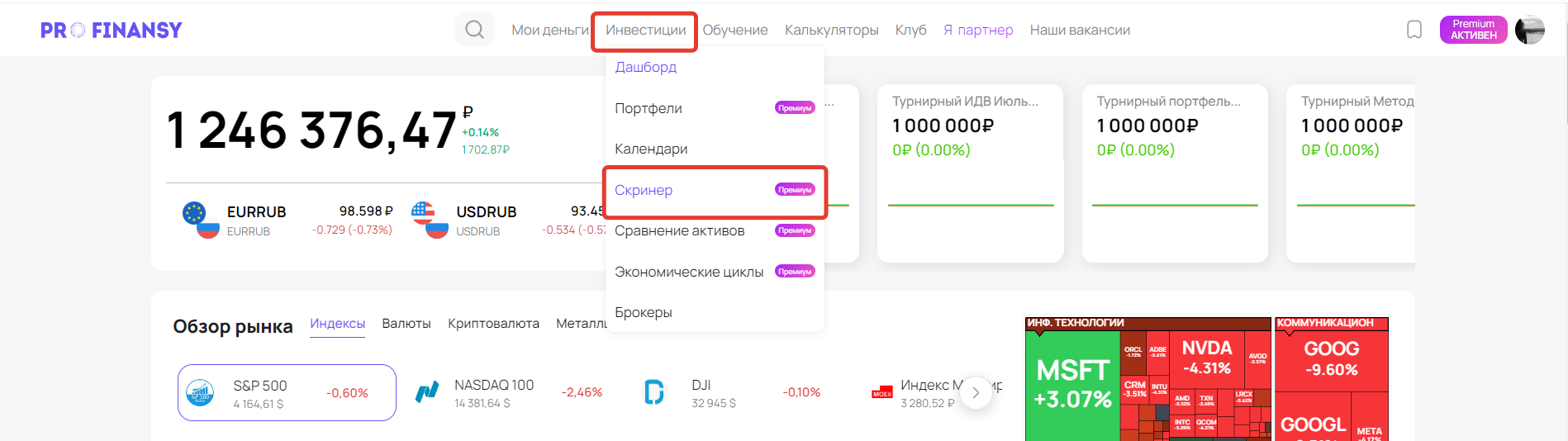

Заходим в раздел «Скринер»:

Открывается панель для проставления необходимых параметров:

Для примера: поиск облигаций ОФЗ на 3-5 лет.

Вкладка «Общая информация»: Тип облигации – Облигации, Тип эмитента – Государственные, Страна – Россия.

Вкладка «Основные показатели»: выбираем необходимую доходность, срок погашения (в примере выбран диапазон 1.01.2025-31.12.2028).

Вкладка «Купон»: Тип купона – Фиксированный (помним, что фиксированные купоны избавляют нас от риска переменного купона)

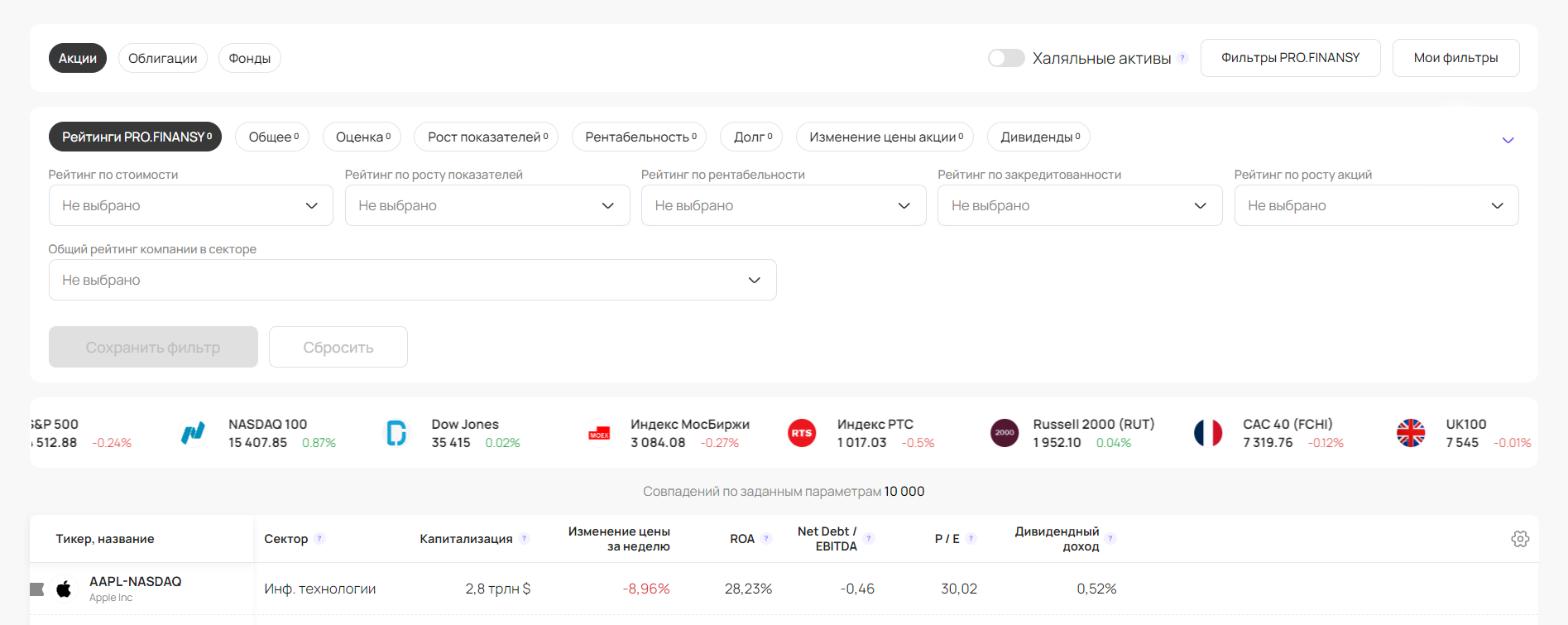

В результате получаем список облигаций ОФЗ с уже имеющимся анализом и классификацией:

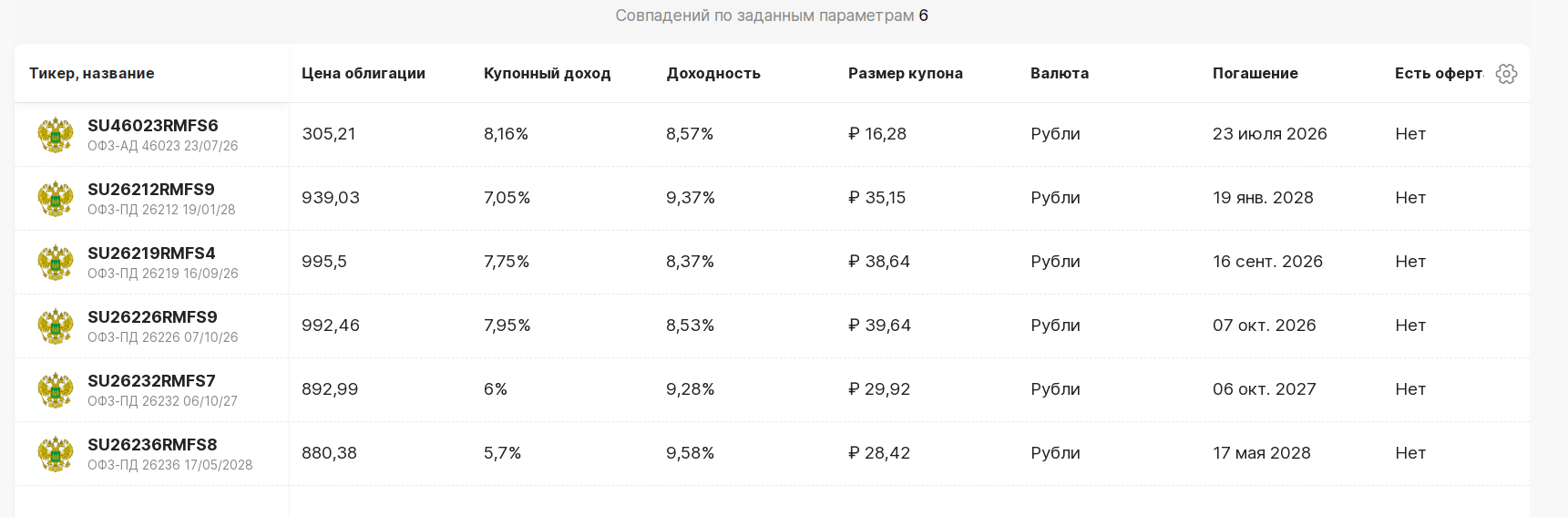

Нажав на шестерёнку, появляется возможность проставить дополнительный фильтр для более детального анализа:

Нажав на подходящую облигацию, переходим на страницу этого актива с подробным описанием и аналитикой.

Таким образом, на profinansy.ru можно выбирать любые активы с готовой аналитикой, прогнозом и сравнением с другими инструментами.

Как инвестировать с помощью фондов в различные классы активов?

Новичку может быть сложно составить качественный диверсифицированный портфель с балансом между странами, секторами, валютами и классами активов. Тогда инвестор может рассмотреть инвестирование через фонды, которые включают в себя сотни и тысячи инструментов.

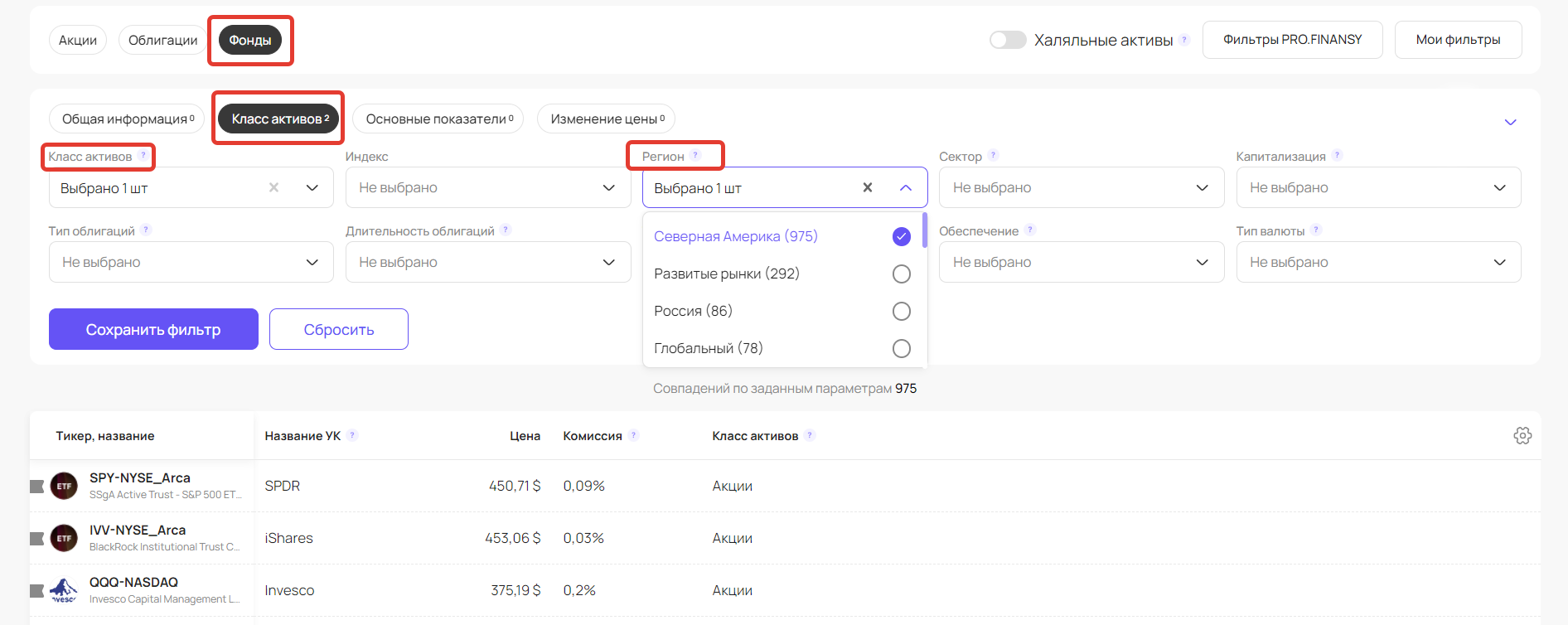

Попробуем найти фонд, который инвестирует в акции США. Входим в «Фонды» и выставляем параметры во вкладке «Класс активов»:

- Регион – Северная Америка,

- Класс активов – Акции.

Получаем список из 975 фондов, которые инвестируют в акции США. Купив один фонд, можно получить диверсификацию всего рынка США.

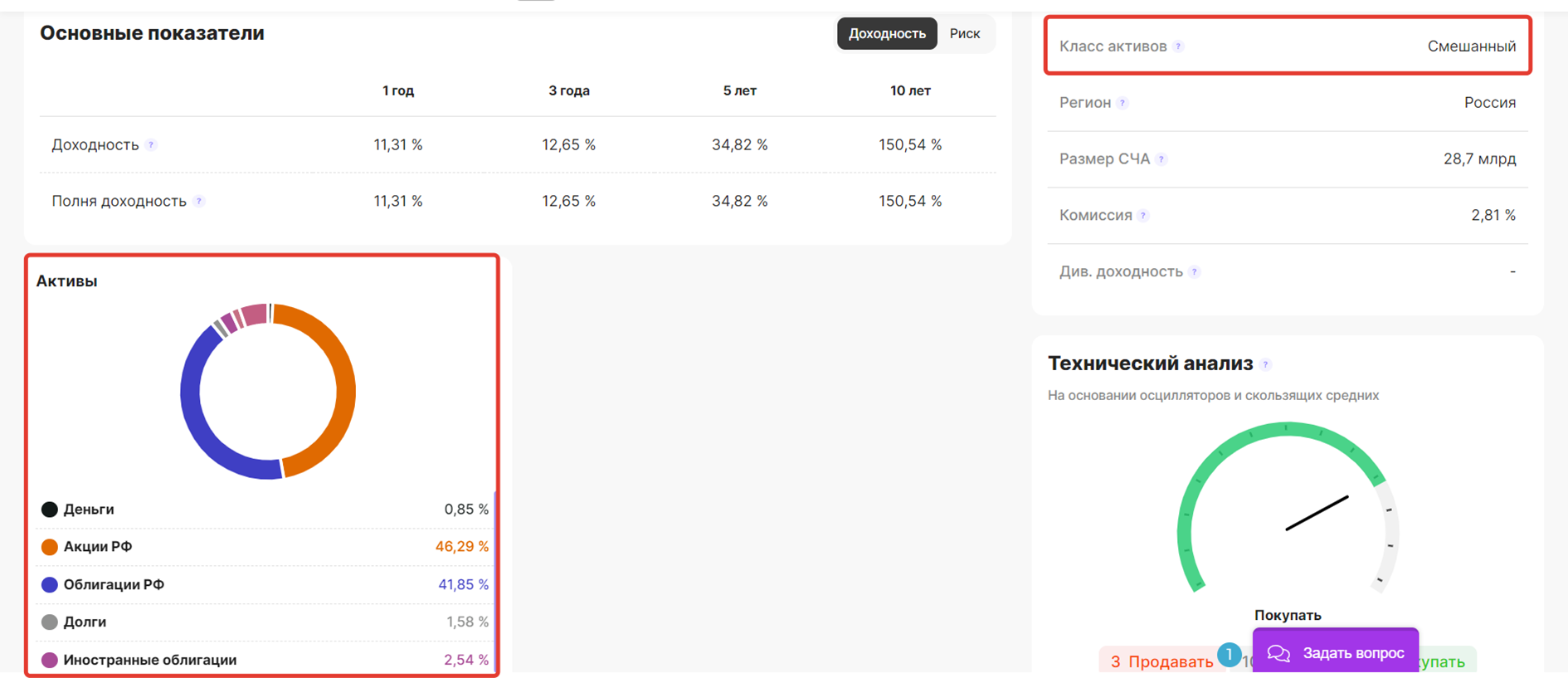

Ещё большую диверсификацию можно получить в фондах, которые инвестируют сразу в несколько классов активов. Например, ПИФ Сбалансированные инвестиции (ВИМ Инвестиции) инвестирует сразу в несколько классов активов.

Выводы:

- Основные и альтернативные классы активов являются отличными инструментами для инвестирования на любой срок как по отдельности, так и в составе фондов.

- Ознакомившись с рисками и способами их избежать, вы снижаете возможность потери собственных средств.

- Определив свой риск-профиль и стратегию, можно составить сбалансированный портфель, тем самым, увеличив доходность.

- В выборе активов и составлении портфеля поможет profinansy.ru.

- Перед тем, как начать инвестировать, необходимо найти брокера, который будет подходить вам по размеру комиссии и качеству обслуживания.

- Все перечисленные факторы - основные составляющие для совершения успешных сделок и получения прибыли при инвестировании.