Что такое фонд?

Фонд — это инвестиционный инструмент, который позволяет инвесторам объединять свои деньги для инвестирования в различные активы: акции, облигации, недвижимость и так далее.

Над фондом работают профессиональные управляющие, которые выбирают для него активы и управляют ими. Цель управляющей компании (УК) – получить высокую доходность фонда при минимальных рисках.

.png)

Существует несколько видов фондов: паевые инвестиционные фонды (ПИФы), биржевые фонды (ETF и БПИФ), пенсионные фонды, хедж-фонды и другие. Каждый вид фонда имеет свои особенности, правила инвестирования, риски и потенциальную доходность.

Давайте разберёмся, как они работают и чем отличаются друг от друга.

- ETF (Exchange Traded Fund) — это инвестиционный фонд, который торгуется на бирже. Им управляет зарубежная управляющая компания (УК). ETF представляет собой портфель акций, облигаций или других активов. Его можно купить или продать на бирже в любое время дня. ETF является более ликвидным инструментом, чем ПИФы, так как его цена изменяется в режиме реального времени, а не ежедневно, как у ПИФов.

- ПИФ (Паевой инвестиционный фонд) — это инвестиционный фонд, который позволяет инвесторам приобретать паи в фонде. ПИФ инвестирует в портфель акций, облигаций, недвижимость и другие активы. Цена пая ПИФа определяется ежедневно на основе стоимости активов фонда. ПИФ является менее ликвидным инструментом, чем ETF, так как его паи можно продать только по окончании торгового дня. А заявка на продажу или покупку может исполняться несколько дней в зависимости от условий конкретной УК.

- БПИФ (Биржевой паевой инвестиционный фонд) — это инвестиционный фонд, который торгуется на бирже и позволяет инвесторам приобретать паи в фонде. БПИФ инвестирует в портфель акций, облигаций или других активов, но его цена определяется в режиме реального времени, как и у ETF. БПИФ является более ликвидным инструментом, чем ПИФ, так как его паи можно купить или продать на бирже в любое время дня. БПИФ выпускают российские УК, и он является российским аналогом зарубежного ETF.

Подытоживая, получим основные отличия между ETF, ПИФ и БПИФ:

- ETF и БПИФ торгуются на бирже в режиме реального времени, а ПИФ имеет ежедневную цену пая, которая определяется на основе стоимости активов фонда;

- ETF и БПИФ являются более ликвидными инструментами, чем ПИФ, так как их паи можно купить или продать на бирже в любое время дня.

От чего зависит динамика цены фонда?

Динамика цены фонда зависит от нескольких факторов:

- тип активов, в который инвестирует фонд;

- изменение цен на эти активы;

- спрос и предложение на рынке.

Если цены на активы, в которые инвестирует фонд, растут, то и цена фонда также увеличивается. Например, если фонд инвестирует в акции компаний, чьи финансовые показатели улучшаются, то цена фонда будет расти. Если фонд копирует активы, находящиеся в определенном индексе (такой фонд называют индексным), то цена пая фонда будет зависеть от изменения курса индекса.

Ценообразование Паевого инвестиционного фонда работает немного иначе. Стоимость пая ПИФ определяется один раз по итогам прошедшего дня и неизменна в течение следующего дня (за исключением БПИФ).

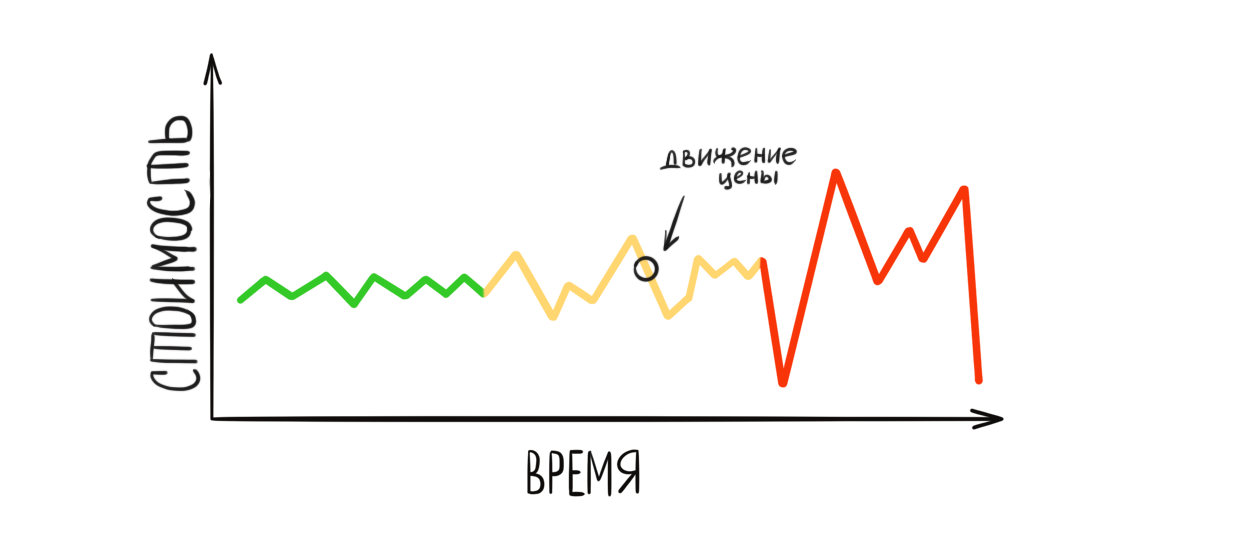

Что такое волатильность?

Волатильность в фондах – это показатель колебаний цен на активы, которые составляют портфель фонда.

Чем выше волатильность, тем больше риски для инвесторов, но и потенциальная доходность может быть выше.

Одним из способов оценки волатильности является стандартное отклонение доходности фонда за определенный период времени. Например, если за год доходность фонда колебалась от -10% до +15%, то стандартное отклонение будет выше, чем если доходность колебалась от -5% до +10%.

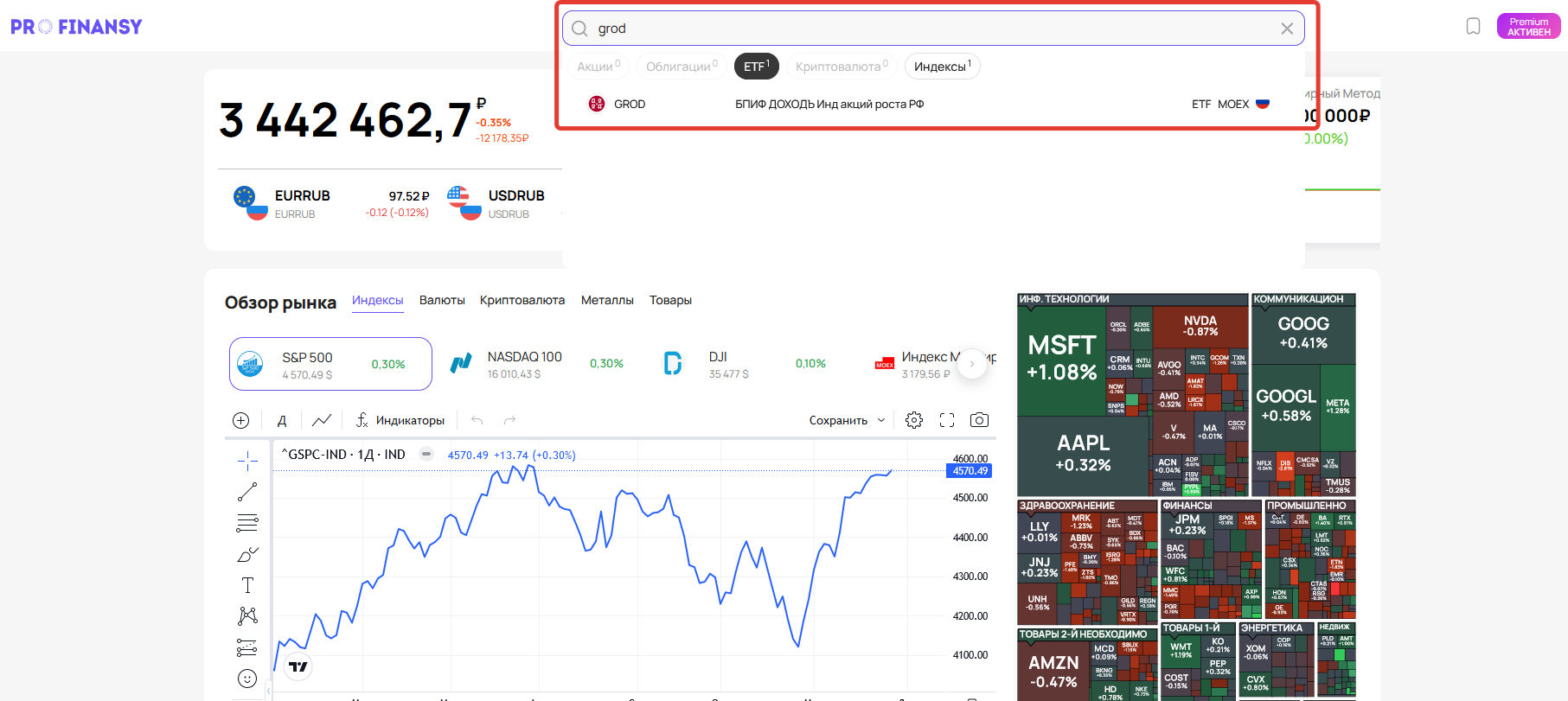

Как узнать волатильность фонда на profinansy.ru?

С помощью profinansy.ru можно легко узнать волатильность любого фонда.

Нужно зайти на сайт и в поле поиска ввести название или тикер интересующего вас фонда:

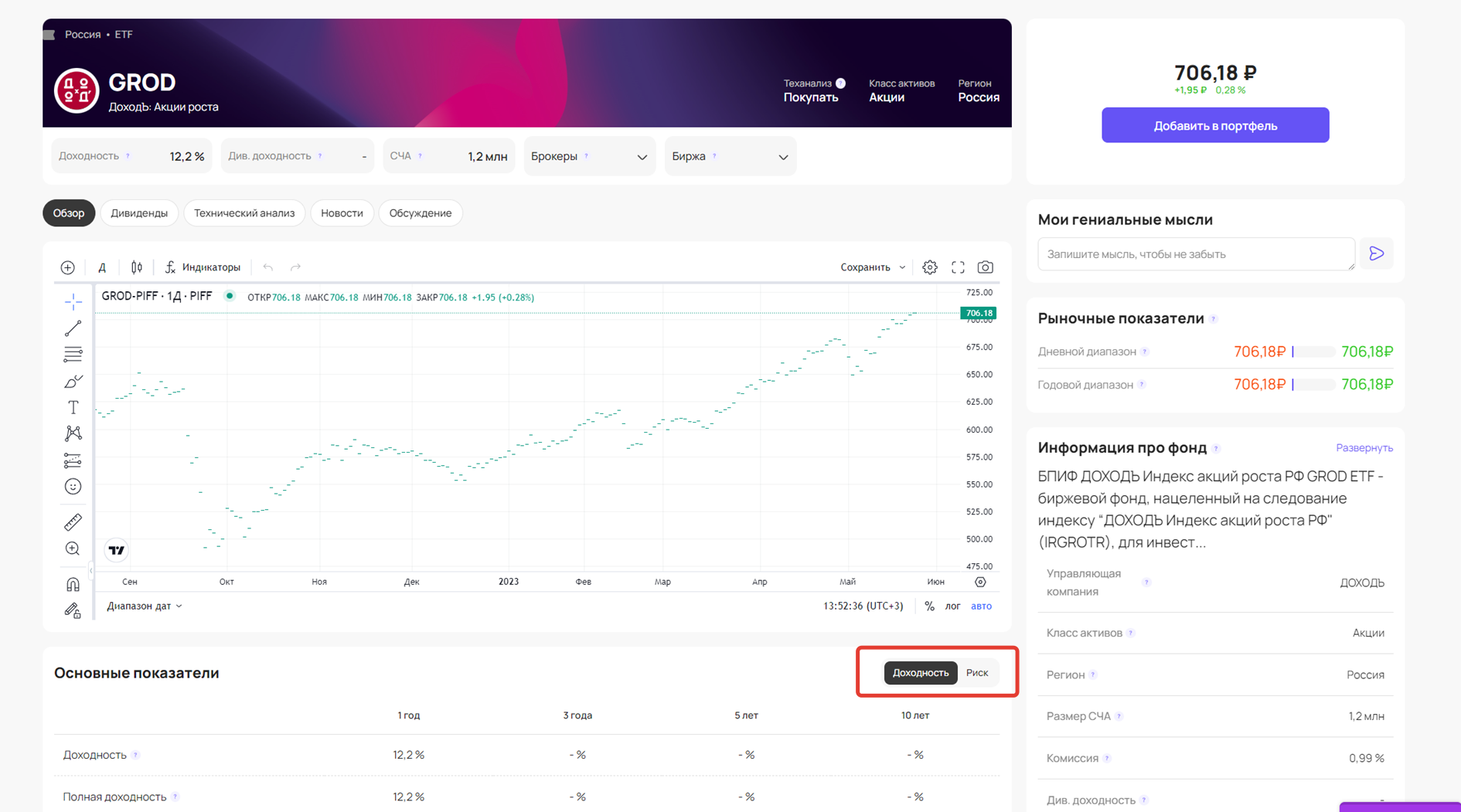

Переходим в карточку фонда.

Также вы можете подобрать интересующий фонд в скринере. Для этого в разделе Инвестиций выберите Скринер и настройте необходимые параметры для поиска. Программа подберет фонды, подходящие под ваш запрос.

После того, как вы перешли в карточку фонда, в нижней части экрана увидите выведенные основные показатели.

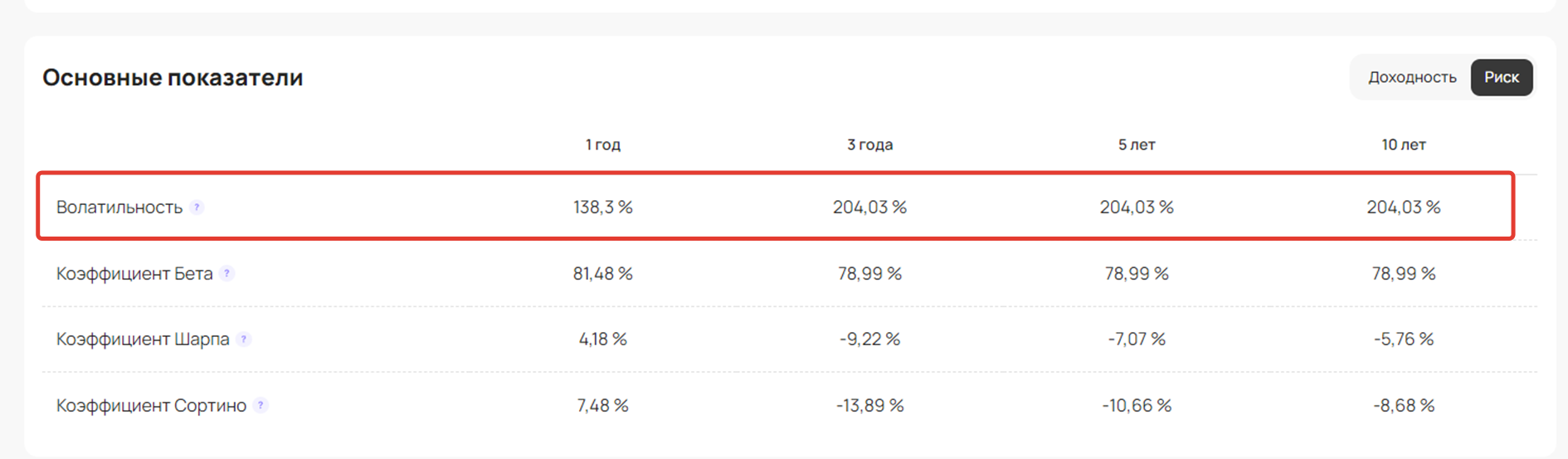

Чтобы найти волатильность, необходимо нажать на “Риск”:

После переключения на Риск, основные показатели изменятся, и вы сможете посмотреть волатильность за 1 год, 3 года, 5 и 10 лет.

Какие фонды менее волатильны, а какие более волатильны?

Фонды могут быть менее или более волатильными в зависимости от того, в какие активы они инвестируют.

Фонды, инвестирующие в стабильные и низкорискованные активы, такие как облигации или диверсифицированные портфели акций, обычно менее волатильны. Такие фонды могут быть подходящим выбором для инвесторов, которые ищут более консервативные инвестиции.

С другой стороны, фонды, инвестирующие в более рискованные активы, такие как акции некоторых компаний, индексные фонды или фонды, инвестирующие в развивающиеся рынки, обычно более волатильны. Такие фонды могут предоставлять более высокую доходность, но также могут иметь более высокий уровень риска.

Высокая волатильность может быть вызвана различными факторами:

- изменение экономической ситуации;

- геополитические риски;

- изменения внутренней политики компаний;

- вход и выход крупных инвесторов и т.д.

Кроме того, фонды с высокой концентрацией в одном активе или секторе также могут быть более волатильными, чем фонды, имеющие более широкий портфель.

Плюсы и минусы волатильности

Высокой волатильностью называют отклонение более чем на 10% от средней цены, а низкой – отклонение на 1-2%.

Плюсы высокой волатильности фондов:

- Высокая доходность: высокая волатильность может привести к более высокой доходности в долгосрочной перспективе.

- Возможность быстрого роста: фонды с высокой волатильностью могут быстро расти в цене, что может привести к быстрой реализации прибыли.

Минусы высокой волатильности фондов:

- Высокий риск: фонды с высокой волатильностью могут иметь высокий уровень риска, что может привести к потере инвестиций.

- Неопределённость: высокая волатильность может привести к неопределённости в отношении будущих доходов.

- Эмоциональный стресс: высокая волатильность может вызвать эмоциональный стресс у инвесторов, что может привести к принятию неправильных решений.

Для инвесторов важно понимать, что высокая волатильность не всегда означает плохие инвестиционные возможности. Некоторые фонды специализируются на использовании высокой волатильности для получения более высоких доходов.

Однако, для более консервативных инвесторов, которые ищут стабильность и надежность, фонды с низкой волатильностью могут быть более подходящим вариантом.

Инвесторы должны быть готовы к колебаниям цен на активы, но также должны знать, как управлять рисками и выбирать фонды, которые соответствуют их инвестиционным целям и уровню риска.

Выводы:

- Существуют три основных типа фондов: ETF, ПИФ и БПИФ.

- При выборе фонда необходимо оценивать его волатильность.

- Чем выше волатильность, тем выше риск, однако потенциальная доходность тоже выше.

- Чем шире диверсификация портфеля фонда, тем ниже его волатильность.

- Более консервативные инструменты, такие как облигации, имеют меньшую волатильность.

- Очень удобно смотреть волатильность фондов на profinansy.ru.