Что такое инвестиционный фонд?

Инвестиционный фонд – имущественный комплекс, находящийся под управлением управляющей компании (УК). Управляющая компания распоряжается им в интересах инвесторов, купивших паи инвестиционного фонда. Как правило, говоря про фонды, мы говорим про биржевой паевой инвестиционный фонд (БПИФ) или зарубежный вариант exchange traded fund (ETF).

В целом, инвестиционный фонд – это тот же портфель ценных бумаг, в который могут входить различные активы. Наполнение фонда, его стратегию и другие характеристики определяет управляющая компания.

Инвестиционные фонды создаются с целью предоставить доступ к рынку ценных бумаг для любых участников рынка. Например, для новичков, которые не готовы тратить значительное количество времени для анализа фондового рынка и выбора активов.

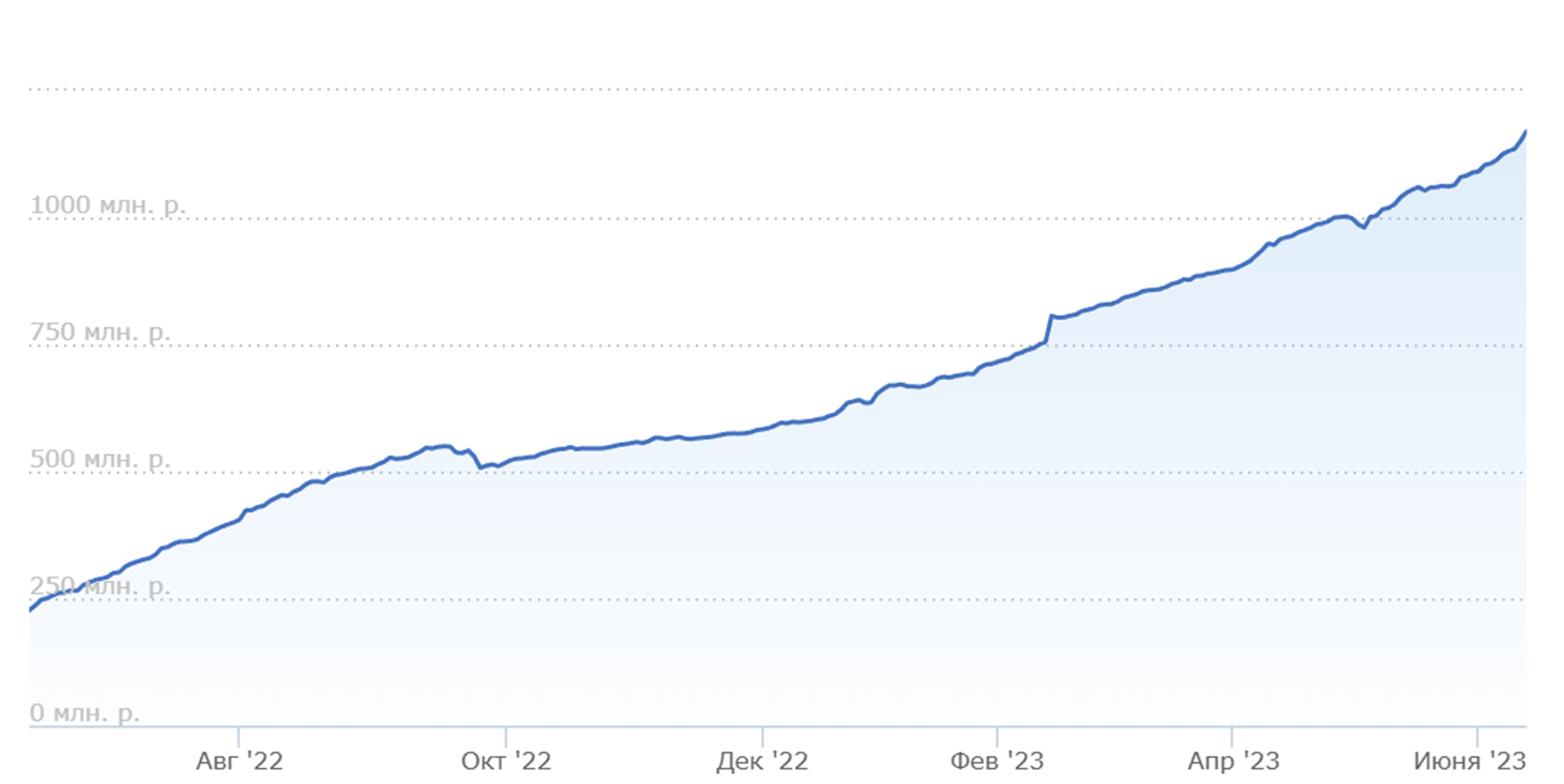

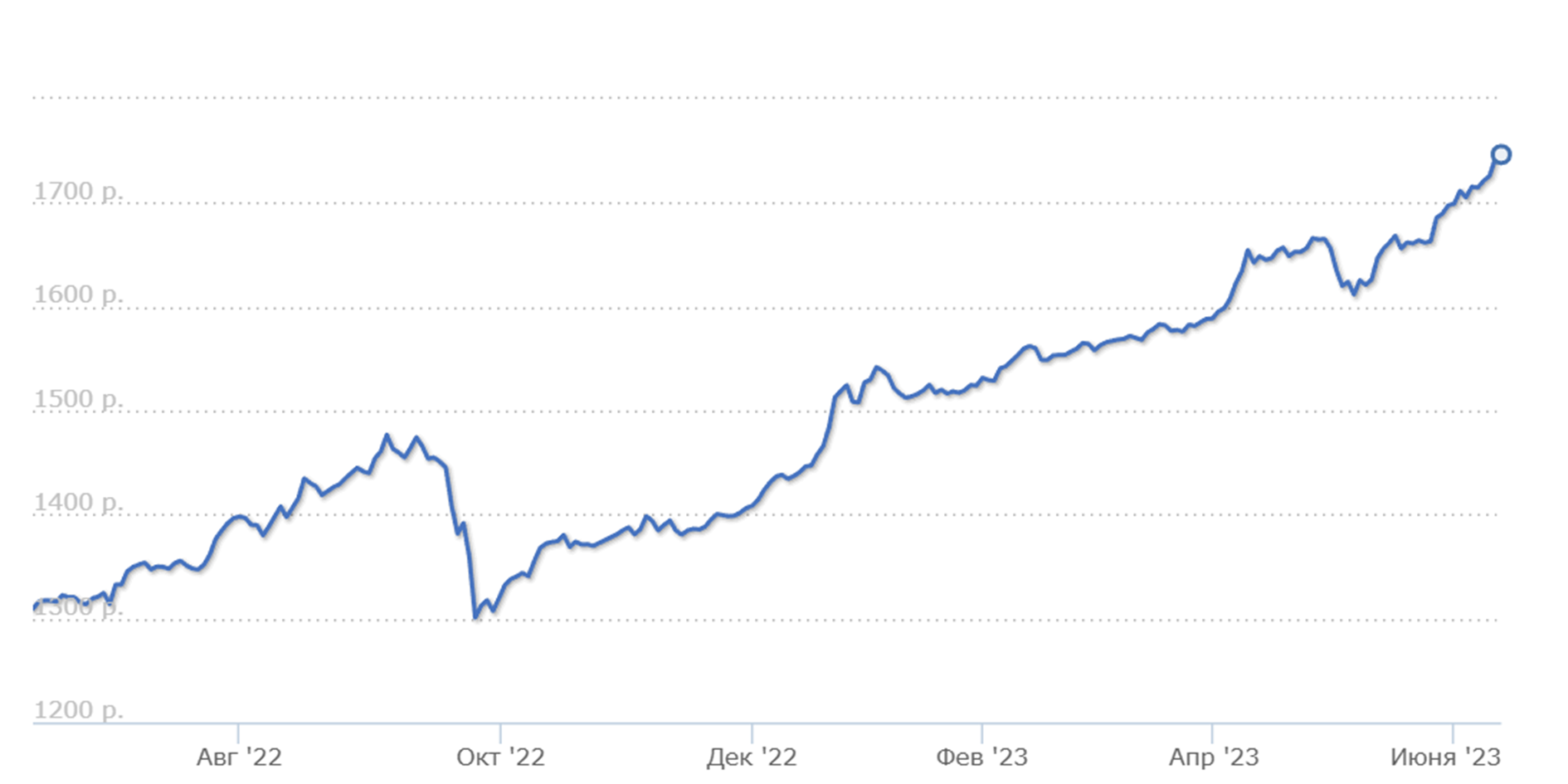

Как мы уже выяснили, фонд не сильно отличается от простого портфеля ценных бумаг. Разница лишь в размерах средств и наличии управляющей компании. Схема получения дохода по фондам схожая: управляющая компания покупает некоторые активы, которые дают определённую доходность за счёт роста стоимости или за счёт распределения денежных средств (купоны, дивиденды). Всё это увеличивает суммарную стоимость активов фонда. Буквально говоря, портфель управляющей компании растёт. Это вызывает рост цены паёв фонда.

Рост стоимости чистых активов фонда приводит к росту стоимости пая. Стоимость чистых активов фонда (СЧА) - это стоимость имущества фонда, находящегося в управлении.

ETF и БПИФ: что это и чем они отличаются?

Exchange Traded Fund (или ETF) – дословный перевод «торгуемый на бирже фонд». Это биржевой инвестиционный фонд, который зарегистрирован вне России.

БПИФ – биржевой паевой инвестиционный фонд. Фонд, чьи паи торгуются на бирже в свободном доступе и доступны любому инвестору. БПИФ – российская вариация ETF. Управляющая компания, как правило, также зарегистрирована в России.

То есть фактически, разница состоит лишь в том, что БПИФ зарегистрирован в России, а ETF – нет. В целом инструменты крайне похожи: купить и продать паи БПИФ и акции ETF можно на бирже. Доступны они любому инвестору. Они представляют собой инструмент коллективных инвестиций, а сами фонды могут иметь в составе различные инструменты: золото, акции, облигации и прочее.

Какие же есть отличия между БПИФ и ETF?

Помимо страны регистрации инструментов, есть и другие отличия.

- Комиссия. У ETF комиссии значительно ниже, чем у БПИФ. Если у БПИФ она может доходить до 3–4%, а иногда и выше, то у ETF комиссия в среднем составляет всего 0,5–2%. При этом не стоит забывать о льготе долгосрочного владения ценными бумагами.

- Количество ETF значительно превышает количество БПИФ. В целом, рынок США предлагает большее число инструментов, имеет большее количество индексов, поэтому неудивительно, что число фондов также будет выше, чем в России.

- Использование маржинальной торговли. БПИФ – это ставка на рост активов. Мы не встретим на рынке БПИФ с кредитным плечом, или, например, БПИФ на шорт индекса Мосбиржи. А вот ETF с подобными особенностями на рынке предостаточно. Называются они обратные и маржинальные ETF.

Что такое обратные ETF?

Обратный или инверсный ETF – это индексный (т. е. следующий за динамикой индекса) биржевой фонд, стоимость которого изменяется обратно пропорционально стоимости индекса, за которым он следует. Фонд позволяет зарабатывать, когда рынок падает.

(1).png)

Добавим немного теории. Шорт, или короткая позиция – сделка по продаже актива, которым инвестор не владеет. Он берёт этот актив в долг у брокера и продаёт на бирже, надеясь на снижение стоимости актива. Если инвестор оказывается прав – он получает прибыль, если нет – убыток.

Кредитное плечо – это также долг, полученный от брокера, для совершения сделок на более крупные суммы. То есть инвестор берет у брокера деньги с целью получить большую прибыль.

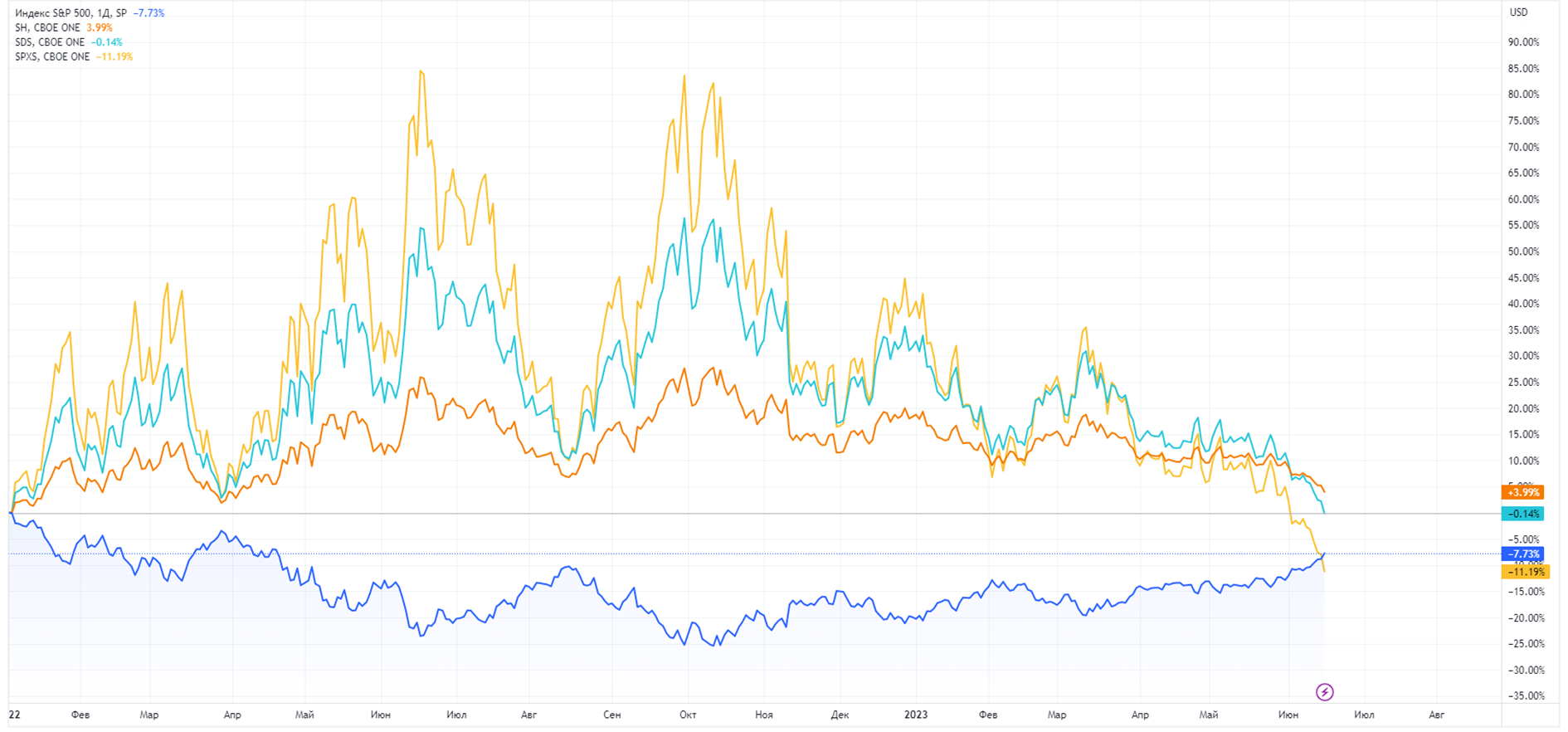

Приведем пример обратных фондов. Главный индекс США – S&P 500. На него есть несколько обратных ETF.

- ProShares Short S&P500 (#SH) – фонд, представляющий собой шорт индекса S&P 500.

- ProShares UltraShort S&P500 (#SDS) – фонд, представляющий собой двойной шорт индекса S&P 500. То есть, если индекс падает на 1%, ETF растет на 2%.

- Direxion Daily S&P 500 Bear 3X Shares (#SPXS) – фонд, представляющий собой тройной шорт индекса S&P 500. То есть, если индекс падает на 1%, ETF растет на 3%.

Посмотрим, как это выглядит на графике.

Видим, что чем сильнее снижался индекс, тем большую доходность показывали ETF. Соответственно, чем больше было плечо, тем большую доходность давал инвестору фонд. При этом стоит отметить, что обратные фонды – не про долгосрочные инвестиции, а лишь под спекулятивные стратегии, так как сейчас цены обратных фондов сильно снизились из-за роста рынка. Это также видно на графиках.

Как искать инверсные ETF на profinansy.ru?

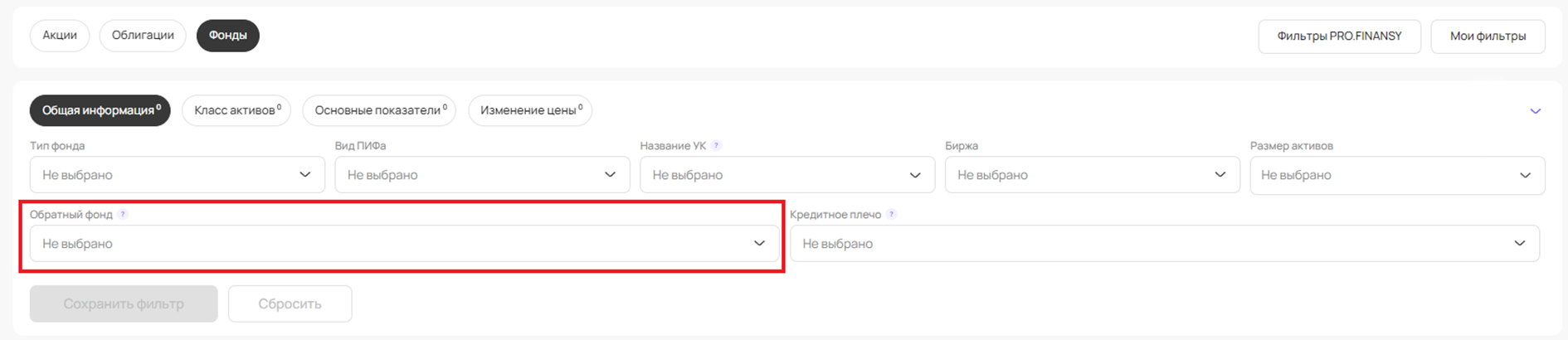

Найти обратные фонды не составляет труда. Сделать это можно на сайте profinansy.ru буквально одной кнопкой.

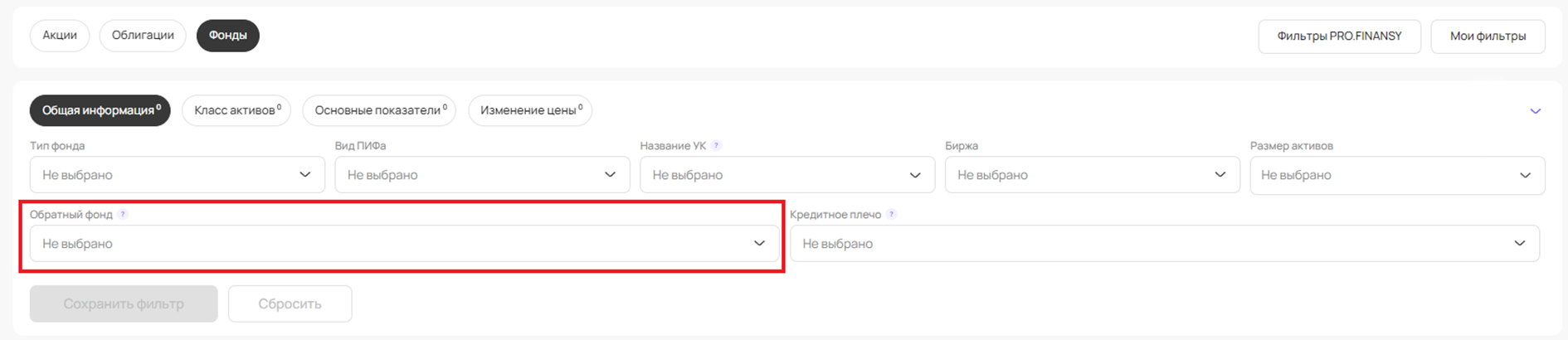

Мы заходим в «Скринер» на сайте и переходим в раздел «Фонды» → «Общая информация».

Здесь нас интересует поле «Обратный фонд».

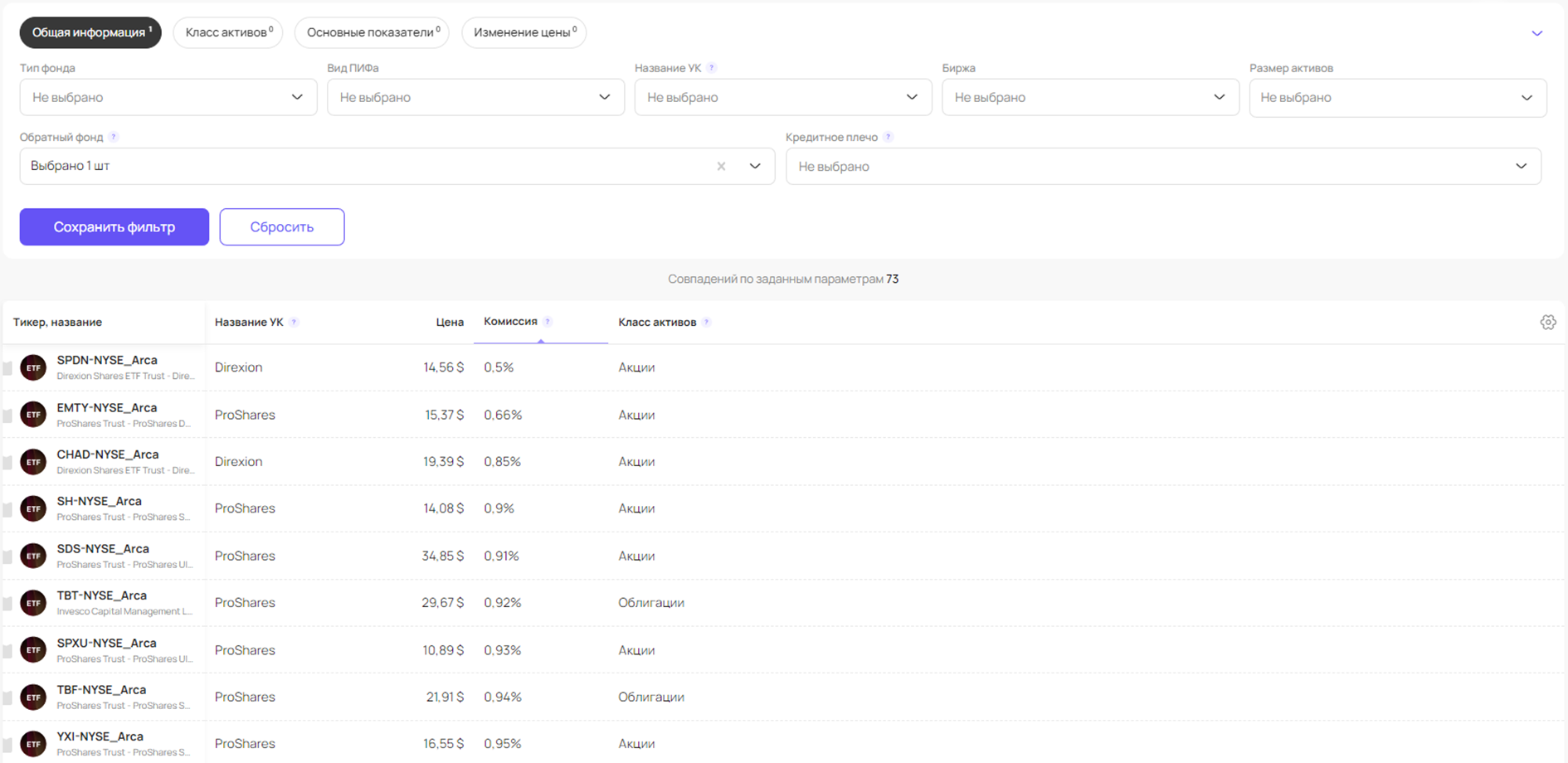

Нажимаем на него и выбираем «Да». В таком случае скринер будет для нас отображать только обратные фонды. По данному фильтру скринер находит 73 обратных фонда на индексы и другие активы с различными размерами кредитного плеча.

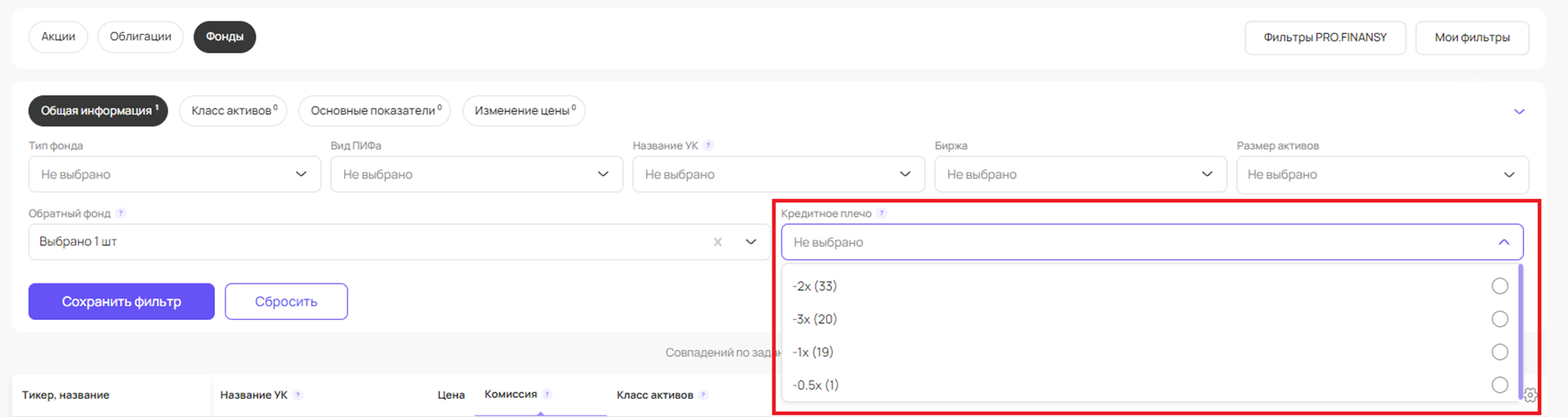

Выбрать размер кредитного плеча также возможно. Для этого нажимаем на поле «Кредитное плечо» и выбираем размер плеча от 0,5х до 3х.

Из списка можно выбрать именно тот ETF, который подойдет вашей стратегии.

Плюсы и минусы обратных фондов

Плюсы обратных фондов:

- Обратный ETF поможет заработать на падающем рынке. В зависимости от купленного фонда можно заработать очень прилично.

- Инверсный ETF – хороший инструмент для хеджирования портфеля. Если инвестор считает, что рынок может снизиться, он может купить обратный ETF, который компенсирует потерю по сделкам, открытым в лонг.

- Нет необходимости самому прибегать к маржинальной торговле, убыток по которой может быть значительно выше, чем при покупке обратного ETF.

- Инверсный ETF – крайне простой инструмент. Инвестору не придётся разбираться с фьючерсами или иными финансовыми инструментами.

Минусы обратных фондов:

- Сложность в обнаружении смены тренда. Для того, чтобы понять, что растущий тренд на рынке сменился на падающий, надо обладать значительным опытом и пережить хотя бы одно значительное падение рынка.

- Обратные ETF неэффективны на долгосрочном промежутке времени. Их стоит использовать только в спекулятивных или хеджирующих целях.

- По инверсным ETF, как правило, комиссия выше. Объёмы торгов также более низкие, чем на прямые ETF, что может вызвать проблемы с ликвидностью (инвестор не сразу сможет продать акции ETF).

Выводы:

1. Инвестиционный фонд – имущественный комплекс, находящийся под управлением УК, которая распоряжается им в интересах инвесторов, купивших паи инвестиционного фонда. Как правило, говоря про фонды, мы имеем ввиду паевой инвестиционный фонд (ПИФ) или зарубежный вариант exchange traded fund (ETF).

2. Обратный или инверсный фонд – это индексный (т. е. следующий за динамикой индекса) биржевой фонд, стоимость которого изменяется обратно пропорционально стоимости индекса, за которым он следует. Фонд позволяет зарабатывать, когда рынок падает.

3. Обратные фонды бывают с кредитным плечом, что может повысить доходность, но в то же время, значительно увеличивает риски.

4. Инверсный ETF имеет определённые плюсы для различных категорий инвесторов, но используя его, не стоит забывать о том, что он имеет значительные риски и в долгосрочной перспективе будет только снижаться.