Что такое ПИФ?

Паевой инвестиционный фонд (ПИФ) – это коллективный способ инвестирования через управляющую компанию (УК). Задача управляющей компании – заработать деньги для пайщиков.

ПИФ может включать разные активы:

- ценные бумаги

- деньги

- недвижимость

- доли в бизнесе и т.д.

Задача управляющей компании – увеличить стоимость этих активов. За свою работу управляющая компания берёт вознаграждение – комиссию. Инвестор покупает не всё имущество фонда, а только его долю – пай.

Можно сравнить ПИФ с пирогом. Сам пирог – инвестиционный фонд, а пай инвестиционного фонда – кусок пирога.

При росте стоимости имущества фонда увеличивается цена пая, и растёт потенциальная прибыль инвестора.

Разберём на примере:

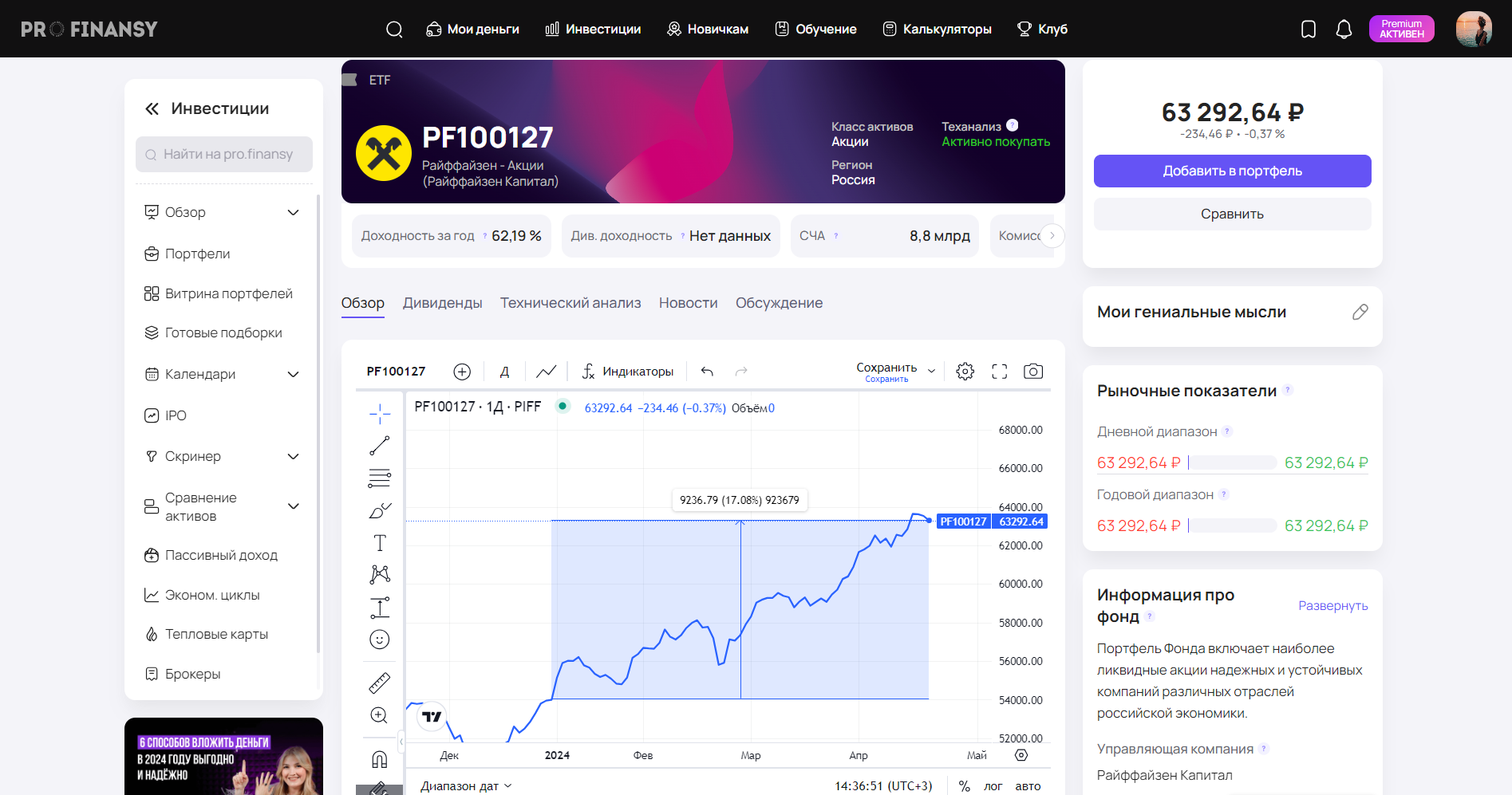

В начале 2024 года инвестор купил пай ПИФа «Райффайзен – Акции». Стоимость пая на момент покупки – 54 053 рубля. Правилами доверительного управления предусмотрено, что фонд инвестирует только в ликвидные акции крупных российских компаний. Это активы фонда. За 4 месяца стоимость активов фонда выросла на 17%, и стоимость пая инвестора выросла до 63 292 рублей. Инвестор продал пай и получил доход в размере 9 236 рублей.

Фонды инвестируют в разные активы. Они размещаются в соответствии с инвестиционной декларацией управляющей компании. В ней прописываются состав и структура имущества фонда.

У одной управляющей компании может быть несколько фондов, с разными стратегиями инвестирования. За управление каждым фондом берётся комиссия. Чем больше клиентов привлечёт компания, чем больше денег они вложат в ПИФ, тем большее вознаграждение ей причитается. Инвесторы получают возможность получить доход, а управляющая компания зарабатывает на этом.

Комиссию за управление фондом инвестору не придётся оплачивать самостоятельно. Управляющая компания сама произведёт расчёт и заберёт свои деньги. Вознаграждение списывается из стоимости активов фонда ежедневно.

Активы составляют имущество ПИФа. Если из стоимости активов вычесть стоимость услуг управляющей компании и прочие подобные расходы, то получают стоимость чистых активов (СЧА).

.png)

СЧА для фонда – это как для работника часть зарплаты, оставшаяся после оплаты всех обязательных расходов: коммунальные услуги, кредиты, бензин и т.д.

Стоимость одного пая ПИФа связана со стоимостью чистых активов. Чтобы рассчитать цену пая, нужно СЧА поделить на количество паёв.

.png)

Рассчитывать стоимость пая и СЧА инвестору не придётся. Это сделает управляющая компания и предоставит информацию своим клиентам.

Какие бывают виды ПИФов?

ПИФы разделяются на:

- закрытые

- открытые

- интервальные

- биржевые

Первые три вида ПИФов – небиржевые. Их можно купить через управляющую компанию или её агентов. Последний вид – биржевые ПИФы – можно купить только на бирже. Разберём каждый вид ПИФов в этой статье.

Что такое закрытый ПИФ?

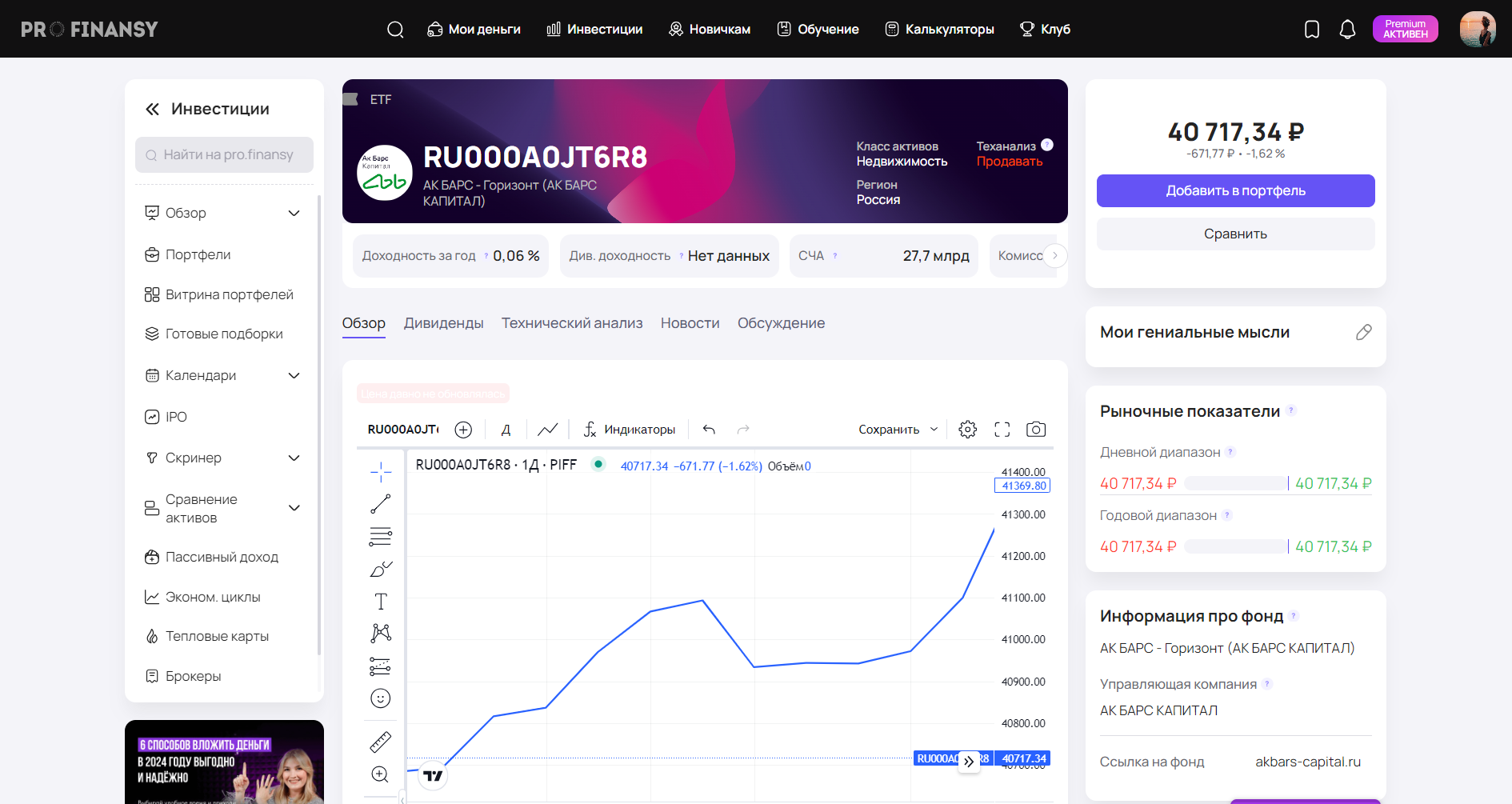

ЗПИФ – закрытый паевой инвестиционный фонд. Паи фонда можно купить только в момент создания фонда. Погасить паи можно только в конце срока. Пайщик может продать свои паи на вторичном рынке, то есть другим инвесторам. Закрытые ПИФы дают возможность управляющей компании вложить деньги пайщиков на долгий срок, поэтому доходность фондов может быть высокой, как и риски по ним.

Пример ЗПИФа: АК БАРС - Горизонт (АК БАРС КАПИТАЛ). Фонд приобретает объекты недвижимого имущества с целью:

- их последующей продажи

- изменения их профиля и последующей продажи

- сдачи их в аренду.

Что такое открытый ПИФ?

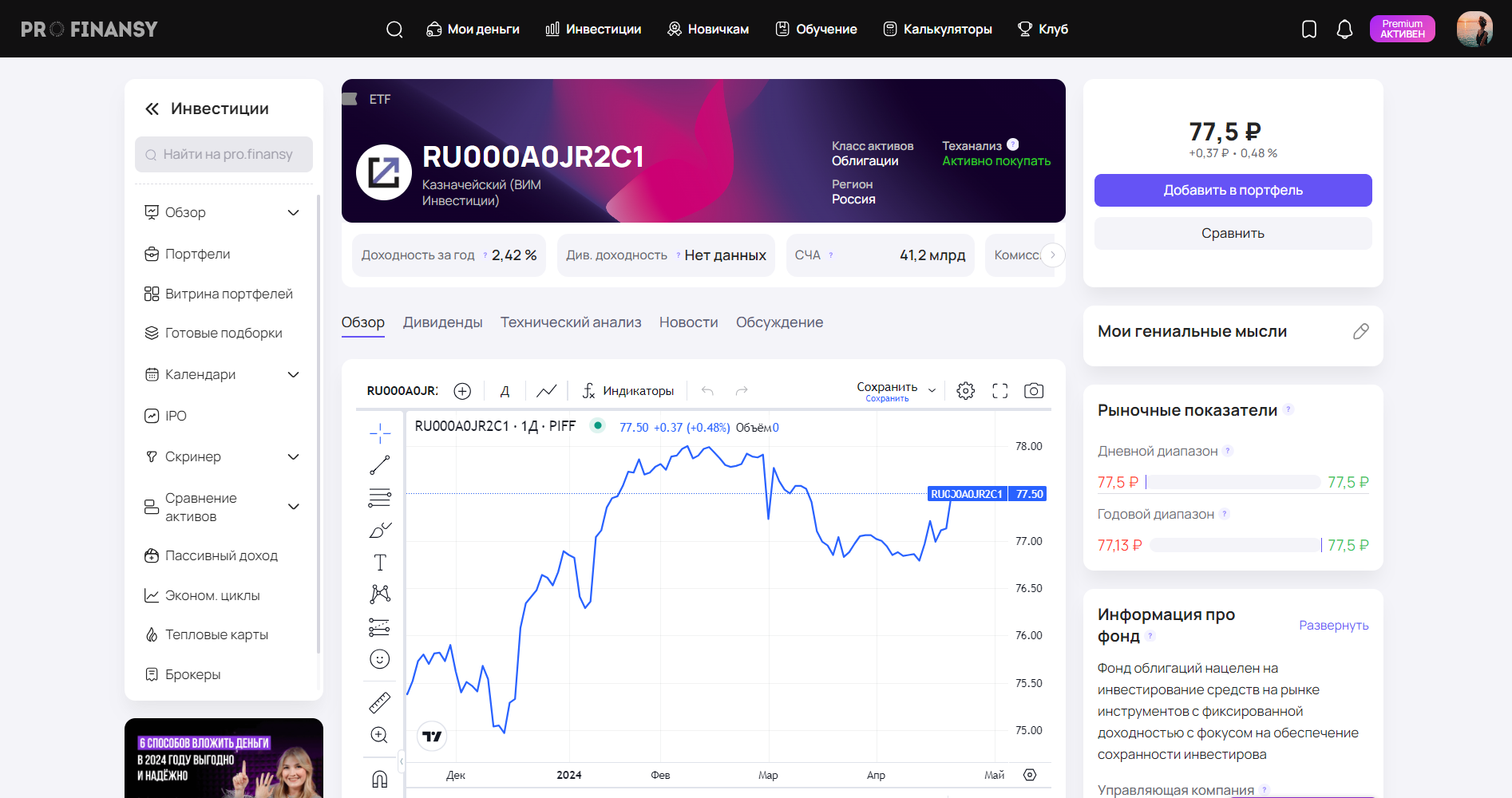

ОПИФ – открытый паевой инвестиционный фонд. Паи фонда инвестор может купить и продать в любой рабочий день. Этот наиболее ликвидный вид ПИФов, который даёт возможность пайщикам реагировать на ситуацию на рынке и в экономике.

Пример ОПИФа: Казначейский (ВИМ Инвестиции).

Активы фонда размещаются в государственные, субфедеральные и корпоративные облигации преимущественно высокого кредитного качества.

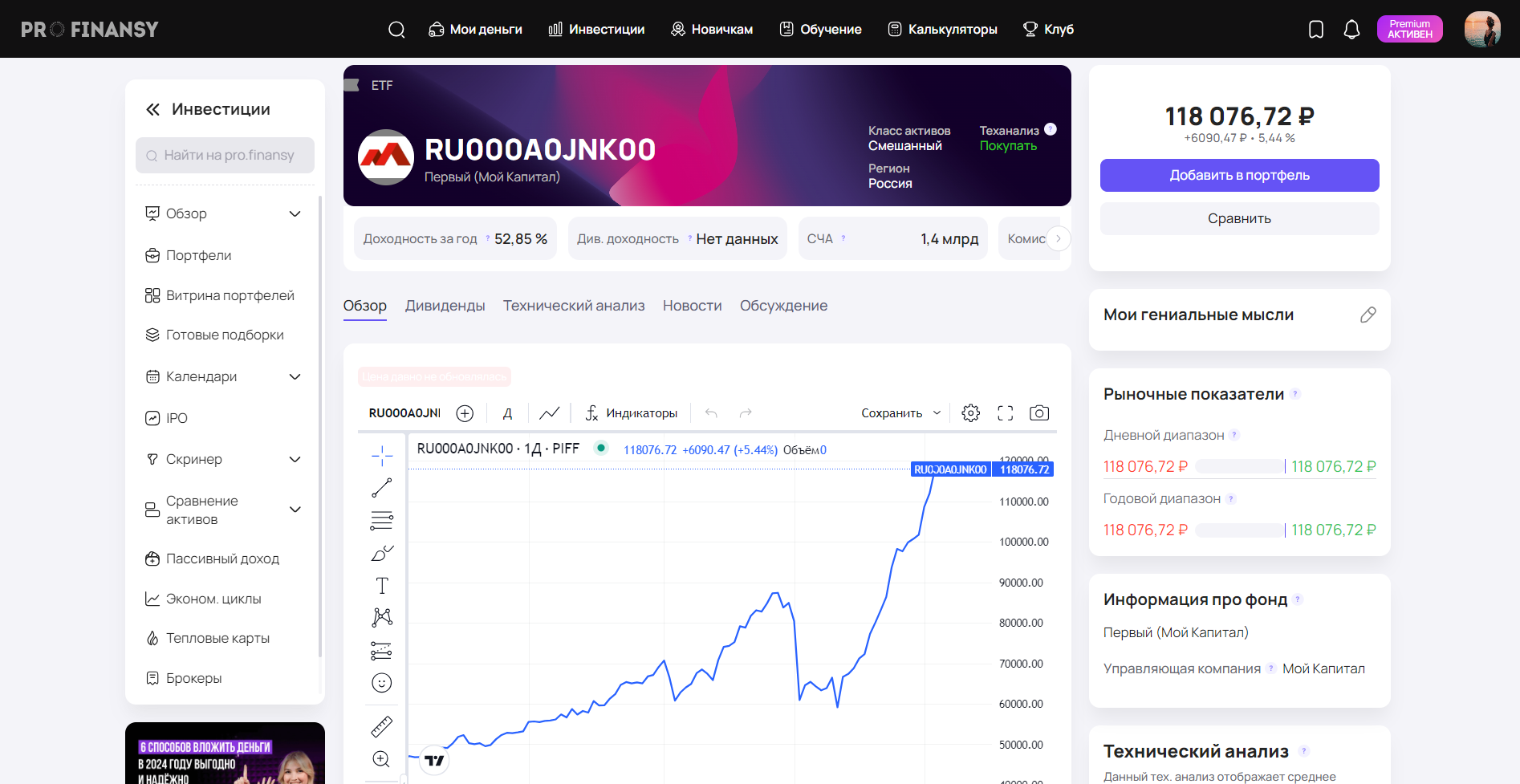

Что такое интервальный ПИФ?

ИПИФ – интервальный паевой инвестиционный фонд. ПИФ даёт возможность купить паи несколько раз в год, то есть с определёнными интервалами. Этот вид ПИФов обычно более доходный в сравнении с открытыми ПИФами, но и риски по нему выше.

Пример ИПИФа: Первый (Мой Капитал). Фонд инвестирует денежные средства в акции и облигации российских эмитентов.

Что такое биржевой ПИФ?

БПИФ – биржевой паевой инвестиционный фонд. Биржевые ПИФы можно купить и продать только на бирже. О разнице между между биржевыми и небиржевыми ПИФами вы узнаете в этой статье.

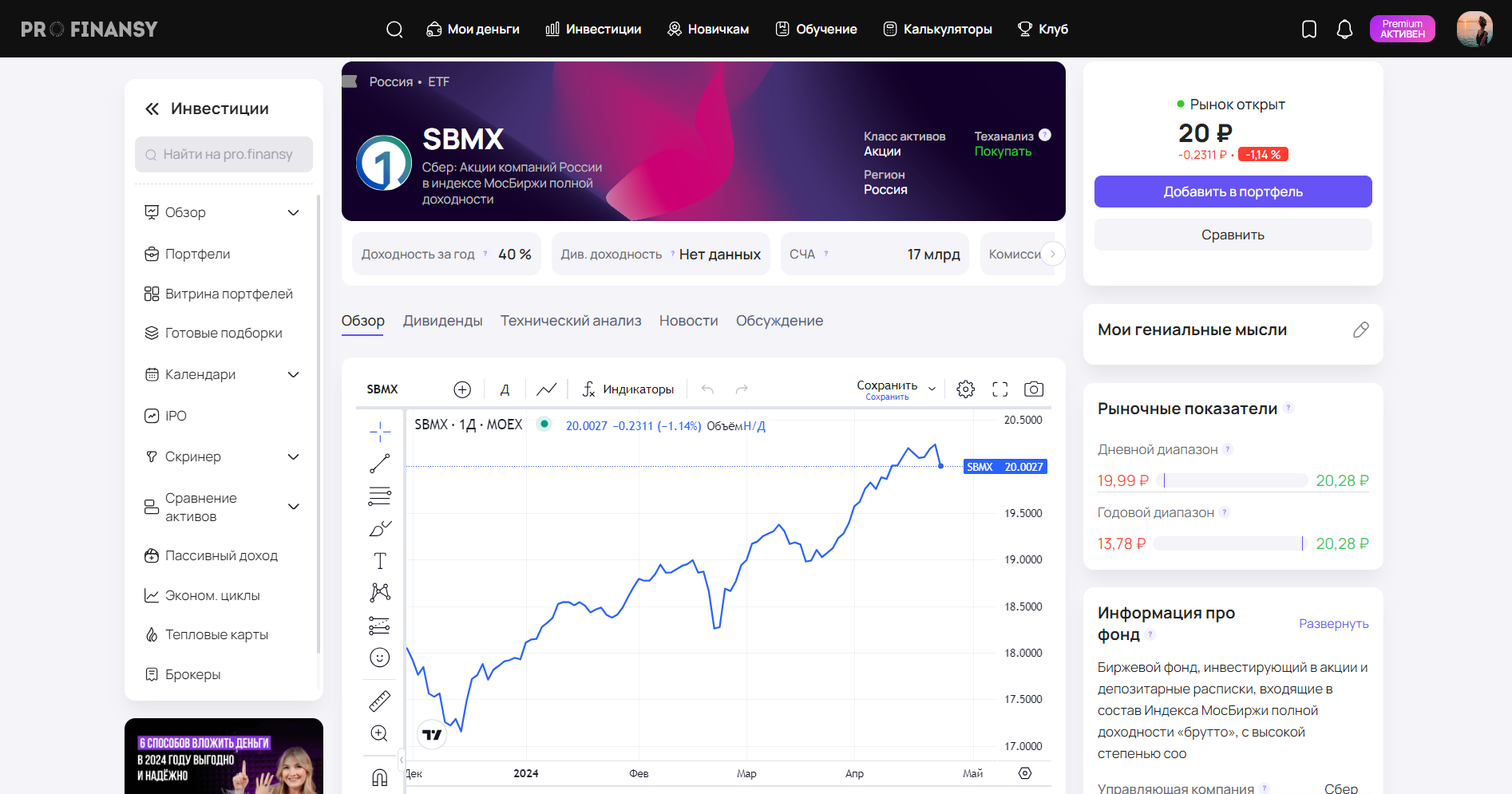

Пример БПИФа: Сбер: Акции компаний России в индексе МосБиржи полной доходности. Биржевой фонд инвестирует в акции и депозитарные расписки, входящие в состав Индекса МосБиржи.

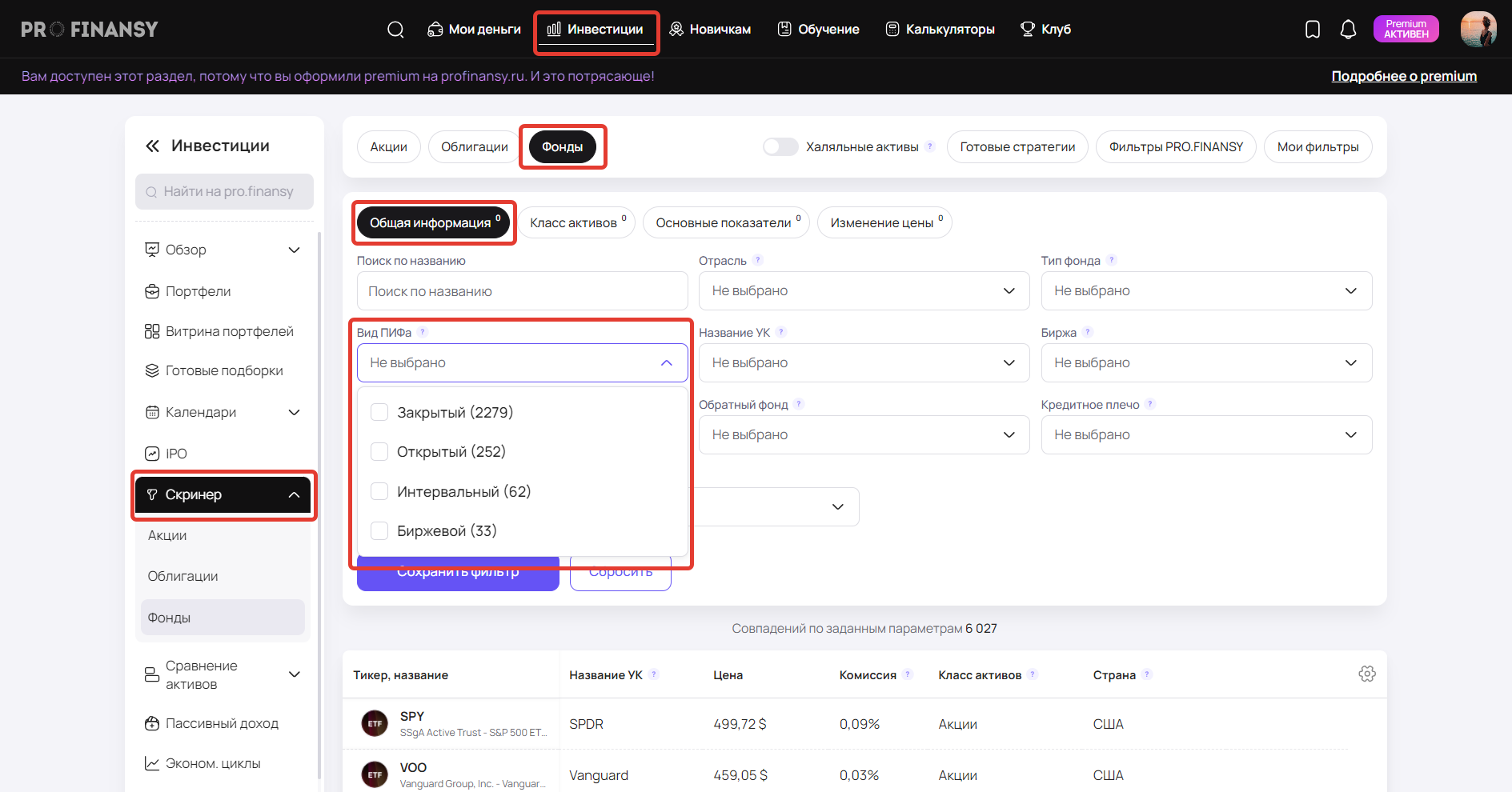

Где искать разные виды ПИФов на profinansy.ru?

Нужные ПИФы вы можете найти в скринере на profinansy.ru. Зайдите в раздел Инвестиции → Скринер → Фонды → Общая информация. В фильтре «Вид ПИФа» есть выпадающий список. В нем вы можете установить галочки напротив нужных вам ПИФов.

Выводы:

- Есть 4 вида ПИФов для инвестиций – закрытые (ЗПИФ), открытые (ОПИФ), интервальные (ИПИФ), биржевые (БПИФ).

- Закрытые, открытые и интервальные ПИФы небиржевые. Их можно купить через управляющую компанию или её агентов. Биржевые ПИФы торгуются только на бирже.

- Выбирать ПИФы для инвестирования поможет скринер от profinansy.ru.